Факторинг для малого и среднего бизнеса, заполните заявку для получения финансирования – Альфа-Банк

Факторинг для малого и среднего бизнеса, заполните заявку для получения финансирования – Альфа-БанкЧастным лицамМалому бизнесу и ИПКорпорациям

Финансовым организациямИнвестбанкА-КЛУБ

Расчёты

Расчёты

Открытие счетов

Платежи в рублях

Постоянные поручения

Реестр платежей

Эквайринг

Аккредитивы

Карты для бизнеса

Дистанционное управление счетами

Интернет-банк

Мобильный банк

Банк-клиент

Альфа-линк (1С, Host-to-host)

Выплаты самозанятым

Ещё

Пакет услуг Активные расчёты

Пакет услуг Высокие обороты

Международные корпоративные карты

Самоинкассация

Инкассация

Управление ликвидностью

ОКВКУ

ВЭД

Конверсионные операции

Бивалютный депозит

Страхование валютных рисков

Международные расчёты

В иностранной валюте

Международные аккредитивы

Ещё

Валютный контроль

Торговое финансирование

Международные аккредитивы

Консалтинг ВЭД

Таможенная карта

Таможенная гарантия в пользу ФТС

Финансирование

Кредитование

Кредитный лимит для бизнеса

Кредит на развитие бизнеса

Овердрафт

Экспресс-овердрафт

Кредит под контракт

Финансирование строительства недвижимости

Под залог доходной недвижимости

Получить электронную подпись

Банковские гарантии

Банковская гарантия

Электронная банковская гарантия

Экспресс-гарантия

Другие формы финансирования

Лизинг

Факторинг

Торговое финансирование

Депозиты

Депозиты

Структурные депозиты

Фиксированный остаток

Векселя

Процентные ставки

Размещение средств в интернет-банке

Контакты по вопросам размещений

Документы

Зарплатный проект

Управление зарплатным проектом

Зарплатные карты

ПоделиЦФАЕщё

Инвестбанк

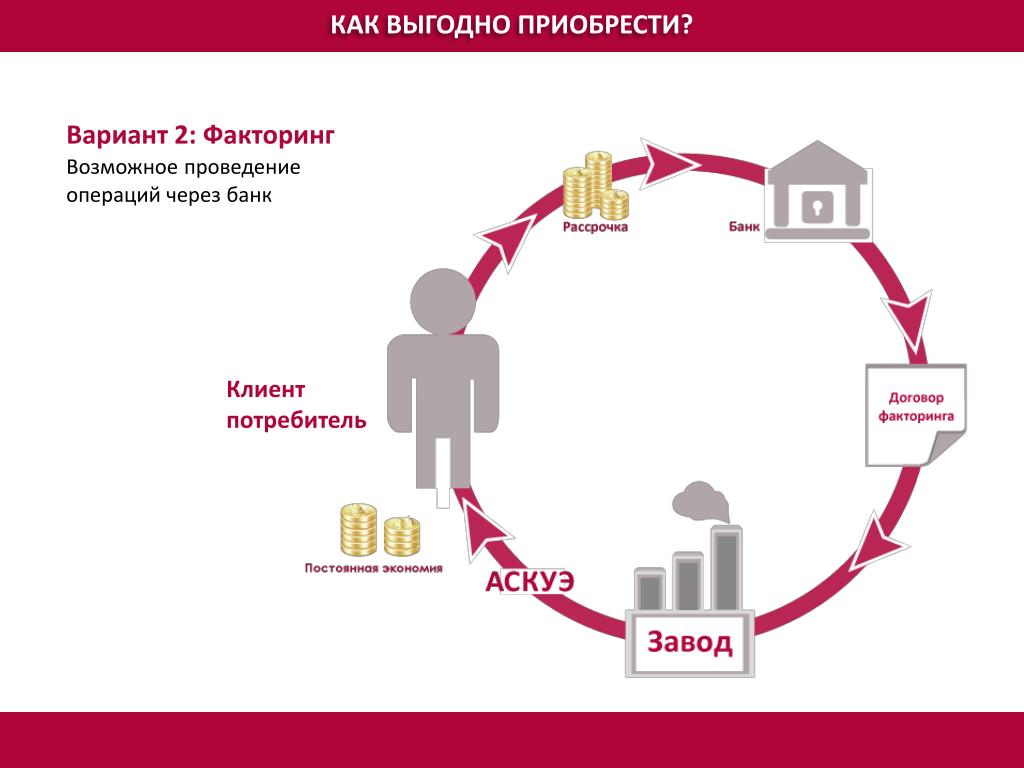

Комплекс услуг для производителей и поставщиков, ведущих торговую деятельность на условиях отсрочки платежа

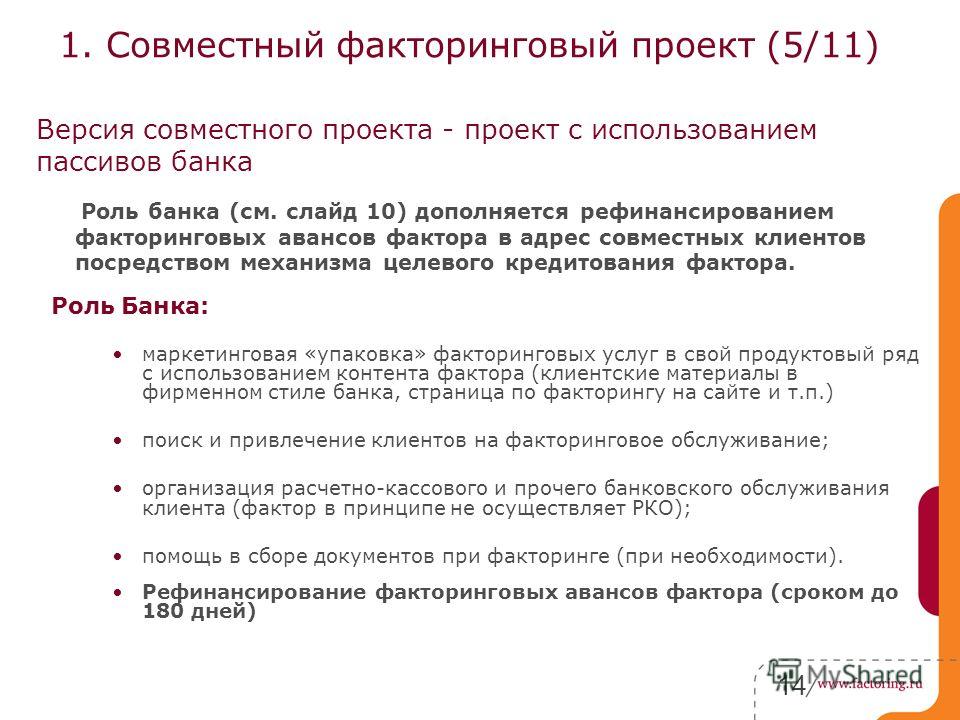

Финансируйте неограниченное количество поставщиков без заключения с ними факторинговых договоров

Профинансируйте кредиторскую задолженность — банк заплатит за вас поставщику, а вы рассчитаетесь с ним потом

Приводите клиентов на факторинг и получайте комиссию с объёма их финансирования

ФАКТОРИНГ ДЛЯ ПОСТАВЩИКОВ

Получите финансирование поставки по УПД

ФАКТОРИНГ ДЛЯ ПОКУПАТЕЛЕЙ

Профинансируйте кредиторскую задолженность

ПАРТНЁРСКАЯ ПРОГРАММА

Приводите своих поставщиков в факторинг

ПРОГРАММА ДЛЯ АГЕНТОВ

Приводите клиентов в наш банк и получайте комиссию

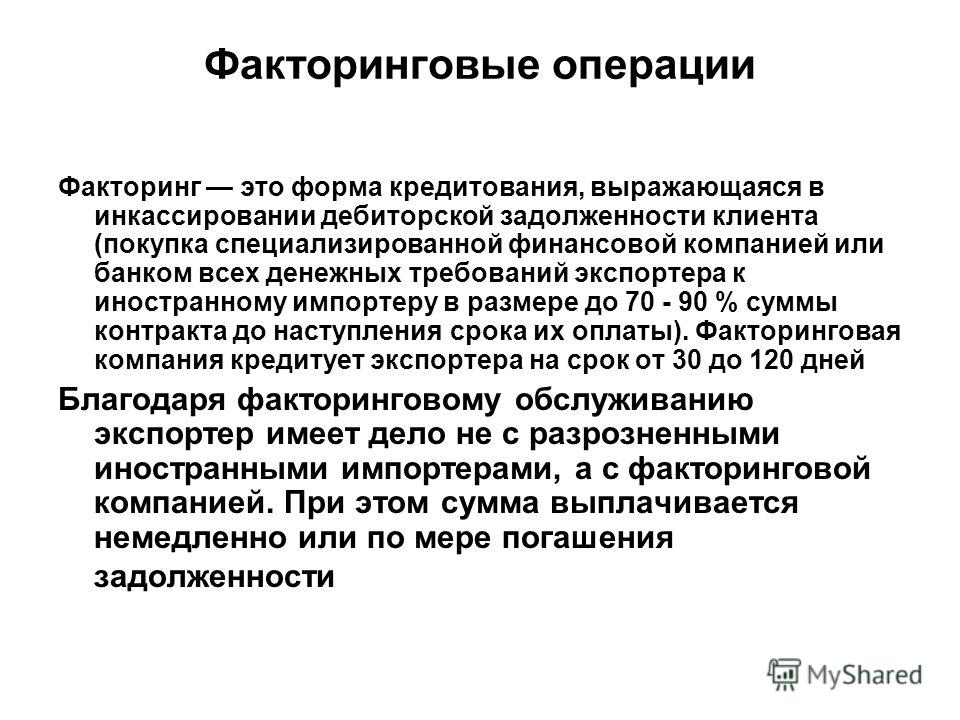

Что такое факторинг?

Это финансовый инструмент для пополнения оборотного капитала компаний, работающих

с отсрочкой платежа. Если вы поставщик, можете получить деньги сразу, когда отгрузите

товар. Даже если покупателю сейчас нечем платить — за него это сделает банк.

Если вы поставщик, можете получить деньги сразу, когда отгрузите

товар. Даже если покупателю сейчас нечем платить — за него это сделает банк.

Всё онлайн

Общение происходит в личном кабинете, документы подписываются УКЭП

Без залога

Анализируем сделку, а не финансовое состояние поставщика

Можно тратить на что угодно

Деньги с факторинга могут идти на любые задачи компании

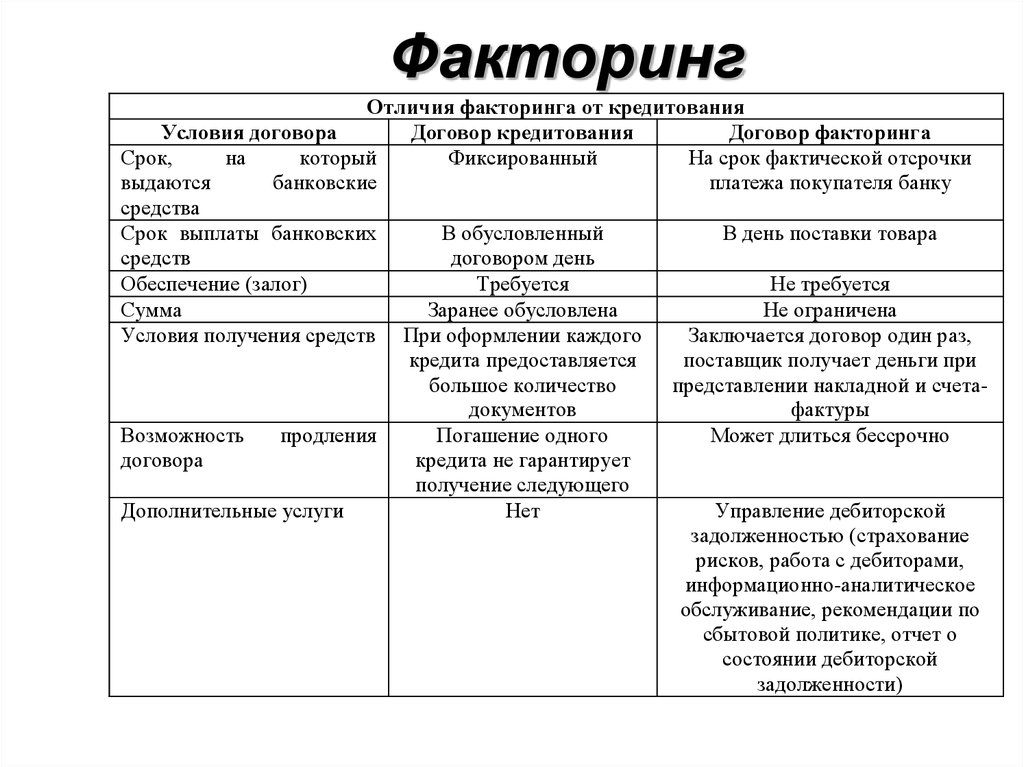

Это не кредит

Факторинг не увеличивает долговую нагрузку компании и улучшает структуру баланса

Как работает факторинг?

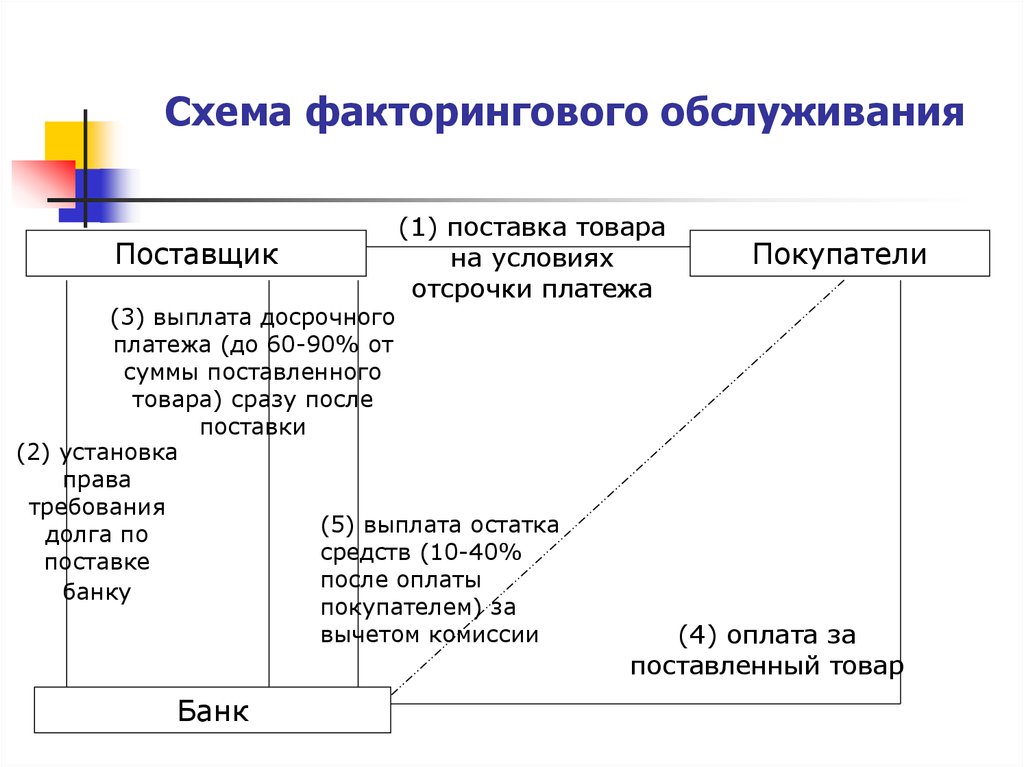

Поставщик отгружает покупателю товары на условиях отсрочки платежа.

Потом передаёт документы, подтверждающие отгрузку, в банк.

Получает деньги за товар от банка.

Покупатель перечисляет в банк сумму,

когда отсрочка подойдет к концу.

Виды факторинга

Чтобы получить финансирование, покажите нам УПД или накладную об отгрузке. Этого достаточно — мы сразу профинансируем поставку и оформим все документы.

—

Работаем с юр.лицами и ИП

—

Залог не нужен

—

Финансируем до 100% от суммы поставки

—

С регрессом/без регресса

Оставить заявку

Финансируйте неограниченное количество поставщиков без заключения с ними факторинговых договоров. Комиссия на вас.

—

Отсрочка до 12 месяцев

—

Финансируем до 100% от суммы поставки

—

Альтернатива аккредитиву

—

Без наращивания долга

Оставить заявку

Приводите своих поставщиков в факторинг. Комиссия с них.

—

Увеличение отсрочки

—

Индивидуальные ставки

—

Минимальные требования к поставщикам

Оставить заявку

Приводите клиентов на факторинг и получайте комиссию с объёма их финансирования

—

Программа для агентов

—

Резиденты РФ

—

Выручка от 5 млн ₽

—

Срок существования от 6 месяцев

Оставить заявку

Почему Альфа-Банк?

Всё прозрачноПонятная схема начислений без скрытых комиссий

Индивидуальный подход

Разрабатываем решения, исходя из ваших потребностей

Технологично

Всё онлайн, перечисляем деньги моментально в день отгрузки товара

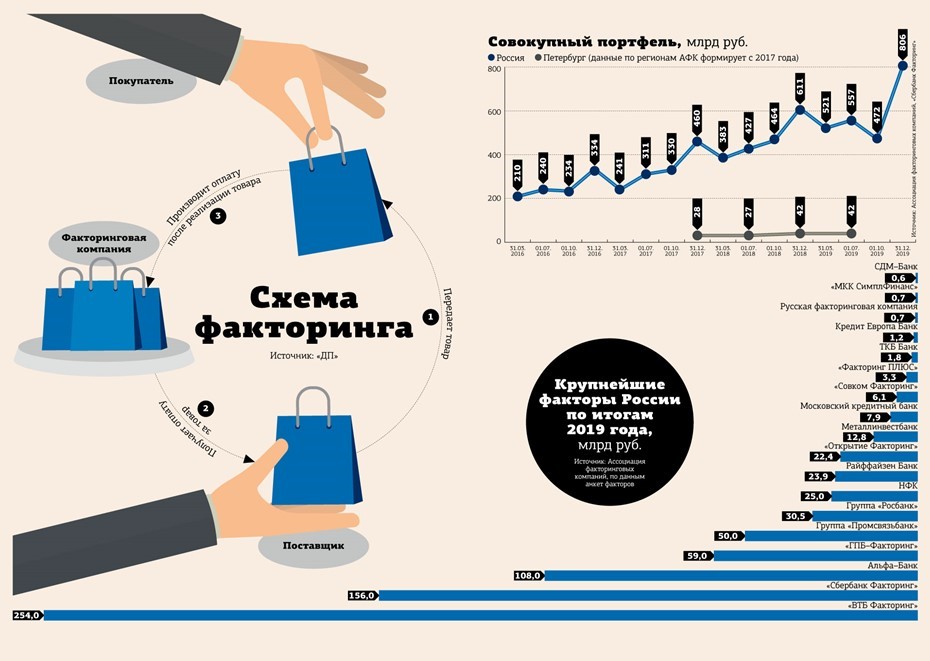

Входим в Топ-5

крупнейших факторов России по версии АФК (Ассоциация факторинговых компаний)

Полезно знать

Статья

В какие мифы о факторинге не стоит верить

22. 08.2022 ・Читать 2 мин

08.2022 ・Читать 2 мин

Статья

22.08.2022 ・Читать 2 мин

Статья

Кредит, лизинг, овердрафт или факторинг: что выбрать

22.08.2022 ・Читать 2 мин

Статья

Как предпринимателю выбрать вид факторинга, чтобы не потерять время и деньги

22.08.2022 ・Читать 2 мин

Статья

Факторинг и кредитная история: как они связаны и влияют ли друг на друга

22. 08.2022 ・Читать 2 мин

08.2022 ・Читать 2 минЗаявка на факторинг

Заполните заявку

и прикрепите документы

Получите решение

в течение 2 дней

Получите деньги

в день запроса

Оставить заявку

Список документов

Регламент электронной факторинговой площадки AFF

Агентский договор

Договор об использовании системы «Альфа-Finance» (действует с 12.12.2022)

Договор об использовании системы «Альфа-Finance» (действует до 11.12.2022)

Подтверждение о присоединении к Договору об использовании системы «Альфа-Finance»

Заявление о назначении / изменении прав доступа / регистрационных данных Уполномоченных лиц в системе «Альфа-Finance»

Уведомление о расторжении Договора об использовании системы «Альфа-Finance»

Основные условия финансирования под уступку денежного требования (факторинга) внутри России (Приложение N2 к Приказу АО «Альфа-Банк» от 15. 12.2021 г. N1665)

12.2021 г. N1665)

Основные условия финансирования под уступку денежного требования (факторинга) внутри России (Приложение N4 к Приказу АО «Альфа-Банк» от 06.08.2018 г. N884)

Не нашли, что искали?

Факторинг

Что такое факторинг?

Факторинг – это комплекс банковских услуг для клиента в обмен на дебиторскую задолженность. Сегодня факторинг доступен как мелким, так и средним предпринимателям, независимо от сферы их деятельности. Вы сможете предложить своим покупателям более гибкие условия оплаты, длительные сроки платежей, избегая при этом задержки в получении денег. В результате вы увеличиваете объёмы продаж, выходите на новые рынки сбыта, предлагаете покупателю дополнительные услуги. Ваш бизнес растёт и набирает обороты.

Cхема регрессного факторинга

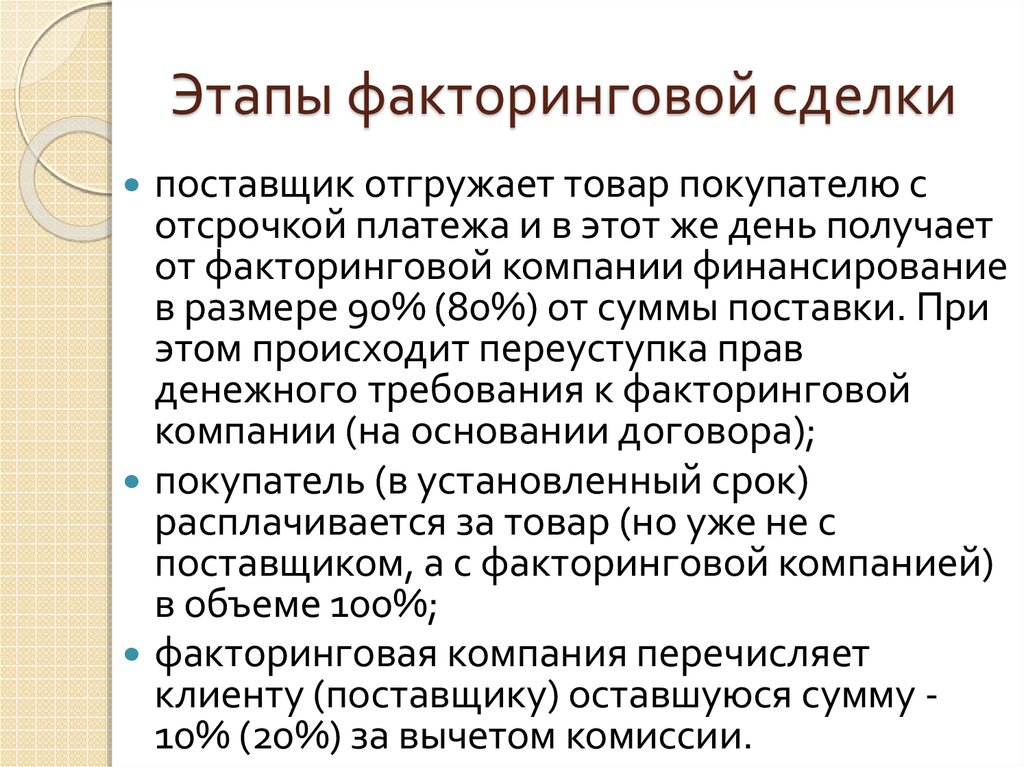

- Поставщик осуществляет отгрузку продукции (оказание услуг, выполнение работ) на условиях отсрочки платежа, определенной договорными отношениями с Покупателем.

- Уступка Банку дебиторской задолженности. Поставщик передает отгрузочные документы (или акты о выполнении работ) в Банк и на их основании получает финансирование в размере до 90%.

- До истечения срока действия договора Покупатель выплачивает сумму задолженности на счет Банка. Если по истечении срока отсрочки в Банк на факторинговый счет не приходит платеж задолженность должен погасить Поставщик.

Преимущества факторинга

- Оперативность принятия решения о начале финансирования

- Oт Поставщика не требуется перехода на банковское обслуживание в Датабанк

- Вознаграждение Банка по факторинговому обслуживанию состоит только из комиссии за предоставление финансовых ресурсов (более — никаких «скрытых комиссий»)

Почему факторинг удобен Покупателю

- Покупатель получает отсрочку платежа внушительного объема и на значительный срок

- Покупатель имеет возможность более эффективного использования оборотных средств — в связи с предоставляемой отсрочкой платежа

- Покупатель имеет реальную возможность повысить свою конкурентоспособность за счет расширения ассортимента, льготных цен на товар и др.

, и укрепить свою позицию на рынке

, и укрепить свою позицию на рынке

Почему факторинг выгоден Поставщику

- Поставщик получает денежные средства взамен на уступаемое Банку денежное требование, оформление дополнительных залогов не требуется

- Поставщик получает возможность увеличить объем продаж и число своих клиентов- покупателей

- Поставщик имеет реальную возможность повысить свою конкурентоспособность путем предоставления покупателям льготных условий оплаты товара

- Поставщик получает защиту от возможных потерь при несвоевременной оплате покупателями поставленного товара

- Сумма уплаченной Банку комиссии по факторинговому обслуживанию подлежит отнесению на затраты Поставщика в полном объеме

Как воспользоваться услугой?

1

Заполните

анкету заемщика

Направьте ее в Банк вместе с комплектом документов, необходимых для подписания Договора Факторинга

Перечень документов

2

Заполните анкету

о дебиторе

Анкету с информацией о покупателе товаров или услуг необходимо направить в Банк

Анкеты

3

Подпишите необходимые документы

Генеральный Договор Факторинга, который содержит общие условия факторингового обслуживания

Предоставьте финансовую информацию о себе и дебиторах

Развивайтесь вместе с Датабанком!

Остались вопросы?

По вопросам Факторинга необходимо обращаться в основной офис Банка по адресу:

426076, Удмуртская Республика, г. Ижевск, ул. Ленина, 30 или позвонить по телефону: 8 (3412) 91-91-20, 95-98-27.

Ижевск, ул. Ленина, 30 или позвонить по телефону: 8 (3412) 91-91-20, 95-98-27.

Банковский факторинг и кредитование счетов дебиторской задолженности

по мере роста вашего бизнеса

Мы доставляем средства

20+ лет в бизнесе

Применить сейчас

СЕЙЧАС 24/7

1 (800) 876 6071

Более 3 4005

1 (800) 876 6071

Более 3 4005

1 (800) + клиенты финансируются

Кредитуют ли банки дебиторскую задолженность?

Быстрая первоначальная установка

Ставки по ставке 1% admin+ primte rate

Инвентарь принят в залог

ЗАПРОСИТЬ ЦЕНУ

Ставки по

от 0,69% до 1,59%

Мы кредитуем БОЛЬШЕ, чем банк

Кредитуют ли банки дебиторскую задолженность?

Запрос цитаты

Последние сделки

$ 350 000

Компания Tugboat

$ 350 000

КЛОНАЛА СДЕРВИЯ

БАНКА неоплаченные счета-фактуры в качестве обеспечения для обеспечения оплаты суммы займа.

Большинство традиционных кредитных учреждений не предлагают своим клиентам механизмы кредитования под дебиторскую задолженность из-за глубоких знаний и опыта, необходимых для эффективного управления этими транзакциями. Это может ограничить услуги, которые банки могут предоставлять своим бизнес-клиентам, и может ослабить отношения с компаниями, которые не могут быть одобрены для кредитов с традиционным обеспечением.

Практичная альтернатива банкам — факторинговые компании

В 1st Commercial Credit мы специализируемся на предоставлении услуг факторинга и финансирования дебиторской задолженности для предприятий.

Ставки финансирования дебиторской задолженности на 0,69% до 1,59%

18 лет в бизнесе

Процесс быстрого одобрения

Кредитный рейтинг принят

Начальная настройка от 3 до 5 дней

Бесплатное программное обеспечение для выставления счетов

Бесплатная загрузка приложения для финансирования

Более 3200 клиентов профинансированы

Запросить предложение Звоните круглосуточно и без выходных

1 (800) 876-6071

Мы можем работать с вашим кредитным отделом, чтобы предложить дополнительные возможности для ваших корпоративных клиентов и предоставить доступ к механизмам кредитования на основе активов . Эти альтернативы традиционным кредитам и кредитным линиям разработаны специально для помощи стартапам, компаниям с ограниченной или плохой кредитной историей и предприятиям, которые израсходовали доступный капитал из своих банковских кредитов. Эксперты по факторингу счетов в 1st Commercial Credit часто могут одобрить ссуды под дебиторскую задолженность, когда другие источники оборотного капитала недоступны для бизнес-заемщика.

Эти альтернативы традиционным кредитам и кредитным линиям разработаны специально для помощи стартапам, компаниям с ограниченной или плохой кредитной историей и предприятиям, которые израсходовали доступный капитал из своих банковских кредитов. Эксперты по факторингу счетов в 1st Commercial Credit часто могут одобрить ссуды под дебиторскую задолженность, когда другие источники оборотного капитала недоступны для бизнес-заемщика.

Закажите обратный звонок сегодня! 1,59%

◽️

Простая установка за 3-5 дней.

◽️

Нет Финансов до 350 тысяч долларов.

◽️

Более 20 лет в бизнесе.

Обратный звонок по расписанию

Преимущества, которые банки получают, используя факторинговые услуги 1st Commercial Credit

Команда 1st Commercial Credit может работать с вашими сотрудниками над созданием правильных финансовых решений для ваших клиентов. Поскольку мы специализируемся только на механизмах финансирования дебиторской задолженности, мы не конкурируем за вашу клиентскую базу. Вместо этого мы предоставляем кредиты под дебиторскую задолженность и кредитные линии, которые дополняют полный спектр финансовых услуг вашего банка.

Вместо этого мы предоставляем кредиты под дебиторскую задолженность и кредитные линии, которые дополняют полный спектр финансовых услуг вашего банка.

Большинству банков, которые финансируют дебиторскую задолженность, могут потребоваться недели или месяцы, чтобы утвердить или отклонить факторинговый кредит. В отличие от факторинговых банков, 1st Commercial Credit обычно может предоставить решение в течение одного рабочего дня и может финансировать утвержденные кредиты в течение недели. Наш быстрый ответ может улучшить репутацию вашего банка среди ваших постоянных корпоративных клиентов.

Просмотр наших недавних транзакций

Узнайте, как ваш бизнес может получить доступ к большему оборотному капиталу, финансируя свою дебиторскую задолженность.

Мы привлекаем клиентов, которые испытывают:

Ставки по факториальным факторам по телефону 0,69% до 1,59%

. поток из-за медленных платежей

поток из-за медленных платежей

Необходимость финансирования импортной кредиторской задолженности

Требуется финансирование за 3-5 дней

Потеряйте свою кредитную линию в банке

Требуется финансирование по дебиторской задолженности

Требуется финансирование заказа на покупку

Запрос. 1 (800) 876-6071

Создание финансовой синергии

Превосходное обслуживание клиентов и быстрая обработка данных отличают 1st Commercial Credit от других факторинговых банков и кредитных компаний. Мы предоставляем самые оперативные и полезные услуги в сфере альтернативного кредитования и можем предоставить широкий спектр кредитных продуктов на основе активов, включая следующие:

Факторинг или дебиторская задолженность, ссуды и кредитные линии

Финансирование заказов на покупку для существующих компаний

Финансовые механизмы, основанные на активах, которые максимизируют суммы кредитов для клиентов

20+ лет в бизнесе и более 3400+ клиентов

Быстрый процесс утверждения.

Финансовые документы не требуются.

Начальная установка от 3 до 5 дней.

Без предоплаты за установку.

Низкий кредитный рейтинг принят.

Бесплатное программное обеспечение для выставления счетов

Запросить цену Звоните сейчас круглосуточно и без выходных

1 (800) 876-6071

Квалифицированный персонал 1st Commercial Credit может создать синергию для обеих сторон напрямую с вашим банком. . Добавление вариантов кредитования дебиторской задолженности улучшит репутацию вашего банка в сфере обслуживания клиентов и может укрепить ваши отношения с новыми и постоянными клиентами.

В 1st Commercial Credit наша услуга факторинга дебиторской задолженности является гибким источником средств для бизнеса. Мы являемся факторинговой компанией, которая просто использует вашу дебиторскую задолженность в качестве залога и авансирует деньги против номинальной стоимости ваших счетов. Финансирование дебиторской задолженности — это кредитная линия, которая растет пропорционально вашему циклу продаж, и мы можем финансировать от 5000 долларов в месяц до 10 миллионов долларов для более крупных компаний.

Финансирование дебиторской задолженности — это кредитная линия, которая растет пропорционально вашему циклу продаж, и мы можем финансировать от 5000 долларов в месяц до 10 миллионов долларов для более крупных компаний.

Почему факторинг с банком лучше

1 Что такое банковская факторинговая компания?

Последнее обновление 22 марта 2023 г.

Если вы уже определили, что факторинг счетов подходит для вашего бизнеса, следующим шагом будет определение лучшей факторинговой компании для вас. Есть множество разных провайдеров на выбор — так как же узнать, какой из них лучше? Эта статья помогает описать различия между независимым фактором и фактором банка, а также почему один может предложить больше преимуществ для вашего бизнеса, чем другой.

Факторинг — это сделка между бизнесом и третьей стороной (фактором), которая обеспечивает быстрый денежный поток в обмен на дебиторскую задолженность и/или другие активы. Бизнес может использовать свои счета-фактуры (дебиторскую задолженность) в качестве рычага или продать дебиторскую задолженность фактору для получения денежных средств. В зависимости от договоренности денежные средства либо дисконтируются, либо уменьшаются на комиссионные сборы, взимаемые фактором. Банковская факторинговая компания использует те же шаги, что и традиционный фактор, но требует, чтобы фактор был регулируемым банком. Существует множество нюансов и различий между традиционными финансовыми компаниями и банками, предлагающими факторинг. Каждый провайдер имеет свой собственный способ определения доступных типов факторинга.

В зависимости от договоренности денежные средства либо дисконтируются, либо уменьшаются на комиссионные сборы, взимаемые фактором. Банковская факторинговая компания использует те же шаги, что и традиционный фактор, но требует, чтобы фактор был регулируемым банком. Существует множество нюансов и различий между традиционными финансовыми компаниями и банками, предлагающими факторинг. Каждый провайдер имеет свой собственный способ определения доступных типов факторинга.

В altLINE мы разделяем наши продукты на основе дебиторской задолженности на три структуры:

- Первая — это кредитование на основе активов, которое представляет собой кредит, обеспеченный бизнес-активами. Залогом являются товарно-материальные запасы, дебиторская задолженность или балансовые активы. Поскольку кредитование активов похоже на возобновляемую кредитную линию, бизнес может заимствовать активы на постоянной основе для покрытия расходов по мере необходимости.

- В дебиторская задолженность финансирование , предприятие продает стоимость своих счетов-фактур стороннему фактору (т.

е. независимой факторинговой компании или факторинговому банку) со скидкой. Третья сторона обрабатывает счета-фактуры, и бизнес получает средства на основе ожидаемых денег, причитающихся с их клиента (должника). Эта структура работает аналогично кредитной линии.

е. независимой факторинговой компании или факторинговому банку) со скидкой. Третья сторона обрабатывает счета-фактуры, и бизнес получает средства на основе ожидаемых денег, причитающихся с их клиента (должника). Эта структура работает аналогично кредитной линии. - Факторинг счетов — это третий метод, при котором бизнес продает счета третьей стороне (фактору). Фактор дает бизнесу процент от общей стоимости счетов и собирает платежи по счетам от клиента бизнеса. После того, как клиент оплачивает счет, фактор выплачивает бизнесу оставшуюся часть собранных денег и удерживает комиссию за транзакцию.

Как банковская факторинговая компания, altLINE предлагает различные структуры финансирования дебиторской задолженности, соответствующие различным потребностям бизнеса.

Преимущества факторинга

Факторинг не является ссудой, поэтому никакие обязательства не отражаются в балансе. Он устанавливает устойчивый денежный поток и устраняет 30, 60, 90-дневный период ожидания дебиторской задолженности бизнеса. Фактор управляет счетами и реализует кредитные обзоры клиентов для бизнеса. Фактор авансирует средства по счетам и собирает деньги, причитающиеся с бизнес-клиентов. Управление временем оптимизировано, и бизнес может направить свою энергию на продажи, расширение рынка и другие начинания.

Фактор управляет счетами и реализует кредитные обзоры клиентов для бизнеса. Фактор авансирует средства по счетам и собирает деньги, причитающиеся с бизнес-клиентов. Управление временем оптимизировано, и бизнес может направить свою энергию на продажи, расширение рынка и другие начинания.

Узнайте больше о преимуществах и недостатках факторинга счетов.

Зачем учитывать ваши счета?

1. Предприятию авансируются средства до того, как клиенты оплатят счет за полученные товары.

2. Факторы обеспечивают кредитный контроль – сбором средств управляет факторинговая организация.

3. Факторинг предоставляет капитал, пока у бизнеса есть открытые счета.

4. Факторинг не является кредитом, так как счета/счета приобретаются факторинговой организацией. Они не отображаются в бухгалтерских книгах как пассив, поэтому это уменьшает балансовую задолженность.

5. Предприятия, деятельность которых подвержена сезонным колебаниям, имеют периоды неплатежеспособности; Факторинг – это способ получения денежного потока, основанный на деньгах, причитающихся клиентам.

6. Быстрый доступ к денежным средствам с факторингом счетов – средства доступны в течение 48 часов после выставления счета.

7. Освобождение от взыскания задолженности.

8. Нет задолженности по погашению.

Узнайте больше о независимо от того, подходит ли вам факторинг.

Факторинговые провайдеры – много вариантов

Поскольку барьеры для входа ограничены, любой может открыть факторинговую компанию. Как и следовало ожидать, некоторые факторинговые компании лучше других. Потратьте время, чтобы исследовать и освоиться с вашим партнером по факторингу. Здесь сравниваются два типа факторинговых компаний: независимые факторы и банковские факторы (также известные как факторинговые банки). Ознакомьтесь с этой инфографикой для получения дополнительной информации:

Независимый и банковский факторинг

Хотя общая цель факторинга счетов одна и та же, выбор правильного поставщика имеет решающее значение. Подытожим различия.

Независимая факторинговая компания:

Независимые факторинговые компании работают с предприятиями, которым необходимо ускорить движение денежных средств и которые могут быть отклонены банком. Бизнес с кредитоспособными клиентами может иметь право на факторинг, даже если он не может претендовать на кредит. Тем не менее, независимый фактор должен заимствовать средства у третьей стороны, чтобы финансировать ваши счета. Это может увеличить риск и затраты для вашего бизнеса и снизить эффективность.

Бизнес с кредитоспособными клиентами может иметь право на факторинг, даже если он не может претендовать на кредит. Тем не менее, независимый фактор должен заимствовать средства у третьей стороны, чтобы финансировать ваши счета. Это может увеличить риск и затраты для вашего бизнеса и снизить эффективность.

Банк Факторинговая Компания:

Банковский фактор обеспечивает ту же гибкость и преимущества, что и независимый фактор, но также предлагает дополнительные преимущества.

Упрощенный переход к банковскому кредиту

Банковский фактор работает со многими предприятиями, которые считаются за пределами традиционной кредитной коробки. Многим из этих предприятий банк сказал «нет» на получение коммерческого кредита, но они по-прежнему являются очень сильными кандидатами на работу с банком, который предлагает факторинг или финансирование под дебиторскую задолженность. Предприятиям, которые работают с факторинговой компанией, принадлежащей банку, также может быть легче перейти на коммерческий кредит на более позднем этапе.

Большая безопасность

Банки более безопасны и обеспечивают чувство финансовой стабильности для бизнеса. Клиенты бизнеса — это очень ценные отношения, и банк предлагает уровень комфорта, которого нет в независимых альтернативных финансовых компаниях. Клиенты лучше взаимодействуют с банком, чем с незнакомой или неизвестной бизнес-структурой.

Конкурентоспособные ставки

Кроме того, поскольку у банка есть собственные средства, он может предложить бизнесу очень конкурентоспособные ставки. В отличие от многих независимых факторинговых компаний, которые работают с несколькими источниками финансирования, банк выступает в качестве прямого источника средств и исключает посредников.

Факторинг является распространенным решением для денежных потоков, и его лучше всего использовать в периоды роста или когда дебиторская задолженность велика. Бизнес выигрывает, так как время между доставкой товаров и реализованными средствами короткое. Бизнес освобождается от бремени погони за долгами и может сосредоточиться на других актуальных вопросах.

Бизнес освобождается от бремени погони за долгами и может сосредоточиться на других актуальных вопросах.

Почему малые предприятия выбирают факторинг с банком?

Келли Бернетт, вице-президент по производству altLINE, подчеркнула эти преимущества.

«Независимая факторинговая компания обычно заимствует средства, которые они предоставляют клиентам, у другого учреждения, обычно у банка», — сказал Бернетт. «Затем они должны взимать со своих клиентов достаточно высокую ставку, чтобы покрыть свои финансовые расходы. Банк/прямой кредитор предоставляет свои собственные деньги своей клиентской базе, что дает ему возможность быть гораздо более гибкими в отношении структуры комиссий и обеспечивать большую ценность для клиентской базы».

«Банки также регулируются на уровне штата/федеральном уровне», — добавил Бернетт. «Благодаря большому количеству правил, положений и законов, которые необходимо соблюдать, поставщик банковского факторинга предлагает более безопасный, надежный, надежный и прозрачный клиентский опыт».

, и укрепить свою позицию на рынке

, и укрепить свою позицию на рынке