Информация о кредите наличными для заемщиков — Банк ВТБ

Кредиты наличными на любые цели — популярный банковский продукт. Чтобы выплата займа не превратилась в тяжелую ношу, необходимо до подписания кредитного договора обратить внимание на важные моменты

1. Реально оценить свои финансовые возможности

Правильно, когда сумма ежемесячного платежа согласно графику выплачивается без ущерба для привычного образа жизни. Поэтому платеж не должен превышать 40% от ежемесячного дохода. Также необходимо правильно выбрать дату для его списания (например, день получения заработной платы).

2. Узнать полную стоимость кредита

Обратите внимание на полную стоимость кредита в договоре, так как вернуть нужно будет еще и проценты. Попросите сотрудника банка рассчитать полную сумму кредита на выбранный вами срок, а также сумму ежемесячного платежа. Чем короче срок — тем меньшую сумму по процентам вы заплатите.

Выбирая более длинный график платежей, можно ежемесячно вносить

комфортную сумму или делать досрочное погашение.

3. Процентная ставка: со страховкой или без нее?

Ставка по кредиту с самого начала привлекает заемщика. Здесь нужно понимать, из чего складывается окончательная цена займа. Для определения ставки банки опираются на риски, которые могут привести к невозврату суммы кредита. Самыми распространенными причинами невыплат являются потеря работы, болезни и несчастные случаи. Исходя из этого, финансовые организации используют две основные схемы ценообразования.

Риск делится между банком и страховой компанией. Клиент получает низкую процентную ставку по кредиту и дополнительно оплачивает страховку

Банк сам покрывает все риски и включает их в процентную ставку

Сопоставьте оба варианта и выберите подходящий. Будьте внимательны, сравнивать необходимо те условия, которые банк одобрил именно для вас, используя предоставленные персональные данные.

Также некоторые банки указывают низкую ставку на первые месяцы, но если сумма не так велика и вы рассчитываете вернуть ее в кратчайший срок, возможно, подойдет кредитная карта с большим беспроцентным периодом.

4. Какую выгоднее брать страховку?

Комплексное страхование будет стоить дешевле, чем по каждому риску в отдельности, поэтому выгоднее оформлять пакетом. Наличие страхования к кредиту позволяет чувствовать себя безопасно, а в случае досрочного погашения кредита можно также вернуть часть страховой премии и снизить общий размер платы за пользование заемными деньгами.

5. Скрытые комиссии

При оформлении кредита всегда нужно уточнять информацию о скрытых комиссиях, например, за выдачу кредита, за обслуживание ссудного счета, за внесение очередных платежей по кредиту, а также о страховке. Некоторые банки берут за это деньги. Поэтому внимательно читайте кредитный договор и задавайте вопросы, если вам что-то не до конца ясно.

Что будет если заемщик не сможет платить ипотеку?

Статья подготовлена компанией Ипотека Live. Если требуется помощь в ипотеке, обращайтесь. Также Вы можете пройти экспресс-тест для оценки ваших шансов на ипотеку. Спасибо, полезного чтения.

Также Вы можете пройти экспресс-тест для оценки ваших шансов на ипотеку. Спасибо, полезного чтения.

Оставить заявку

Содержание:

- Особенности договора по ипотеке

- Реконструкция долга как способ разрешения ситуации с просроченными платежами

- Альтернативные способы решения конфликта с банком по ипотеке

- Что будет, если совсем не платить долг по ипотеке

- 2 легальных альтернативных способа не платить ипотеку

На основании стоимости жилья рассчитывается сумма первоначального взноса и планируется график платежей. Процентная ставка зависит от количества собранной документации, кредитной истории заемщика и особенностей самой собственности.

Строгие требования по ипотечному кредитованию обусловлены большими суммами кредита. Но при этом никто из сторон участников договора не может 100% гарантировать выполнение всех условий на протяжении всего срока кредитования. Около 30% заемщиков в итоге сталкиваются с вопросом, что будет, если не платить ипотеку.

Последствия невыплат ежемесячных платежей при ипотечном кредитовании

Все условия по просрочкам платежей прописаны в договоре. Банки составляют документацию внимательно и подробно расписывают все штрафные санкции и порядок судебного взыскания. Поэтому важно прочесть каждый пункт ипотечного договора на заем до его подписания.

Среди самых распространенных последствий невыплат выделяют:

— Штрафы и пени, начисляемые на сумму платежа за каждый день просрочки. Все ипотечные договоры предусматривают «страховку» банков на случай невыплат, поэтому сумма задолженности будет расти ежедневно. В 50% случаев размер штрафа превышает саму сумму платежа.

— Выселение из объекта кредитования. Когда заемщик не выходит на связь с сотрудниками банка, не платит несколько платежей подряд и не желает идти на мирное урегулирование конфликта, банк вправе выселить его из купленного в кредит жилья.

— Арест другой собственности заемщика.

Чтобы не доводить до столь серьезных последствий, необходимо внимательно читать договор по кредитованию. А также заранее оговаривать с сотрудниками банка ситуации, когда возникает вопрос, что делать, если нет возможности платить в срок.

Особенности договора по ипотеке

Подробный договор на ипотечное кредитование — это не прихоть банка, который хочет, чтобы заемщик много читал. Документы составляют юристы, которые рассматривают все возможные последствия невыплат. Они подстраховывают банк, чтобы кредитор не нес убытков даже при полном отсутствии платежей со стороны заемщика.

Они подстраховывают банк, чтобы кредитор не нес убытков даже при полном отсутствии платежей со стороны заемщика.

Именно в договоре легко выяснить, что будет, если не платить регулярные платежи по ипотечному кредитованию. И там же узнать, как мирно урегулировать конфликтную ситуацию до передачи документов в зал судебного заседания.

В 60% типовых договоров указаны следующие пункты, направленные на решение ситуаций, когда заемщик не может платить:

- начисление единовременного штрафа, сумма которого фиксирована и указана в договоре;

- алгоритм решения конфликта в досудебной инстанции — сроки для мирного решения и варианты связи с заемщиком для уведомления о просрочках платежей;

- начисление пеней за каждый день просрочки по истечении 3-5 дневного срока после невнесения необходимой суммы — пени начисляют в % на сумму платежа или весь остаток долга;

- возможность передачи долга третьим лицам для взыскания всей суммы задолженности — чаще всего банки сами не разыскивают должников, а перекладывают эту ответственность на коллекторские службы;

- порядок судебного взыскания долга.

Помимо всех штрафных санкций, заемщик обязан застраховать жилье и оформить страховку на сам кредитный договор. Она также служит дополнительным гарантом получения всех денежных средств банком.

Важно! Если заемщик не реагирует на обращения банка и не выходит на связь с сотрудниками после возникновения просрочки, кредитор быстрее передаст дело в суд. Всегда рекомендуется пытаться урегулировать ситуацию сразу после ее возникновения, а не скрываться в надежде, что все решится само собой.

Реконструкция долга как способ разрешения ситуации с просроченными платежами

Один из вариантов решения конфликта, когда заемщик не может платить ипотеку, — рассмотрение банком заявления на реструктуризацию долга. Это своеобразные уступки со стороны кредитора. Банк предлагает физическому лицу несколько вариантов разрешения ситуации с задолженностью:

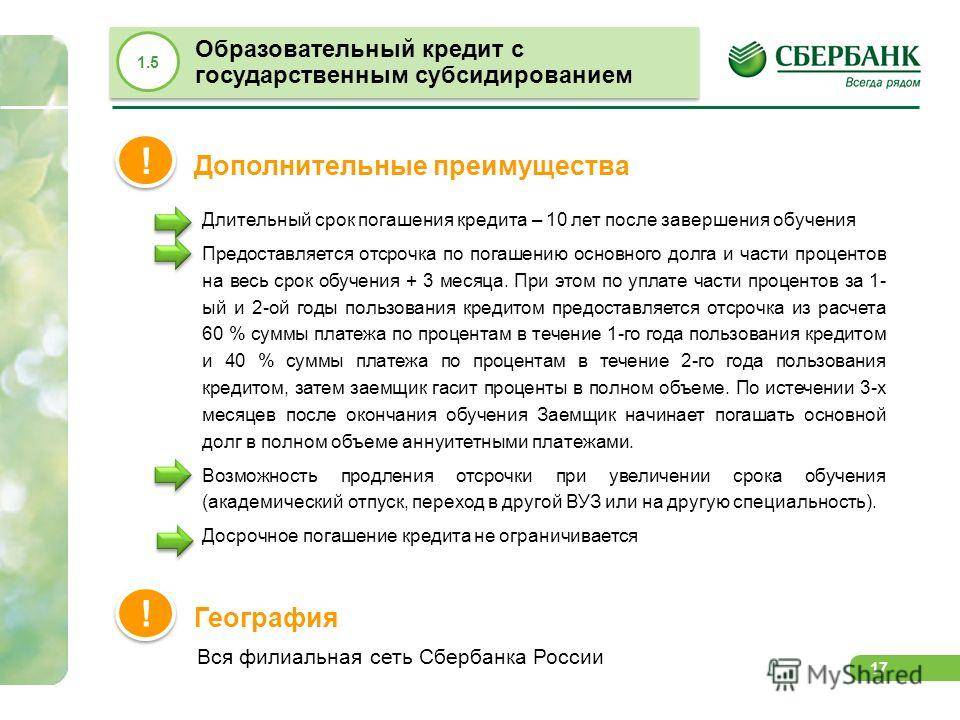

— Рассрочка платежей. Банки часто соглашаются «растянуть» период выплат на более длительный срок. При этом они не только помогают заемщику оставить собственность у себя, но и получают больше прибыли. Ведь чем дольше срок кредитования, тем больше процентов получит банк.

При этом они не только помогают заемщику оставить собственность у себя, но и получают больше прибыли. Ведь чем дольше срок кредитования, тем больше процентов получит банк.

— Отмена штрафов и сохранение графика платежей. В 80% договоров на реструктуризацию содержится пункт о списании штрафов. Банк согласен закрыть глаза на то, что заемщик не мог платить, но готов теперь вносить все регулярные платежи точно в срок. При этом в момент оформления договора на «переделку» ипотеки вносится первая сумма по новому графику платежей.

— Оформление кредитных каникул. В ряде случаев банк готов временно приостановить необходимость внесения платежей. Это крайний вариант, и кредитор идет на него, только когда у заемщика действительно сложная ситуация. К примеру, погиб кормилец в семье, умер сам заемщик и его долг переходит по наследству, а также серьезные проблемы со здоровьем и другие ситуации, когда платить нет возможности.

— Списание части долга по ипотеке. Обычно сумма платежа уменьшается на количество начисленных пеней и процентов за просрочку. Такой пункт в договоре на реструктуризацию появляется только у добросовестных заемщиков. То есть заемщик впервые пропустил платежи. И возникновение просрочки обосновано жизненными ситуациями.

Обычно сумма платежа уменьшается на количество начисленных пеней и процентов за просрочку. Такой пункт в договоре на реструктуризацию появляется только у добросовестных заемщиков. То есть заемщик впервые пропустил платежи. И возникновение просрочки обосновано жизненными ситуациями.

Важно! Рассмотрение заявления на реструктуризацию долга происходит только при личном обращении заемщика в банк. Если владелец залогового жилья прячется от сотрудников банка, не выходит на связь и не заявляет о намерениях платить, то ему на уступки кредитор не пойдет.

Альтернативные способы решения конфликта с банком по ипотеке

Заемщик, который не может платить ипотеку, нередко думает, как вовсе от нее отказаться и вернуть свои внесенные средства. Однако, такая ситуация возможно только после выплаты 2/3 от общей суммы задолженности за квартиру.

Банк готов принять заявление на возврат денег от заемщика, когда выплачена большая часть суммы за квартиру или другое жилье. При этом кредитор выставляет имущество на продажу, забирает себе остаток долга, а остальное возвращает заемщику.

При этом кредитор выставляет имущество на продажу, забирает себе остаток долга, а остальное возвращает заемщику.

Важно! Каждый банк имеет свои особые условия ипотечного кредитования. Когда вы выбираете организацию для подачи документов на ипотеку, внимательно читайте все условия договора. Нередко, низкая процентная ставка влечет высокие штрафы за просрочку платежей.

Что будет, если совсем не платить долг по ипотеке

Когда заемщик не вносит платежи по ипотеке, банк вправе забрать имущество себе, а также отсудить у физического лица другое его имущество в счет погашения понесенных убытков. Такая ситуация — крайний вариант решения конфликта.

Банку невыгодно судиться с заемщиком. Этот процесс занимает немало времени, а также несет определенную финансовую нагрузку. Вначале кредитор оплачивает все судебные издержки, а когда выигрывает суд, то взыскивает компенсацию с заемщика.

Причем работа судебных приставов также не гарантирует кредитору возврат всех потраченных на физическое лицо средств. Именно поэтому досудебное урегулирование выгодно для обеих сторон конфликта.

Именно поэтому досудебное урегулирование выгодно для обеих сторон конфликта.

2 легальных альтернативных способа не платить ипотеку

Юристы выделяют еще две ситуации, когда заемщик может не платить долг по ипотеке. Это также крайние случаи, которые доказать можно только через суд. К ним относят:

— Признание должника банкротом. Процедура банкротства физического лица — признание несостоятельности человека платить какие-либо кредиты или другие платежи. Занимает этот процесс от одного до нескольких месяцев. Создается особая комиссия, которая проверяет финансовое состояние физического лица, смотрит количество его имущества и решает, действительно ли он не может платить ипотеку и другие кредиты. Стоит учитывать, что признание физического лица банкротом не только спишет ипотеку, но и наложит на человека определенные ограничения и штрафы. В том числе, он не сможет выезжать за границу или брать новый кредит в течение 3-5 лет.

— Страховой случай по ипотечному кредитованию. Если приобретенное в долг жилье сгорело или было уничтожено по независящим от заемщика причинам и этот случай подтвержден страховой компанией, то долг за физическое лицо по ипотеке выплачивает страховщик. Процедура признания страхового случая также часто проходит через судебное заседание.

Если приобретенное в долг жилье сгорело или было уничтожено по независящим от заемщика причинам и этот случай подтвержден страховой компанией, то долг за физическое лицо по ипотеке выплачивает страховщик. Процедура признания страхового случая также часто проходит через судебное заседание.

Важно! Обе процедуры не так просты и могут длиться очень долго. Без квалифицированного юриста не обойтись. Для получения подробной консультации лучше обращаться к профессионалам до начала процедуры банкротства или признания случая страховым.

Нужна консультация по спорным ситуациям с банком? Обращайтесь в нашу фирму «Ипотека Live». Наши юристы специализируются на ипотечном кредитовании, поэтому легко ответят на все ваши вопросы.

Я не могу погасить свой личный кредит. Что будет дальше?

Перейти к содержимому

Опубликовано

| Блейн Коэн What Happens Next?» src=»https://www.youtube.com/embed/98ImxiECEew?feature=oembed» frameborder=»0″ allow=»accelerometer; autoplay; clipboard-write; encrypted-media; gyroscope; picture-in-picture» allowfullscreen=»»> В жизни много источников стресса. В самом верху списка — когда кто-то говорит, что «не может погасить свой личный кредит». Есть много причин, по которым у людей могут возникнуть проблемы с соблюдением их плана платежей. Жизнь непредсказуема, и люди могут столкнуться с финансовыми трудностями. В некоторых случаях близкий человек может серьезно заболеть, и счета за лечение могут начать накапливаться. В других случаях человек может потерять работу, что приведет к серьезному падению доходов. Иногда люди брали личный кредит с регулируемой процентной ставкой. Когда процентная ставка повышается, люди могут быть не в состоянии позволить себе новый план ежемесячных платежей. Из-за этого многие люди спрашивают: «Что произойдет, если я не смогу погасить свой личный кредит?» Есть несколько важных моментов, о которых следует помнить каждому.

Давайте рассмотрим наихудший сценарий, прежде чем мы углубимся в некоторые из ваших вопросов о кредите и последствиях. Реальность такова, что вам придется платить больше денег в виде штрафов, сборов и процентов, которые будут продолжать расти. Часто вы можете увидеть это при входе в онлайн-систему кредиторов. Ваши кредитные рейтинги также упадут.

Что произойдет, если кто-то не сможет погасить свой личный кредит?

Никто не решает взять личный кредит, предполагая, что он не сможет его вернуть. Однако обстоятельства могут быстро измениться. У вас могут быть проблемы с ежемесячными платежами, и вы думаете: «Я не могу погасить свой личный кредит». Когда это происходит, есть несколько вещей, которые вы можете заметить. К ним относятся:

- Получение обычных и электронных уведомлений о просроченных или отсутствующих платежах

- Предупреждения о том, что ссудная компания может отправить ссуду на сбор

- Угрозы, что люди могут потерять свою зарплату, их кредитный рейтинг может ухудшиться или что они могут потерять свой дом

Эти уведомления могут быть пугающими, и вам может быть интересно, что вам следует делать. Самое важное, о чем каждый должен помнить, это то, что нельзя просто игнорировать эти предупреждения . Они вполне реальны и могут иметь серьезные последствия. Следовательно, первый шаг — позвонить кредитору . Помните, кредитные компании тоже люди. Они понимают, что у людей могут быть трудные времена в финансовом отношении, и часто открыты для обсуждения плана платежей. Им нужно, чтобы вы погасили кредит, чтобы они могли получить свои деньги. Из-за этого они часто будут пытаться помочь вам оставаться на правильном пути.

Самое важное, о чем каждый должен помнить, это то, что нельзя просто игнорировать эти предупреждения . Они вполне реальны и могут иметь серьезные последствия. Следовательно, первый шаг — позвонить кредитору . Помните, кредитные компании тоже люди. Они понимают, что у людей могут быть трудные времена в финансовом отношении, и часто открыты для обсуждения плана платежей. Им нужно, чтобы вы погасили кредит, чтобы они могли получить свои деньги. Из-за этого они часто будут пытаться помочь вам оставаться на правильном пути.

Что произойдет, если я пропущу платеж по кредиту?

Помимо невозможности погасить личный кредит, есть и другие проблемы, которые вы можете заметить. Распространенной проблемой, с которой сталкиваются люди, является отсутствие случайного платежа. Давайте посмотрим правде в глаза. Ваша жизнь занята. В голове просто не хватает места для всего, что нужно делать ежедневно. Вот некоторые из причин, по которым люди могут пропустить платеж по кредиту (помимо обычной забывчивости):

- Денег может не быть на банковском счете в момент оформления платежа

- Чек теряется на почте

- Кредитор теряет записи о платежах

Когда люди получают уведомление о пропущенном платеже, они могут волноваться.

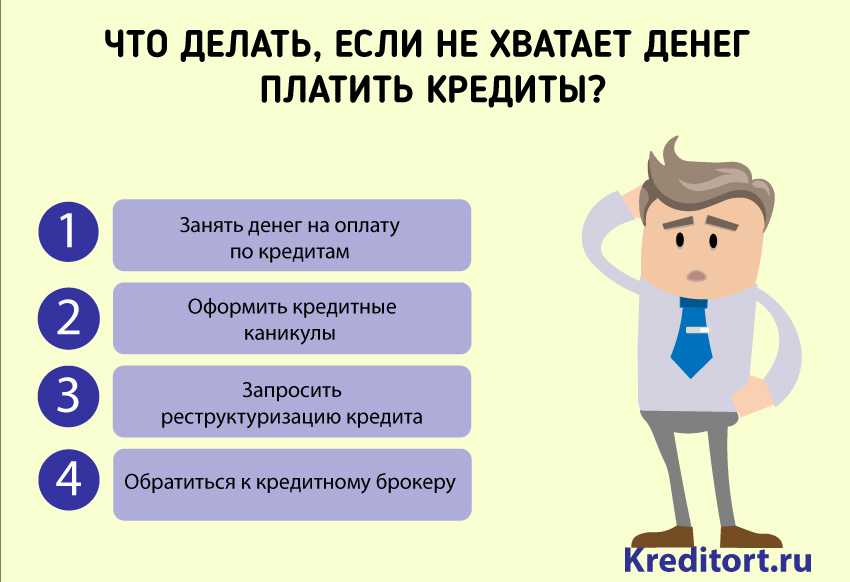

Что мне делать, если я не могу погасить свой личный кредит?

В других ситуациях кто-то может пропустить платеж по кредиту, потому что он не может позволить себе кредит. По мере того, как пропущенные платежи начинают накапливаться, люди могут начать думать: «Я не могу погасить свой личный кредит. Что я должен делать?» Первый шаг — сделать глубокий вдох и успокоиться. Есть доступные варианты. Первый шаг — перестать легкомысленно тратить . Подумайте, прежде чем использовать карту и правильно рассчитать бюджет.

Есть доступные варианты. Первый шаг — перестать легкомысленно тратить . Подумайте, прежде чем использовать карту и правильно рассчитать бюджет.

Убедитесь, что на счету есть деньги для погашения кредита. В противном случае интерес начнет расти, и люди могут оказаться в яме, из которой они не смогут выбраться. После того, как люди используют свой личный кредит для погашения долга по кредитной карте, попробуйте закрыть некоторые из этих счетов кредитной карты, чтобы избежать ненужного долга . Наконец, когда дело доходит до погашения личного кредита, связаться с кредитором . Они могут быть открыты для пересмотра условий личного кредита. Помните, они также не хотят, чтобы вы объявили дефолт по кредиту. В противном случае им не платят.

Можно ли попасть в тюрьму за неуплату личного кредита?

Если люди думают: «Я не могу выплатить свой личный кредит», они могут задаваться вопросом, могут ли они попасть в тюрьму. Ведь кажется, будто кто-то каждый день садится в тюрьму за какой-нибудь финансовый скандал. Хорошая новость в том, что очень необычно, чтобы кто-то попал в тюрьму за то, что не смог выплатить личный кредит или выплатить долг . Да, это было обычным явлением сотни лет назад. В наши дни люди обычно попадают в тюрьму за долги, если с ними совершается другое преступление. Например, если кто-то имеет долги из-за мошенничества (например, финансовой пирамиды), его или ее могут посадить в тюрьму. Для простого личного кредита и нескольких пропущенных платежей тюрьма не вариант.

Ведь кажется, будто кто-то каждый день садится в тюрьму за какой-нибудь финансовый скандал. Хорошая новость в том, что очень необычно, чтобы кто-то попал в тюрьму за то, что не смог выплатить личный кредит или выплатить долг . Да, это было обычным явлением сотни лет назад. В наши дни люди обычно попадают в тюрьму за долги, если с ними совершается другое преступление. Например, если кто-то имеет долги из-за мошенничества (например, финансовой пирамиды), его или ее могут посадить в тюрьму. Для простого личного кредита и нескольких пропущенных платежей тюрьма не вариант.

Что такое льготный период по личному кредиту?

Льготный период по личному кредиту будет варьироваться в зависимости от типа кредита . Льготный период — это время между получением счета и наступлением срока платежа. Важные пункты включают:

- Проценты не начисляются в течение льготного периода

- Льготный период варьируется, но обычно составляет от 2 до 4 недель

- Льготный период не является мораторием

В рамках моратория кредитор дал вам разрешение приостановить выплату кредита в течение длительного периода времени. Как правило, кредитор делает это из-за смягчающих обстоятельств, которые создают финансовые трудности. Если вы чувствуете, что вам нужен мораторий, свяжитесь с кредитором.

Как правило, кредитор делает это из-за смягчающих обстоятельств, которые создают финансовые трудности. Если вы чувствуете, что вам нужен мораторий, свяжитесь с кредитором.

Насколько сильно один просроченный платеж влияет на кредитный рейтинг?

Люди, думающие: «Я не могу погасить свой личный кредит», часто задаются вопросом, насколько сильно падает их кредитный рейтинг из-за одного пропущенного платежа. Простой ответ заключается в том, что она варьируется. Это зависит от чьей-либо прошлой кредитной истории, текущего дохода, любых других долгов и ряда других факторов . В целом, люди со средним или хорошим кредитным рейтингом от 600 до 700 должны ожидать, что их кредитный рейтинг упадет на целых 9 баллов.0017 150 баллов . Это большое падение, которое никто не хочет видеть в своем кредитном рейтинге.

В заключение

Деньги для многих людей являются огромным источником стресса. Семьи полагаются на стабильный доход, чтобы выплачивать ипотеку, покупать продукты и платить за образование своих детей. Во многих случаях семьям приходится брать личные кредиты, чтобы это произошло. Существует множество различных видов кредитов, и каждому важно обратиться за помощью в поиске подходящего кредита. Есть личные кредиты в рассрочку, кредиты наличными онлайн, и даже кредиты наличными плохой кредит. Во многих случаях семья может получить личный кредит онлайн. Имея это в виду, каждый должен обращаться за помощью, когда это необходимо. Выплата личного кредита является сложной задачей, и никто никогда не должен чувствовать себя одиноким во время этого процесса.

Во многих случаях семьям приходится брать личные кредиты, чтобы это произошло. Существует множество различных видов кредитов, и каждому важно обратиться за помощью в поиске подходящего кредита. Есть личные кредиты в рассрочку, кредиты наличными онлайн, и даже кредиты наличными плохой кредит. Во многих случаях семья может получить личный кредит онлайн. Имея это в виду, каждый должен обращаться за помощью, когда это необходимо. Выплата личного кредита является сложной задачей, и никто никогда не должен чувствовать себя одиноким во время этого процесса.

Блейн Коэн

Блейн Коэн — бывший менеджер малого бизнеса, многолетний преподаватель и опытный консультант. Он работал как в государственном, так и в частном секторах, переживая взлеты и падения самозанятости и независимых контрактов в течение почти двух десятилетий. Его самостоятельно опубликованные ресурсы были использованы тысячами педагогов, поскольку он делился своим опытом и идеями на семинарах по всему Среднему Западу. Блейн пишет об управлении деньгами и принятии решений для новичков в мире финансов или для тех, кто просто перебирает финансовые возможности в трудные времена.

Блейн пишет об управлении деньгами и принятии решений для новичков в мире финансов или для тех, кто просто перебирает финансовые возможности в трудные времена.

Досрочное погашение личных кредитов: за + против Не обязательно — есть и другие факторы, о которых вам нужно знать, прежде чем сделать свой выбор.

С одной стороны, досрочное погашение долга может сэкономить деньги на процентах. Вы также можете увидеть повышение кредитного рейтинга, потому что улучшится соотношение вашего долга к доходу. Но у этих финансовых решений могут быть недостатки. Например, некоторые личные кредиты предусматривают штрафы за досрочное погашение. И если вы работаете над созданием своей кредитной истории, досрочное погашение может сократить звездную историю своевременных платежей и даже вызвать временное снижение вашего кредитного рейтинга.

Итак, какой выбор подходит именно вам? Давайте углубимся в детали, чтобы вы могли принять взвешенное решение.

В этой статье

- Преимущества досрочного погашения

- Недостатки досрочного погашения

- Взимает ли LendingClub штрафы за досрочное погашение?

- Итоги

- Часто задаваемые вопросы

Преимущества досрочного погашения личного кредита

Сокращение долга и поддержание его на управляемом уровне являются важными факторами в поддержании отличной кредитной истории и укреплении вашего финансового положения. Досрочное погашение личного кредита делает все это и многое другое.

1. Вы экономите на процентах.

Чем быстрее вы сможете погасить кредит, тем меньше вам будет стоить процент по нему. Поскольку это в конечном итоге снижает общую стоимость займа, потенциальная экономия может быть значительной.

Вот пример. Допустим, вы вернули 10 000 долларов США по личному кредиту на 30 000 долларов США с процентной ставкой 10 % и сроком действия вашего кредита на три года. Если вы решите погасить оставшиеся 20 000 долларов досрочно единовременно, вы сэкономите около 6000 долларов в виде процентов по сравнению с выплатой 9 долларов.000 процентов в течение всего срока кредита.

Если вы решите погасить оставшиеся 20 000 долларов досрочно единовременно, вы сэкономите около 6000 долларов в виде процентов по сравнению с выплатой 9 долларов.000 процентов в течение всего срока кредита.

2. Ваш ежемесячный бюджет увеличится.

После того, как этот регулярный ежемесячный платеж исчезнет, в вашем бюджете появятся дополнительные деньги на другие нужды. Вы сможете выделить эту сумму на повседневные расходы или направить ее на важные финансовые цели, такие как создание резервного фонда, накопление на пенсию или инвестирование.

3. Вы снизите отношение долга к доходу.

Отношение вашего долга к доходу — это сумма ваших долгов, деленная на ваш доход, и это ключевой показатель, который кредиторы используют для принятия решений о займе. Снизив отношение долга к доходу, вы можете увидеть увеличение своего кредитного рейтинга* и получить право на более выгодные условия кредита и варианты кредита в будущем, если вам это понадобится.

4.

Вы обретаете душевное спокойствие.

Вы обретаете душевное спокойствие.Чем раньше вы погасите личный кредит, тем быстрее вы освободитесь от этой долговой ответственности, а наличие на одно финансовое обязательство меньше может уменьшить стресс, связанный с ежемесячными финансами. Но убедитесь, что досрочное погашение личного кредита не создает для вас финансового бремени в будущем. Прежде чем принять решение, убедитесь, что вы в состоянии оплачивать свои регулярные ежемесячные расходы без стресса и иметь резервный фонд, если он вам когда-нибудь понадобится. Старайтесь также не тратить деньги на свои сберегательные или пенсионные счета, поскольку в долгосрочной перспективе эти счета могут сэкономить вам больше.

Недостатки досрочного погашения личного кредита

Хотя это может сэкономить проценты, положить дополнительные деньги в ваш карман и сократить долговую нагрузку, у него могут быть и некоторые недостатки. Вот три возможных последствия для рассмотрения.

1. Возможно, вам придется заплатить штраф за досрочное погашение.

Некоторые кредиторы включают пункт о штрафах за досрочное погашение в кредитные договоры, чтобы возместить проценты, которые они потеряют, если кредит будет погашен досрочно. Эта сумма обычно устанавливается в процентах от непогашенного остатка основного долга на момент погашения.

Внимательно проверьте кредитные документы и посчитайте, прежде чем принимать решение. Хотя вы сэкономите на процентах, штраф за досрочное погашение может уменьшить эту выгоду или полностью свести ее на нет, особенно если ваш кредит имеет низкую фиксированную процентную ставку или более короткий срок.

Если вы планируете погасить личный кредит досрочно, прежде чем брать кредит, знайте, что не все кредиторы предусматривают штрафы за досрочное погашение в условиях кредита. LendingClub, например, не взимает никаких комиссий или штрафов за досрочное погашение, поэтому вы можете погасить кредит досрочно и сэкономить на процентах, не беспокоясь о недостатках.

2. Это может повлиять на ваш кредитный рейтинг.

Когда вы выплачиваете личный кредит, ваш кредитный баланс и кредитная история меняются, и результаты могут повлиять на ваши кредитные цели.

Личный кредит отображается в вашем кредитном отчете как счет кредита в рассрочку, который включает конкретную сумму кредита и график погашения. Поскольку история платежей является самым важным фактором в определении вашего кредитного рейтинга, твердая история своевременных ежемесячных платежей может быть выгодна для ваших финансов в долгосрочной перспективе. Когда вы досрочно погашаете свои личные кредиты, вы потенциально теряете месяцы (или даже годы) положительной истории платежей.

В то же время кредитный возраст всех ваших учетных записей и наличие хорошо управляемого сочетания кредитов, таких как кредитные карты, студенческие кредиты или счета автокредитов, и это лишь некоторые из них, также влияют на ваш счет. Учитывая эти ключевые меры, досрочное погашение личного кредита может привести к временному снижению вашего кредитного рейтинга.

3. У вас могут быть более разумные финансовые возможности.

Если процентная ставка по вашему личному кредиту ниже, чем ставки, взимаемые с вас по другим видам долга, возможно, ваши деньги лучше потратить в другом месте. Вместо того, чтобы досрочно погасить свой личный кредит, вы могли бы сосредоточиться на погашении долга с более высокими процентами, например, на балансе кредитной карты, что может сэкономить вам больше в долгосрочной перспективе. Вы также можете рассмотреть вопрос об увеличении взноса в пенсионный план на работе, чтобы иметь право на подбор работодателя или внесение денег на высокодоходный сберегательный счет.

И, конечно же, прежде чем вносить изменения в свои ежемесячные взносы или досрочно погашать личный кредит, проверьте свои банковские счета и убедитесь, что у вас есть средства для покрытия как ожидаемых ежемесячных расходов, так и непредвиденных обстоятельств. Подготовка к будущему может избавить вас от большого стресса.

Взимает ли LendingClub штрафы или комиссии за досрочное погашение?

Ставки, сборы и условия кредита для физических лиц сильно различаются в зависимости от кредитора. Вот почему всегда важно изучить детали вашего предложения, чтобы в конечном итоге вы не заплатили больше, чем необходимо, или больше, чем вы можете себе позволить.

Вот почему всегда важно изучить детали вашего предложения, чтобы в конечном итоге вы не заплатили больше, чем необходимо, или больше, чем вы можете себе позволить.

В LendingClub вы можете погасить свой личный кредит досрочно или заплатить больше, чем ваша договорная ежемесячная сумма, в любое время без каких-либо штрафов или комиссий за досрочное погашение. Любые платежи, которые вы делаете в дополнение к вашему регулярному ежемесячному платежу, применяются для уменьшения основного остатка вашего кредита. Эта гибкость позволяет вам уменьшить сумму процентов, которые вы будете платить в целом, не беспокоясь о скрытых комиссиях.

Практический результат

В конце концов, досрочное погашение личного кредита или нет, во многом зависит от кредитора. Прежде чем принять решение, рассмотрите все возможные сборы и взвесьте все за и против, чтобы сравнить, что вы можете получить в краткосрочной перспективе, с вашими более крупными кредитными и финансовыми целями. Если вы можете запланировать досрочное погашение личного кредита, прежде чем брать кредит, рассмотрите кредиторов, которые, как LendingClub, не взимают штрафы или сборы за досрочное погашение.

Часто задаваемые вопросы о досрочном погашении личного кредита

1. Если я досрочно погашу личный кредит, буду ли я платить меньше процентов?

Да. Погасив свои личные кредиты досрочно, вы прекращаете ежемесячные платежи, а это означает, что больше не будет взиматься процентная ставка. Меньше процентов равно больше сэкономленных денег.

2. Что такое штраф за досрочное погашение и почему он существует?

Штраф за досрочное погашение — это комиссия, которую некоторые кредиторы взимают, когда заемщик полностью или частично погашает кредит до истечения срока действия соглашения. По сути, штрафы за досрочное погашение отговаривают заемщика от досрочного погашения кредита, что приводит к тому, что кредитор упускает процентный доход. Лучший способ избежать штрафа за досрочное погашение — работать с кредитором, который его не взимает. В LendingClub, например, вы можете в любой момент внести дополнительные платежи или полностью погасить кредит без каких-либо дополнительных комиссий.