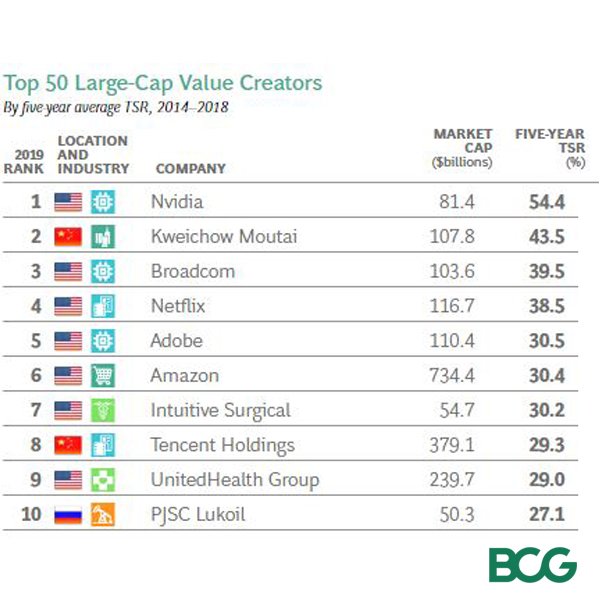

Топ-10 самых прибыльных компаний для инвесторов в 2019 году

Ежегодно Forbes составляет список Midas List, в который входят самые успешные инвесторы по результатам года. Этот рейтинг назван в честь легендарного царя Мидаса, от прикосновения которого все превращалось в золото.

Также ежегодно эксперты TrueBridge анализируют этот список, чтобы определить, какие компании принесли наибольшую прибыль самым успешным инвесторам.

По результатам этого года китайские компании продемонстрировали наилучшие результаты, так как именно они генерировали больше всего прибыли, что положительно сказалось на благосостоянии инвесторов.

Ниже мы расскажем об этих компаниях подробнее.

1. Uber

В этом списке Uber оказалась новичком, однако сразу же заняла первое место. В мае 2019 года компания вышла на IPO, что привело к тому, что в настоящий момент она оценивается в $75,5 миллиарда.

Несмотря на убытки в размере почти $1 миллиарда в этом году, компания заявляет, что к концу 2020 финансового года она планирует выйти в прибыль за счет сокращения расходов и развития направления по доставке еды.

Помимо этого, компания планирует развивать свой основной бизнес, а также предложить новые бонусы и скидки для клиентов, что позволит нарастить долю рынка.

Кроме того, отмечается, что Uber – одна из немногих компаний, которые отмечают рост бизнеса на фоне эпидемии вируса COVID-19.

2. Ant Financial Services Group

Ant Financial, которая раньше была известна как Alipay, также стала новичком в списке 2020 года, причем сразу заняв второе место. Эта компания смогла получить $14 миллиардов в 2018 году, а ее стоимость оценивается в $150 миллиардов.

Компания известна тем, что предоставляет услуги в сфере мобильных платежей, предоставляет кредиты клиентам, также составляет кредитные рейтинги, управляет доходами клиентов, а также оказывает другие услуги финансового характера.

3. Meituan-Dianping

По сравнению с рейтингом прошлого года Meituan-Dianping опустилась на одну строчку.

Компания была основана в 2015 году в форме слияния двух крупных компаний. Изначально компания работала в области предоставления групповых скидок, однако с тех пор она расширила свою деятельность. Компания предоставляет доступ ко многим продавцам на локальных рынках, включая отели, рестораны и услуги в области развлечений.

Изначально компания работала в области предоставления групповых скидок, однако с тех пор она расширила свою деятельность. Компания предоставляет доступ ко многим продавцам на локальных рынках, включая отели, рестораны и услуги в области развлечений.

Meituan-Dianping вышла на IPO в сентябре 2018 года, тогда компанию оценили в $52,8 миллиарда.

В 2019 году компания заявила, что планирует инвестировать более $1 миллиарда в поддержку торговли и стимулирование роста сектора доставки по всему Китаю.

Эти инвестиции дали свои плоды: Meituan-Dianping сообщает о годовом росте на 38,1% своих транзакций в сфере доставки в III квартале 2019 года.

4. Xiaomi

Эта компания также стала новичком в топ-10.

Это китайская компания, предоставляющая оборудование, программное обеспечение и интернет-услуги.

Несмотря на то что компания потеряла почти половину стоимости после дебюта на Гонконгской фондовой бирже в середине 2018 года, китайский производитель смартфонов Xiaomi по-прежнему находит способы успешно конкурировать на рынке смартфонов.

Xiaomi известна тем, что производит бюджетные смартфоны, а также ряд других устройств, включая часы, колонки и другие. Компании успешно удается сохранять долю на рынке.

Недавно Xiaomi представила новую линейку продуктов, которая привлекла внимание покупателей.

5. ByteDance

ByteDance опустился на две позиции по сравнению с прошлым годом. Это связано прежде всего с тем, что в рейтинге появились два новичка — Ant Financial и Xiaomi.

ByteDance — это компания, являющаяся владельцем Toutiao, новостного агрегатора, который использует технологии искусственного интеллекта, с чьей помощью предлагает читателям новости, которые будут им интересны. Кроме того, компании принадлежит TikTok, платформа для размещения коротких видеороликов.

В 2019 году TikTok стала четвертым самым скачиваемым приложением по всему миру. Она продолжает набирать популярность среди молодых людей, особенно в США.

6. Spotify

Spotify провела одно из самых успешных размещений акций на бирже NYSE в прошлом году. Спустя год после IPO Spotify продолжает обходить конкурентов, таких как Apple Music, набирая больше подписчиков. В частности, в феврале этого года число подписчиков премиум-аккаунтов выросло до рекордного значения 124 миллионов.

Спустя год после IPO Spotify продолжает обходить конкурентов, таких как Apple Music, набирая больше подписчиков. В частности, в феврале этого года число подписчиков премиум-аккаунтов выросло до рекордного значения 124 миллионов.

Компания демонстрирует уверенный рост, а недавно она объявила о сотрудничестве с Google Home, Hulu и Samsung, что позволит ей улучшить качество услуг и расширить их спектр.

7. Didi Chuxing

Didi Chuxing уже не в первый раз попадает в топ-10 рейтинга. В этом году компания опустилась на одну строчку по сравнению с прошлым годом.

Didi Chuxing – одна из ведущих в мире платформ в сфере транспортных услуг: на нее приходится 90% рынка в Китае.

В 2019 году компания уделяла много внимания расширению бизнеса в разных точках мира, включая развитие таких услуг, как доставка еды в Мехико, подготовка инфраструктуры к запуску в Коста-Рике. Компания также заявила о планах по расширению бизнеса в 20 японских городах к концу года.

Эту компанию часто называют китайской версией Uber.

Стоимость компании оценивается в $57,6 миллиарда.

8. Slack

В 2019 году Slack приняла решение разместить акции на бирже, что привело к тому, что компания оказалась в топ-10 рейтинга этого года. Компания была оценена в $23,3 миллиарда. Спустя полгода на бирже цена акций компании существенно снизилась, несмотря на рост доходов на 57%.

Slack постоянно улучшает качество услуг для платных подписчиков. В 2019 году количество подписчиков превысило 110 тысяч человек, что на 25% больше, чем в 2018 году.

Кроме того, компания объявила о сотрудничестве с SiriusXM и их дочерней компанией Pandora Media. В октябре 2019 году компания заявила о том, что количество активных пользователей превысило 12 миллионов в день.

9. Lyft

Это еще одна компания, которая в этом году стала новичком в рейтинге, после того как вышла на IPO в марте 2019 года. Ее стоимость оценили в $24 миллиарда.

Однако вскоре после этого цена акций упала с $72 до $40,84 в течение первого полугода торгов, так как компания отчиталась об убытках в $1,1 миллиарда.

В прошлом году Lyft также расширяла альтернативные направления, предлагая аренду велосипедов, скутеров, а также ввела такое направление, как Lyft Rentals, что позволило пользователям арендовать автомобили из существующего приложения Lyft.

10. Pinduoduo

Pinduoduo – это одна из самых успешных компания в области электронной торговли, в последние годы у нее наблюдался активный рост клиентов по мере роста онлайн-торговли в Китае в целом.

Приложение предоставляет клиентам скидки за приглашение друзей, которые покупают те же самые продукты. Приложение стало пользоваться огромной популярностью в Китае, особенно в небольших городах и сельской местности.

После успешного IPO в середине 2018 года цены акций Pinduoduo выросли почти на 65%, однако это было до начала эпидемии COVID-19.

В настоящий момент эта компания является третьей крупнейшей компанией по онлайн-торговле в Китае.

Топ-10 подешевевших и перспективных акций

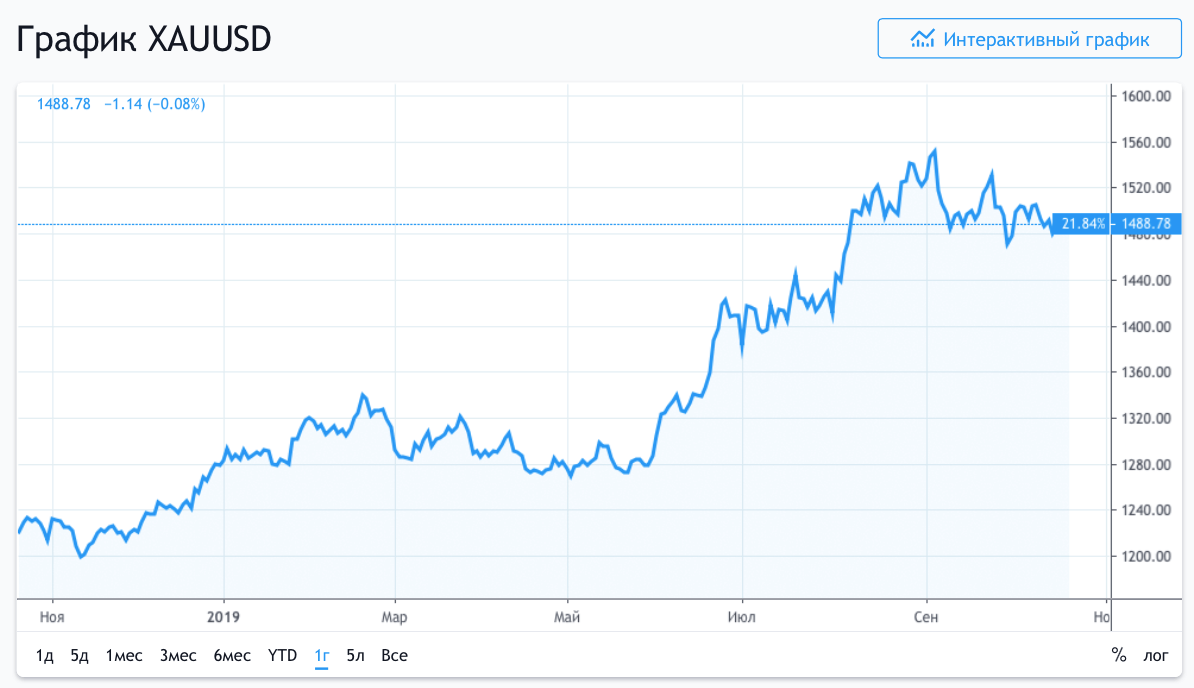

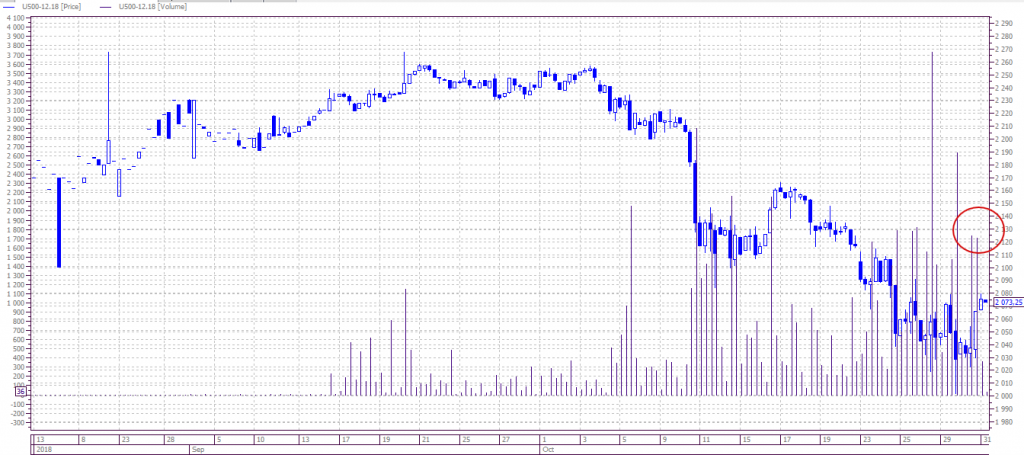

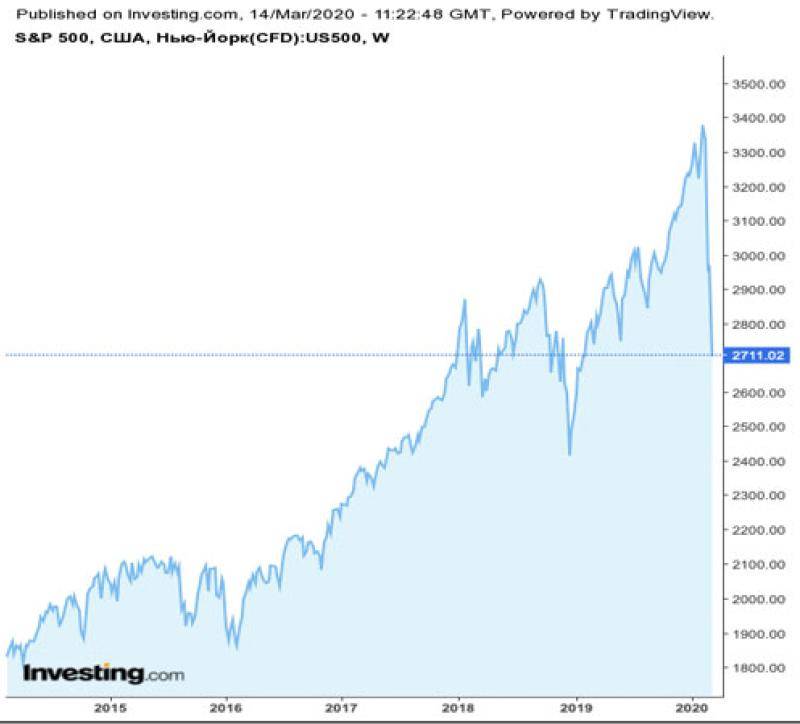

Фондовый рынок первой половины 2019 года не тот, что был в начале 2018 года.

Сейчас более беспокойная и более осторожная обстановка. Впрочем, это не так уж плохо. После практически безостановочного президентского ралли некоторые акции серьезно корректировались, что дало инвесторам более привлекательные точки для входа.

У инвесторов есть причины для осторожности: это более высокие процентные ставки, проблемы торговой войны, но это же дает больше возможностей на рынке.

Появляется и все больше возможностей для поиска интересных, перспективных и подешевевших ценных бумаг. Для таких инвесторов составлен список из 10 акций, которые выглядят особенно привлекательно.

Далее идет мнение от первого лица эксперта investorplace Винса Мартина.

Exxon Mobil

В прошлом году: -10%

Я так же, как и все, удивлен, что Exxon Mobil Corporation на первом месте списка рекомендаций. Сам лично уже давно скептически отношусь к акциям этой компании. При росте стоимости нефти, бумага остается волатильной и не показывает позитивной динамики. Но в целом, это может свидетельствовать о долгосрочном потенциале акций.

Но в целом, это может свидетельствовать о долгосрочном потенциале акций.

С дивидендной доходностью около 4% акции Exxon Mobil выглядят, как игра, которая стоит свеч. Руководство компании прогнозирует, что прибыль может удвоиться к 2025 году, что позитивно для котировок акций.

Однако есть риск, что руководство Exxon слишком оптимистично. Ранее мы видели низкую эффективность компании по сравнению с такими конкурентами, как Chevron и даже BP. Невысокие показатели подорвали доверие рынка и инвесторов.

Читайте: Топ-4 акций компаний коммунального сектора с новыми максимумами

Nathan’s Famous

В прошлом году: -26.5%

Инвестиционная идея о покупке акций ресторана, тем более ресторана хот-догов, может показаться глупой. Но для акций Nathan’s есть веское основание.

Котировки NATH достигли годового максимума в чуть более $100 за акцию в июле 2018 года. С тех пор акции потеряли около 50% и достигли своей 52-недельной скользящей средней.

По итогам 2018 финансового года доходы ресторана выросли на 8%. Позитивными сигналом стали договоренности с поставщиком мясного сырья – John Morrell, который поставляет продукты в Sam’s Club – сеть супермаркетов под управлением Wal-Mart. Ожидается, что сотрудничество Nathan’s и John Morrell будет способствовать сильному росту прибыли сетевого ресторана.

Развитие сегмента ресторанного бизнеса становится менее динамичным, но остается прибыльным. Среди моделей по управлению компанией, франчайзинговая модель бизнеса, как у Domino’s Pizza и Yum, по основным рыночным мультипликаторам показывает лучшие результаты.

В целом, у Nathan’s есть привлекательная модель лицензирования, которая показывает рост доходов по всем действующим предприятиям. И все же, при 13x EV/EBITDA, акции торгуются со значительным дисконтом к аналогичным компаниям из сектора.

Bank of America

В прошлом году: -8%

Акции Bank of America Corp выросли в несколько раз с минимумов, которые были достигнут после кризиса, но им еще далеко до исторических максимумов. Последнее время ситуация на рынке была волатильной, и, возможно, есть шанс увидеть лучшую цену для покупки акций.

Последнее время ситуация на рынке была волатильной, и, возможно, есть шанс увидеть лучшую цену для покупки акций.

Но мне уже давно нравятся акции BAC, как я уже писал ранее, я не вижу причин их игнорировать. Рост доходов сохранит устойчивость в обозримом будущем, но на ситуацию может повлиять решение ФРС о снижении процентной ставки.

Сама BofA показала прекрасные результаты в течение последних нескольких лет. Кредитный профиль компании находится в прекрасном состоянии, а ее акции превзошли другие крупные банки, как JPMorgan Chase & Co. Налоговая реформа и ослабление требований к капиталу означают, что компания может увеличить выплачиваемые дивиденды.

Несмотря на существенный посткризисный рост, акции далеки от своих исторических значений. Если экономика в ближайшее время не столкнется с рецессией, то текущие цены окажутся привлекательны для покупок, и есть вероятность, что рост акций Bank of America еще не закончился.

Roku

В прошлом году: 145%

Roku, несомненно, является самой рискованной акцией в этом списке, и, безусловно, есть основания для осторожности. Компания остается убыточной даже при скорректированной EBITDA.

Компания остается убыточной даже при скорректированной EBITDA.

Это не только игра с высоким риском, но и возможность получить высокое вознаграждение.

Но имея более чем 28 млн активных пользователей, Roku является быстрорастущей платформой, которая заслуживает более высокой стоимости акций. В этом году Roku планирует построить настоящую экосистему контента. По количеству абонентов платформа уже обошла Charter Communications, уступая только AT&T и Comcast Corporation.

Маржинальность бизнеса в сегменте платформ очень высока и должна позволить Roku относительно быстро стать прибыльной. У компании есть точки роста на международных рынках. Вероятно, стоит выждать, чтобы найти лучшую точку входа для покупки акций или продажи опционов Put. Мне нравится ROKU на текущих уровнях для включения в высокорискованную часть инвестиционного портфеля.

Читайте: Топ-10 акций компаний с лучшей динамикой в этом году

Brunswick

В прошлом году: -37%

Акции Brunswick Corporation потеряли 17% при освоение нового рынка. Бумаги производителя яхт, прогулочных лодок, лодочных двигателей, фитнес-товаров и товаров для отдыха торгуются около $43. Несмотря на рост в бизнес-сегменте лодок, общие показатели бизнеса остаются ниже ожиданий.

Бумаги производителя яхт, прогулочных лодок, лодочных двигателей, фитнес-товаров и товаров для отдыха торгуются около $43. Несмотря на рост в бизнес-сегменте лодок, общие показатели бизнеса остаются ниже ожиданий.

Затраты и усилия по созданию бизнес-направления фитнес-товаров имели неоднозначные результаты. Это вызвало некоторый скептицизм у участников рынка по отношению к акциям компании.

Стоит отметить, что компания имеет риск общего снижения спроса на катера, лодки и сопутствующие товары. Ведь мы не знаем, будет ли подрастающее поколение иметь такой же интерес к плаванию и отдыху на лодках, как и предыдущие поколения. Но с доходом, который продолжает расти двузначными цифрами, Brunswick стоит этих рисков.

Если акции смогут пробить текущий уровень сопротивления, то прорыв к $70 и выше окажется вероятным.

Pfizer

В прошлом году: 18%

Мало кому из инвесторов в текущий момент нравятся фармацевтический сектор или сектор здравоохранение в целом. Но среди всего негатива Pfizer выглядит несправедливо забытым.

Но среди всего негатива Pfizer выглядит несправедливо забытым.

Компания остается самым ценным производителем лекарственных препаратов в мире, она стабильно генерирует прибыль выплачивает дивиденды на уровне 3,36%.

Очевидно, что здесь есть риски. Цены на препараты, содержащие наркотические вещества по-прежнему подвергаются жесткому контролю, но в последнее время есть надежда на некоторые послабления.

У Pfizer по-прежнему растет прибыль, и руководство предполагает, что рост продолжится в следующем году.

Valmont Industries

В прошлом году: -23%

Valmont Industries является диверсифицированным бизнесом, но в последнее время был относительно слабым. Ирригационный бизнес пострадал от многолетнего снижения доходов фермерских хозяйств. Сегмент коммунальных услуг и автомагистралей показывают неустойчивый рост из-за неравномерных государственных расходов. Слабость горнодобывающей промышленности также повлияла на часть подразделений Valmont.

Valmont – циклический бизнес, где экономические циклы были не в пользу компании, но это должно измениться. Развитие технологии 5G поможет компании развить бизнес с сотовыми операторами.

Ожидается, что спрос на орошение от фермерских хозяйств должен восстановиться. Развитие и обновление инфраструктуры по программе от администрации Трампа, также принесет прибыль Valmont.

Торговые войны и повышение тарифов на сталь сказались на котировках акций Valmont. Акции снизились ниже $150. Но многие контракты Valmont являются «сквозными», что ограничивает прямое влияния, которое оказывает рост тарифов.

American Eagle Outfitters

В прошлом году: -28%

American Eagle Outfitters является одной из интересных акций в сегменте розничной торговли, и это своего рода проблема. Продажи в торговых центрах снизились за последние несколько лет под давлением Amazon.com и других интернет-магазинов. В настоящее время снижение продаж не прекращается, что негативно сказывается на доходах компании.

В настоящее время снижение продаж не прекращается, что негативно сказывается на доходах компании.

Но American Eagle до сих пор сохраняет положительный результат и стабильный доход.

Можно сказать, что American Eagle никуда не денется, а дивиденды в 3,14% являются неплохим доходом для портфеля. В долгосрочной перспективе сохраняется вероятность последовательного роста и большего роста.

Читайте: Зачем Amazon понадобилась собственная кредитная карта

United Parcel Service (UPS)

В прошлом году: -16%

United Parcel Service придется инвестировать в бизнес, чтобы развивать его. В этом сегменте компании тоже сталкиваются с угрозой от Amazon.

UPS является устоявшимся лидером, как и его конкурент – FedEx. Рост электронной коммерции должен способствовать росту спроса на перевозки, и на мировом рынке достаточно места для нескольких игроков. Обе компании могут сосуществовать с Amazon.

Выгоды от налоговой реформы помогут бизнесу. Дивидендная доходность около 3,44% делает акции привлекательными. Инвесторы видят риск замедления роста, но цена акций UPS выглядит так, словно это замедление гарантировано.

Неожиданный победитель. Какие акции были самыми выгодными в 2018 году :: Новости :: РБК Инвестиции

На российском фондовом рынке самыми доходными ценными бумагами стали акции нефтяников. А вот среди иностранных компаний победитель оказался неожиданным. В начале года никто не ставил на акции, оказавшиеся в итоге впереди

Фото: пользователя Dan Heap с сайта flickr. com

com

РБК Quote выделила топ-15 наиболее доходных российских и иностранных акций, которые представлены в каталоге РБК Quote. В российском рейтинге первые места достались предсказуемым компаниям — а вот в иностранной части рейтинга обнаружились сюрпризы.

Доходность вложений мы рассчитывали с учетом годового роста котировок ценной бумаги и дивидендных выплат, которые владельцы акций могли получить, владея акциями в течение года. Это значит, что учитывались именно полученные в течение года дивиденды — вне зависимости от того, за какой период они были начислены. Полученные дивиденды и прирост цен акций соотносились с ценой на конец предыдущего 2017 года.

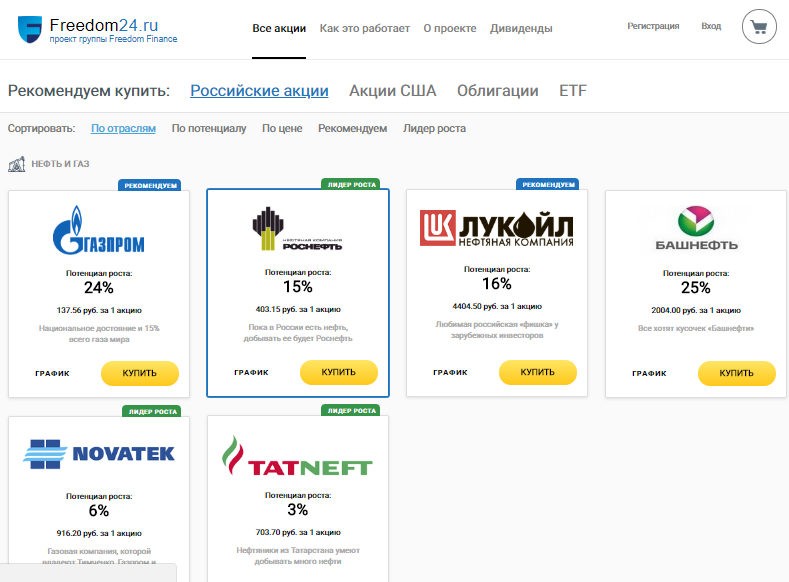

Так выглядит список самых доходных российских акций 2018 года:

Фото: РБК

Заметно, что первые семь позиций занимают акции нефтегазовых компаний. Всего в топ-15 доходных акций попали девять представителей нефтегазового сектора. Также лидеры доходности представлены горнодобывающими компаниями, агрохолдингом и компанией связи.

Всего в топ-15 доходных акций попали девять представителей нефтегазового сектора. Также лидеры доходности представлены горнодобывающими компаниями, агрохолдингом и компанией связи.

Успех нефтегазовых компаний вполне объясним удешевлением рубля. Российская валюта за год обесценилась на 20%, что идет на пользу экспортерам, к которым относятся как нефтяные, так и горнодобывающие компании. Еще одна причина — рост цен на нефть. Несмотря на падение нефтяных цен в четвертом квартале большую часть года, с января по октябрь, цены на нефть росли. В тот момент рост нефтяных котировок превышал 30%.

Лидер доходности НОВАТЭК получил дополнительную инвестиционную привлекательность после запуска первой очереди международного проекта Ямал СПГ, который позволит компании значительно увеличить газодобычу. Доходность вложения в НОВАТЭК на уровне 69,58% была обеспечена главным образом подорожанием акций на 67%. Дивидендная доходность 2,55% составила только 3,6% в общем доходе инвестора.

Средняя доходность акций 15 самых выгодных российских акций составила 51,2%. Средний рост котировок оказался равен 41,4%, средняя дивидендная доходность — 9,8%. Из топ-15 акций лидеров роста котировок 14 вошли в совокупный топ-15 по доходности.

Средний рост котировок оказался равен 41,4%, средняя дивидендная доходность — 9,8%. Из топ-15 акций лидеров роста котировок 14 вошли в совокупный топ-15 по доходности.

Фото: РБК

Только акции «Казаньоргсинтеза» не переместились в итоговый топ со своим ростом 28% из-за того, что были вытеснены акциями МГТС. Их рост был несколько хуже (25%), но зато дивидендная доходность в 17% оказалась значительно лучше аналогичного показателя казанского химического предприятия (5,34%).

Акции с наибольшей дивидендной доходностью далеко не всегда попадают в лидеры роста. Как уже писала об этом РБК Quote, даже если дивидендная доходность становится локомотивом роста акций компаний, падение цен после закрытия реестра акционеров для определения списка получателей дивидендов, практически нивелирует дивидендную доходность.

Как уже писала об этом РБК Quote, даже если дивидендная доходность становится локомотивом роста акций компаний, падение цен после закрытия реестра акционеров для определения списка получателей дивидендов, практически нивелирует дивидендную доходность.

Фото: РБК

Как можно заметить, только пять компаний из топ-15 по дивидендной доходности попали в лидеры роста и шесть в лидеры по инвестиционной доходности. При этом акции четырех компаний топ-15 по дивидендной доходности закончили год на более низких ценовых уровнях.

Что у иностранцев

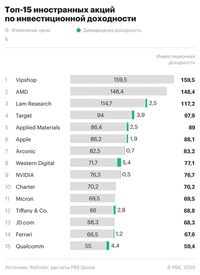

Список самых доходных иностранных акций 2018 года выглядит следующим образом:

Фото: РБК

В отличие от российского списка отраслевая тенденция иностранного списка самых доходных акций не прослеживается. Здесь есть производители электроники и медиахолдинги, фармацевты и платежные системы, торговые сети, производители одежды и интернет-компании.

Здесь есть производители электроники и медиахолдинги, фармацевты и платежные системы, торговые сети, производители одежды и интернет-компании.

Средняя доходность 15 самых выгодных иностранных акций составила 36,9%, средний рост котировок этих акций составил 35,5%, а средняя дивидендная доходность только 1,4%. Это означает, что самые доходные иностранные акции обеспечили свою доходность за счет роста котировок даже в более значительной степени, чем российские.

Фото: РБК

Как и в случае с российскими акциями, 14 из топ-15 акций по росту котировок попали в топ-15 самых доходных акций. Акции Macy`s не пустили акции Twitter в топ-1 за счет более высокой дивидендной доходности.

Акции Macy`s не пустили акции Twitter в топ-1 за счет более высокой дивидендной доходности.

Дивиденды не обеспечили попадание в лидеры по доходности. Из топ-15 по дивидендной доходности в лидеры по доходности инвестиций попали только Nokia и Macy’s. Причем дивидендная доходность Nokia (4,8%) была подкреплена ростом котировок почти на 25%, а для Macy’s она послужила только в виде некоторого дополнительного фактора для попадания в итоговый топ-15.

Акции десяти из 15 компаний с наибольшим уровнем дивидендной доходности по итогам года даже подешевели.

Фото: РБК

При этом восемь компаний из топ-15 самых доходных иностранных акций, включая лидера AMD, вообще не выплачивали дивиденды в течение года. Любопытно, что вплоть до середины года AMD вообще не выглядела претендентом в лидеры роста. В январе, при цене $9,9 за акцию, целевая цена согласно консенсус-прогнозу составляла $9,58. Получается, что профильные аналитики ожидали снижения котировок AMD.

Любопытно, что вплоть до середины года AMD вообще не выглядела претендентом в лидеры роста. В январе, при цене $9,9 за акцию, целевая цена согласно консенсус-прогнозу составляла $9,58. Получается, что профильные аналитики ожидали снижения котировок AMD.

В мае производитель микросхем опубликовал неожиданно хорошие финансовые показатели. В июне аналитики стали повышать прогноз стоимости акций компании, предрекая, что Advanced Micro Devices будет единственной реальной угрозой лидерам на рынке — Intel и NVIDIA. А уже в июле AMD показала очередные рекордные финансовые результаты, а акции компании пошли в рост.

В сентябре котировки AMD достигли годового максимума $34,14 (+232,1% по сравнению с началом года). После того, как с октября американские фондовые индексы начали снижаться, акции AMD потеряли в цене от максимума почти 45%, оставшись по итогам года лидером роста и доходности. Финансовые показатели и рост продаж, обеспечившие рост котировок AMD, аналитики связывают со спросом на процессоры для дата-центров и систем обработки «облачной» информации.

Что происходило с другими эмитентами нашего топа и что вызывало движение их котировок, вы можете посмотреть в ленте новостей и каталоге Quote.

Иностранные акции, приведенные здесь, торгуются в долларах. С учетом того, что рубль по итогам 2018 года ослабел на 20,8%, инвесторы, считающие свою эффективность в рублях, отметили бы еще большее значение эффективности вложений. К примеру, инвестиции в AMD в рублевом эквиваленте показали бы доходность 116,9%, а вложения в Under Armour показали бы рублевую доходность 47,9%.

Расчеты приведены без учета налогообложения. Следует учесть, что для резидентов Российской Федерации с дивидендных выплат удерживается налог 13%. Также налог 13% удерживается с ценовой разницы, в случае продажи акции по цене, превышающей цену покупки.

Для резидентов России с дивидендов, полученных по акциям американских эмитентов, удерживается налог в бюджет США 10% (при условии заполнения формы W-8), кроме того, инвестор должен уплатить с размера дивиденда 3% в российский бюджет. Также удерживается налог 13% с ценовой разницы в случае продажи акции по цене, превышающей цену покупки, в пересчете на рубли на даты совершения сделок.

Также удерживается налог 13% с ценовой разницы в случае продажи акции по цене, превышающей цену покупки, в пересчете на рубли на даты совершения сделок.

При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

При помощи дивидендов они создают себе источник пассивного дохода.

ПодробнееТоп-15 самых прибыльных акций США за 2019 год

Начало года было рисковым, но держатели этих акций хорошо заработали. А ты – нет…. Поэтому давай хотя бы сейчас разберемся почему росли те или иные бумаги на американском рынке и куда смотреть в 2020 году, чтобы нормально заработать. Предупрежу сразу, что некоторые из этих бумаг я вообще вижу впервые (по некоторым даже нет вообще никакой информации в рунете) , а еще далеко не факт, что если они выросли в 2019, то продолжат свой рост в 2020. Да и вообще все ждут глобальной коррекции.

1. Advanced micro devices +132.0%

Компания AMD – один из крупнейших производителей центральных процессоров, графических процессоров и адаптеров (после приобретения ATI Technologies в 2006 году), материнских плат и чипсетов для них.

Почему росли акции AMD

Да потому что весь индекс NASDAQ отрастал после коррекции конца 2018 года, а на конец 2019 года вообще поставил рекорд. Это первое и главное. Акции компании AMD имеют огромную бету (высокий коэффициент роста по отношению к рынку в целом), а значит если в целом рынок растет, то акции AMD растут еще быстрее, если рынок падает, то AMD тоже обычно легко и непринужденно пробивает дно.

Второе. Компанию очень любили хедж-фонды. Эти ребята очень часто имеют интересную информацию, а так же возможность инвестировать часть средств в рисковые активы. По информации Yahoo Finance акции AMD на конец третьего квартала были в портфелях 56 различных хедж-фондов.

Третье. Компания неплохо отчитывалась и в течение 2019 года выкатила несколько видеокарт, а в новостях мелькали новости про сотрудничество с Apple в вопросах поставок графических чипсетов для яблочных компьютеров.

АНАЛитики прогнозируют рост выше 50$ за акцию, но всю работу аналитиков очень хорошо показывает вот эта картинка:

Так что пошли они нахрен….

2. LAM research +120.0%

Lam Research Corporation – американская корпорация, занимающаяся проектированием, производством, маркетингом и обслуживанием оборудования для обработки полупроводников, используемого для изготовления интегральных микросхем. Как вы поняли, это очередная акция из разряда высокотехнологичного сектора и индекса NASDAQ.

Почему росли акции Lam Research

Из очевидных вещей – опять рост NASDAQ, а еще аналитики прогнозируют рост объема продаж полупроводников на 14% в 2020 году. А еще эта бумага была в портфелях 47 хедж-фондов в конце сентября, а у этих ребят все-таки инструментов для аналитики побольше, чем у нас. Одна инфа об инсайдерской торговле чего стоит…

3. Target +100.9%

Таргет корпорейшн – шестой крупнейший ретейлер в США, занимается розничной торговлей.

Почему росли акции Target Corp.

Во-первых, хорошие отчеты. Рост продаж в третьем квартале 2019 года на почти 5% – это вам не аналитику фондовых рынков проводить. Во-вторых, планируется байбек. В-третьих, компания успешно расширяет ассортимент своей продукции и способы привлечения новой аудитории (молодых людей), что как бы намекает, что у компании в ближайшее время должно быть все нормально.

Во-вторых, планируется байбек. В-третьих, компания успешно расширяет ассортимент своей продукции и способы привлечения новой аудитории (молодых людей), что как бы намекает, что у компании в ближайшее время должно быть все нормально.

4. KLA +100.9%

Компания поставляет системы управления процессами и управления доходами для полупроводниковой промышленности и других отраслей, связанных с наноэлектроникой.

Почему акции компании KLA Corporation росли

Во-первых, это опять же NASDAQ. Во-вторых, неплохие отчеты, рост сектора в целом и положительные прогнозы аналитиков.

5. Chipotle Mexican grill +93.1%

Chipotle Mexican grill вместе со своими дочерними предприятиями управляет сетями ресторанов быстрого питания мексиканской кухни. Охренеть….

На чем же так росла Chipotle Mexican grill

Информации ни в рунете, ни в буржнете почти нет, но мне удалось найти упоминания о том, что компания значительно расширяет онлайн-присутствие и развивает рынок доставки еды на дом. И вроде бы в ноябре 2019 года (когда компания уже выросла на хрен знает сколько процентов с начала года) проснулись аналитики и начали делать прогнозы, что 2020 год у компании тоже будет нормальный. Кстати, что немаловажно, они еще с самого начала 2018 года отчитываются выше прогнозов аналитиков что по EPS, что по прибыли.

И вроде бы в ноябре 2019 года (когда компания уже выросла на хрен знает сколько процентов с начала года) проснулись аналитики и начали делать прогнозы, что 2020 год у компании тоже будет нормальный. Кстати, что немаловажно, они еще с самого начала 2018 года отчитываются выше прогнозов аналитиков что по EPS, что по прибыли.

6. Qorvo +93.1%

Qorvo – ведущий поставщик базовых технологий и радиочастотных (RF) решений для мобильных, инфраструктурных и аэрокосмических/оборонных приложений. Наверное это все, что нужно знать о причинах ее роста. Банально же: рынок растет, сектор растет, почему бы и не вырасти, если отчеты компании радуют инвесторов на протяжении всего года?

7. XEROX +91.8%

Компания Xerox – крупнейший производитель оборудования для печати и обработки документов, одна из первых компаний, которая в свое время начала массовый выпуск копировальной техники.

Почему росли акции Xerox

Потому что компания на растущем рынке стабильно клепала неплохие отчеты с начала 2019 года (хотя по прибыли они были хуже ожиданий аналитиков), а новый виток роста начался в ноябре 2019 года, когда компания объявила о намерении купить компанию HP и слиться с ней. Не стоит недооценивать и тот факт, что акции компании скатывались до абсолютного минимума за 5 лет в декабре 2018 года, когда на рынках творилась настоящая вакханалия. Можно сказать, что вот так вот они восстановились после коррекции год назад. А вишенкой на торте выступает еще и наличие дивидендов по 2.67% за год. Эх, чтоб я так жил!

Не стоит недооценивать и тот факт, что акции компании скатывались до абсолютного минимума за 5 лет в декабре 2018 года, когда на рынках творилась настоящая вакханалия. Можно сказать, что вот так вот они восстановились после коррекции год назад. А вишенкой на торте выступает еще и наличие дивидендов по 2.67% за год. Эх, чтоб я так жил!

8. Applied materials +88.7%

Опять полупроводниковое оборудование…

Почему выросли акции Applied materials

Во-первых, они платят дивиденды выше рынка в целом. Многие компании сектора NASDAQ вообще считают выплату дивидендов – чем-то ниже своего достоинства, а тут 1.4% за 2019 год. Во-вторых, аналитики прогнозируют рост объема продаж полупроводников на 14% в 2020 году. Сама же компания по их мнению (которое все-таки кого-то волнует) в 2020 году повысит свою прибыль на 24%.

9. Copart +87.1%

Copart – американский автомобильный онлайн-аукцион, а также крупнейшая автомобильная торговая площадка США, где продаются б/у авто, а так же машины после ДТП.

Почему росли акции Copart

Инфы в сети почти нет, но мне удалось найти то, что на конец 3 квартала 2019 года акции этой компании были в портфелях 36 хедж-фондов. По отчетам компании видно, что последние 5 лет она стабильно получает с каждым кварталом все больше прибыли, а из 20 последних квартальных отчетов всего-лишь 3 не оправдали ожиданий аналитиков, остальные же оказались лучше любых ожиданий. Так же конец осени 2018 года хорошо скорректировал цену акций данной компании, но уже с начала января она стремительно начала отыгрывать свои позиции обратно.

10. Leidos holdings +85.7%

Эта компания работает в области обороны, авиации, информационных технологий и биомедицинских исследований.

Почему росли акции Leidos

По графику видно, что в конце 2018 года стоимость акций значительно провалилась вниз. Если в 2017-2018 году компания отчитывалась хуже аналитиков, то на протяжении 2019 года компания показывала результаты лучше, чем планировали аналитики + прибыль самой компании росла на протяжении всего 2019 года. Впрочем, все это неудивительно, так как США уже который год наращивает расходы на оборонную промышленность, так что все связанные с данным сектором компании продолжат свой рост.

Впрочем, все это неудивительно, так как США уже который год наращивает расходы на оборонную промышленность, так что все связанные с данным сектором компании продолжат свой рост.

11. Arconic +84.9%

Arconic занимается производством легких металлов.

А почему росли ее акции?

И начать нужно с того, что акции этой компании ровно 5 лет назад стоили даже дороже, чем сейчас. Наша же конкретная компания по своим показателям роста опередила сектор почти на 35%. Немалую роль в росте этой бумаги сыграли аналитики, которые кстати и на 2020 год по ней планируют рост. Интересно в 2008 году, когда акции в апреле стоили 81$, а 31 декабря уже 16$ аналитики тоже верили в потенциал бумаги?

12. Coty +82.6%

Компания занимается косметическими продуктами и платит 4.57% дивидендов за год. Мне причины роста непонятны: доходы компании плавали, однозначного тренда на их повышение не было, даже АНАЛитики прогнозировали более уверенный рост. Я смог найти, что причиной роста стало развитие сегмента Luxury, который дал 42% выручки.

13. Apple +80.2%

Я думаю, что здесь объяснять особо нечего. Чем занимаются яблочники вы прекрасно знаете. Прекрасно знаете как она упала в декабре 2018 года. И прекрасно знаете, что акций данной компании в портфеле Баффета больше всего. Точка.

14. Marketaxess holdings +79.9%

Marketaxess holdings международная финансово-технологическая компания, которая управляет электронной торговой платформой для институциональных кредитных рынков, а также предоставляет рыночные данные.

Почему оно выросло?

Так оно с 2010 года выросло на 2600%. Доходы компании росли каждый квартал аж с 2014 года. Компания почти не упала даже в период коррекции конца 2018 года. АНАЛитики очень позитивно оценивают данную сферу в целом, да и по акциям этой компании дают прогноз по росту на ближайшее время.

15. Skyworks solutions +79.5%

Skyworks solutions – американская компания, занимающаяся полупроводниками. Отчетность по прибыли (да и по EPS) далеко не самая сильная, но индекс NASDAQ и сам сектор экономики обязывает расти. Что примечательно, стремительный рост акции начался с конца сентября 2019 года. Смешно, что как раз после старта роста 10 октября АНАЛитики объявили о хорошем потенциале акции.

Что примечательно, стремительный рост акции начался с конца сентября 2019 года. Смешно, что как раз после старта роста 10 октября АНАЛитики объявили о хорошем потенциале акции.

А что с твоими акциями, Фримен?

Моя самая удачная в денежном отношении сделка – это 6% за 7 дней по Яндексу. Покупал 15 и 16 октября, продал 24 октября. Самая неудачная сделка – шорт AMD. Он был взят 11 октября, а закрыт 5 ноября с минусом 23%, а еще все это время я платил брокеру комиссию за удержание бумаг в долг))

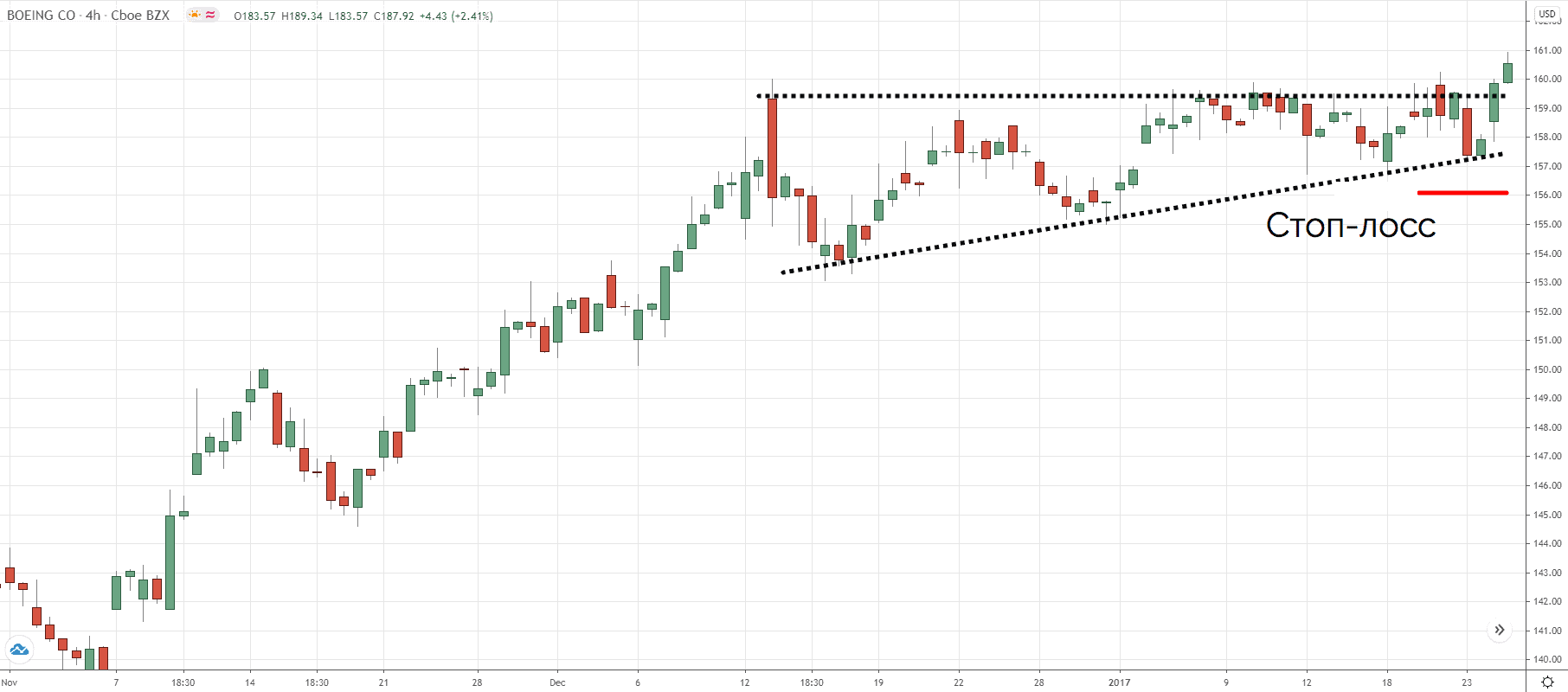

А в остальном все сделки, которые я держу, либо были закрыты в плюс, либо не были закрыты до сих пор. Особые надежды в 2020 году я подаю на Boeing (BA), который наконец-то должен разобраться со своим многострадальным 737 MAX, а далее вся надежда на коррекцию рынка и заход в интересные бумажки (Apple, тот же AMD и еще несколько, но обо всем по порядку) на низах рынка.

Не забываем подписываться на мой канал и зарабатывать $

Там я веду все торги на фондовом рынке в прямом эфире.

Инфо-мусора, новостей и рассуждений нет от слова вообще. Только торговля и статьи из моего блога.

Не забываем подписываться: @freeman_invest

Самые прибыльные акции 2019: топ-5

Свободные средства нет смысла держать дома, особенно в рублях, — высокая инфляция «съест» эти деньги. Из-за колебаний курсов валют хранить доллары и евро тоже опасно, поэтому одним из лучших вариантов будет покупка акций крупных компаний. Ежегодно выплачиваемые дивиденды и перепродажа ценных бумаг позволят неплохо заработать. Самые прибыльные акции в 2019 году принадлежат крупным российским компаниям.

Плюсы и минусы покупки акций

Операция по вложению средств в ценные бумаги имеет особенности:

- Необходимо действовать через посредников — брокеров. Частным лицам без лицензии ценные бумаги не выдают.

- Брокеру придётся платить комиссию с каждой сделки.

- Нередко организации прекращают перечисление дивидендов или сильно уменьшают размеры выплат.

- Если фактический держатель акций хочет заработать на их перепродаже, то придётся доверять брокеру или отслеживать котировки на биржах самостоятельно.

- Стоимость ценных бумаг может внезапно рухнуть, что приведёт к потере средств. Поэтому такой способ заработка считается рискованным.

Не стоит вкладывать последние наличные деньги в финансовые документы и заниматься трейдингом. Не рекомендуется также приобретать много ценных бумаг одной организации: при обрушении курса есть риск потерять сразу всё.

Перспективные компании для капиталовложений

Важно понимать, что выплаты по итогам года начисляются по-разному. Держатели привилегированных акций имеют преимущество, а обладатели обычных — нет. При расчётах также нужно учесть, что ряд российских организаций находится под значительной долговой нагрузкой, они обязаны перечислять часть доходов своим зарубежным кредиторам. Поэтому по простым акциям выплаты часто не производятся или задерживаются.

ОАО «Сургутнефтегаз»

Нефтяная компания. Занимает восьмое место по годовой выручке среди аналогичных. Но не имеет крупных задолженностей перед кредиторами. Оценивается как высоконадёжная для инвесторов. Стоимость акций — 28,04 р. за 1 шт. Годовые выплаты составляют 18,12%.

ПАО «Северсталь»

Компания занимается разработкой руд, выплавкой стали. Значительные долларовые активы хранятся в Сбербанке. Рейтинг холдинга — высокий. Рекомендуется экспертами для инвестиций. Ценные бумаги приобретаются по 935,7 р. за 1 шт. Годовой размер выплат — 17,15%.

ПАО «МРСК Волги»

Межрегиональная распределительная сетевая компания. Часть российского энергетического комплекса. За 2018–2019 годы она показала высокую прибыльность, приобретать акции выгодно. За одну ценную бумагу нужно будет заплатить 0,10 р. Выплаты за год достигают 13,13%.

ПАО «Татнефть»

Занимается переработкой нефти. Эксперты говорят о надёжности компании и значительном росте доходов в 2018–2019. Одна акция стоит 725,6 р. Выплаты составляют 12,23% в год.

Одна акция стоит 725,6 р. Выплаты составляют 12,23% в год.

ОАО «Группа ЛСР»

Компания занимается возведением жилых и коммерческих объектов, выпуском стройматериалов. Она надёжна и показывает рост доходов за последние годы. Стоимость ценных бумаг достигает 634,6 р. за 1 шт. Доля выплат за год — 12,07%.

Эксперты рекомендуют приобретать ценные бумаги таких организаций, в управлении которых активно участвует государство или серьёзные западные инвесторы. Вероятность задержки дивидендов такими структурами несколько меньше.

ТОП-10 самых доходных акций в мире за 2019 год

По моему глубокому убеждению, если хранить накопления в «банке», их быстро поглотит инфляция. Деньги должны работать, лучшее применение им — покупка ценных бумаг.

Выбор самых доходных вариантов — дело непростое, а потому я решил помочь начинающим инвесторам. Посмотрим рейтинг акций — лидеров роста первой половины текущего года.

Топ-10 самых прибыльных акций за 2019 год

Кризис, разразившийся в конце прошлого года повлиял на фондовые рынки всего мира, тем не менее в текущем году многие компании работают успешно. Для удобства я через слеш разместил название компании/государственную принадлежность/специализацию/ динамику продвижения акций.

Для удобства я через слеш разместил название компании/государственную принадлежность/специализацию/ динамику продвижения акций.

Рейтинг выглядит следующим образом:

1. Avon Products/Англия и Бразилия/Косметика/+191,94%.

Взлет котировок компании был вызван слухами о ее приобретении крупной косметической компанией из Бразилии Natura Cosmetics. Правда, сделка по сей день так и не совершена.

2. Ferrari NV/Италия/Автомобилестроение/+59,84%.

Достичь такого роста компании удалось за счет перевыполнения планов. Однако следует ли ждать продолжения роста — вопрос открытый.

3. First Solar/США/Электронные модули солнечных панелей, сервисные услуги и утилизация/+57,39%.

Благотворное влияние на стоимость акций оказал закон, предписывающий укомплектовывать все новые дома в Калифорнии солнечными батареями.

Вторая тройка

4. Lam Research Corporation/Америка/Обработка полупроводников для интегральных схем/+48,77%.

Финальная стадия 2017 года ознаменовалась достижением исторического высокого показателя, который компания стремится обновить с окончания 2018 года.

5. Celgene/США/Лекарственные средства для борьбы с воспалительными заболеваниями и раком/+46,46%.

Толчком для подъема стоимости акций послужила новость о заключении самой крупной в области здравоохранения сделки: покупка Celgene американской биофармацевтической корпорацией BMY.

6. Mastercard/Америка/Международная система платежей/+44,52%.

На росте Mastercard по финансовой отчетности практически не сказался осенний кризис. Увеличение расходов пользователей позволяет котировкам постоянно обновлять исторические минимумы.

4 самых неожиданных

7. Momo/КНР/Технологии/+43,01%.

В американском деловом журнале Fortune динамика развития этой компании признана наилучшей. Напомню, что Momo — бесплатное приложение, благодаря которому обеспечивается обмен быстрыми сообщениями. Доход получается за счет размещения рекламы, абонентской платы за игры и расширенный функционал.

8. JD. Com/КНР/Виртуальная коммерция/+36,79%.

Причина роста — прибыль, полученная по результатам деятельности во втором квартале. Ее размер значительно превысил прогнозы, сделанные аналитиками.

Ее размер значительно превысил прогнозы, сделанные аналитиками.

9. Experian/Ирландия/Услуги в сфере информации/+33,64%.

Компанией предоставляются информационные услуги, без которых сегодня практически ни в одной сфере деятельности.

10. Adobe Systems/Америка/Разработка программного обеспечения/+32,99%.

На протяжении последних десяти лет Adobe Systems демонстрирует стабильный рост, обусловленный позитивной финансовой отчетностью, непрерывно растущим спросом на ее разработки.

Прогнозы на 2020-й

Goldman Sachs, занимающие лидирующие позиции в аналитике, инвестициях, опубликовали свой прогноз доходности компаний на 2020 год. Выглядит он следующим образом:

| Рейтинг эконо-мики | Наименование компании | Отрасль | Рыночная оценка стоимости (доллары США) | Годовая доход-ность % | Предполага-емое увеличение продаж (%) |

| 1 | Cabot Oil & Gas | Энергосистемы | 10,0 млрд | -20,0 | 34,0 |

| 2 | Concho Resources | Энергосистемы | 23,0 млрд | 4,0 | 30,0 |

| 3 | ИТ | 505,0 млрд | 5,0 | 27,0 | |

| 4 | Autodesk | ИТ | 28,0 млрд | 30,0 | 27,0 |

| 5 | Netflix | Нужды населения | 138,0 млрд | 72,0 | 25,0 |

| 6 | Amazon | Нужды населения | 764,0 млрд | 38,0 | 22,0 |

| 7 | Align Technology | Охрана здоровья | 21,0 млрд | 25,0 | 22,0 |

| 8 | Pentair | Водоснабжение | 9,0 млрд | 18,0 | 22,0 |

| 9 | Vertex Pharmaceuticals | Охрана здоровья | 38,0 млрд | 1,0 | 22,0 |

| 10 | Cimarex Energy | Энергосистемы | 9,0 млрд | -20,0 | 20,0 |

Ознакомиться с данным прогнозом полезно, но при этом не стоит забывать, что не каждому предсказанию суждено сбыться. На мой взгляд надежней будет доверить сделать выбор опытному брокеру, который разбирается во всех перипетиях этого рынка.

На мой взгляд надежней будет доверить сделать выбор опытному брокеру, который разбирается во всех перипетиях этого рынка.

Где купить

Я знаком с несколькими способами приобретения акций:

- На Санкт-Петербургской бирже. Здесь правильный выбор возможен при наличии опыта и знаний. Или через таких брокеров как LSE, NYSE, Nasdaq, работающих с иностранными биржами.

- У эмитента. В этом случае стоимость акций фиксирована, а потому бессмысленно ждать ее снижения. Но выйти на его можно только через иностранных брокеров. Их всего несколько, работающих с гражданами России — американские Interactive Brokers и LightSpeed, европейские CapTrader, Saxo, Exante.

- У частных инвесторов. Профессионалы категорически не рекомендуют пользоваться этим вариантом начинающим инвесторам.

Возможно есть и другие варианты. Буду рад, если кто-нибудь поделится информацией.

Какой минимальной суммой располагать

Размер минимального депозита на Interactive Brokers — $10 000, но для инвесторов, не достигших возраста 25 лет делают исключение, снижая порог до $3 000.

Saxo Bank установила минимум депозита на уровне $10 000. CapTrader установил одинаковый порог как для европейской валюты, так и для американского доллара — 4 000.

В заключение хочу сказать, что, инвестируя деньги в акции, можно получить солидный доход: от 15% ежегодно в долларах США или евро. Но для этого ценные бумаги надо покупать и продавать, учитывая рекомендации специалистов, работающих на рынке акций.

Вы со мной согласны или считаете, что лучше вкладывать деньги в отечественные ценные бумаги?

ТОП 10 акции китайских компаний для покупки.

Разумеется, это сомнительное время для инвестиций в Китай. Но многие китайские акции, особенно в сфере технологий и услуг, выглядят привлекательно, и, если вы готовы иметь дело с некоторой волатильностью.

Еще до вспышки коронавируса, возникшей в провинции Ухань, отношения между Китаем и Западом были напряженными. США и Китай были вовлечены в беспощадную торговую войну на протяжении большей части президентства Трампа, и в западных столицах широко распространено опасение, что телекоммуникационное оборудование 5G, изготовленное Huawei, способно к государственному шпионажу.

Торговая напряженность была достаточной причиной, чтобы заставить многих инвесторов опасаться китайских акций. Затем произошла пандемия COVID-19, обнажившая риски глобализации цепочки поставок.

Рассмотрим Apple (AAPL). Ведущий в мире производитель смартфонов с февраля сообщал о перебоях в поставках, вызванных закрытием китайских заводов, и недавно JPMorgan подсчитал, что запуск нового iPhone, который обычно выходит в сентябре или октябре, может быть отложен на несколько месяцев.

В будущем многие компании могут пересмотреть достоинства дешевого китайского производства и остаться ближе к дому. Но правда в том, что Китай давно эволюционировал после стадии развития дымовой трубы. Страна является крупным центром технологий и цифровых развлечений, даже если подавляющее большинство ее продуктов и услуг предназначено для домашнего использования.

Но следует быть осторожным при инвестировании в китайские акции, поскольку защита акционеров не совсем соответствует западным стандартам. Уже в этом году крупные бухгалтерские скандалы обострили iQIYI (IQ) и Luckin Coffee (LK). Так же вы рискуете, когда инвестируете в развивающиеся рынки, и поэтому важно диверсифицировать и избегать сильной концентрации в какой-либо отдельной акции.

Уже в этом году крупные бухгалтерские скандалы обострили iQIYI (IQ) и Luckin Coffee (LK). Так же вы рискуете, когда инвестируете в развивающиеся рынки, и поэтому важно диверсифицировать и избегать сильной концентрации в какой-либо отдельной акции.

Вот 10 лучших китайских акций на рынке для покупки в 2020 году. Каждый готов преуспеть независимо от того, что будет дальше коронавирус или торговая война.

Из-за блокировок коронавируса исчезла традиционная розничная торговля, но интернет-магазины, такие, как Amazon.com (AMZN), наслаждались продажами. Отчасти это связано с чистой необходимостью и не продлится долго. Но вы можете поспорить, что некоторое увеличение продаж будет постоянным. Онлайн-ритейлеры завоевывают позиции традиционных ритейлеров уже более двух десятилетий. Вирусные блокировки только ускорили процесс.

Если вам нравится бизнес-модель Amazon, вам должен понравиться JD.com (JD, 43,58 $), который по сути является домашней версией Китая. JD.com может похвастаться 32 миллионами активных пользователей и продает практически все под солнцем: электронику, одежду, технику, продукты питания и многое другое.

1. JD.com.

Продолжая сравнение с Amazon, JD.com является пионером в области быстрой доставки, предлагая доставку на следующий день и часто в тот же день для многих своих продуктов. И через свое подразделение JD Logistics, компания позволяет сторонним компаниям использовать свою обширную империю центров обработки и современных складов.

Коронавирус действительно начал сеять хаос в Китае в начале этого года, но вы никогда не узнаете об этом, посмотрев на цену акций JD.com. JD, которой мы назвали одним из лучших технологических акций в 2020 году, вырос на 24% с начала года и находится на самом высоком уровне с 2018 года. Так же, как и Amazon, продолжает оставаться одной из главных инвестиций.

Если вам нравится идея обладания китайской Amazon, имеет смысл только то, что вам также нужна версия United Parcel Service (UPS) для страны. Большой спрос на электронную коммерцию означает больший спрос на услуги доставки. Это действительно настолько просто.

2. ZTO Express (Cayman).

Крупнейший игрок в китайской экспресс-доставке посылок с долей рынка 19,1% по сравнению с прошлым годом. Компания располагает парком более 7350 линейных транспортных средств, которые обслуживают около 30 000 центров приема и доставки по всему Китаю.

Как и многие китайские акции за последние несколько лет, темпы роста ZTO поражают воображение. Объем посылок подскочил на 42% в прошлом году после скачка на 37% и 38% в 2018 и 2017 годах соответственно. Объемы продаж в первом квартале 2020 года пока недоступны, но, вероятно, повсеместные блокировки только сделали услуги ZTO еще более необходимыми. Просто поймите, что ZTO может увидеть деятельность, аналогичную UPS, в которой изменение потребительского и товарного ассортимента в краткосрочной перспективе ограничивает прибыль.

Вероятно, в этом году в Китае будет зафиксирован первый реальный спад за последние десятилетия, но вы никогда не узнаете об этом, если посмотрите на стоимость акций ZTO. Акции продолжают расти в течение всего года, и в настоящее время находятся на рекордных максимумах.

Мы не знаем много о том, что будет дальше в мире пост-коронавируса. Но можно предположить, что в любой реальности ZTO и его коллеги доставляют больше посылок.

3. Alibaba Group (BABA).

Ни один список лучших китайских акций роста не был бы полным без Alibaba Group Джека Ма, крупнейшей китайской компании с рыночной капитализацией, стоимость которой оценивается более чем в пол триллиона долларов.

Алибабу немного сложно определить. Его тезка Alibaba.com является крупнейшим оптовым онлайн-рынком для импортеров и экспортеров. Его основной сайт Taobao похож на eBay (EBAY) в том, что он в первую очередь служит платформой для частных лиц и мелких торговцев для продажи своих товаров. Его сайт Tmall служит торговой площадкой для крупных брендов и ритейлеров. А Alibaba Cloud является крупнейшим поставщиком облачных услуг в Китае, а также одним из крупнейших в мире. Компания также активно занимается цифровыми платежами и микрокредитованием.

Это разнообразный бизнес. Но у всех них есть одна общая черта: они важны для современной экономики.

Но у всех них есть одна общая черта: они важны для современной экономики.

Из-за акцента Alibaba на внешнюю и оптовую торговлю ее доходы могут резко упасть в течение следующих нескольких кварталов из-за обвала мировой торговли. Но эти потери будут, по крайней мере, частично компенсированы ростом облачных бизнесов и других цифровых сервисов. Помните: облачное развитие привело к возрождению Microsoft (MSFT) и превратило Amazon.com из розничного продавца в технологический (и прибыльный) центр.

Стоит также отметить, что доходы Alibaba фактически выросли в последний раз, когда глобальная торговая площадка остановилась во время кризиса 2008 года.

4. Tencent Holdings (TCEHY).

Если вам нужно было выбрать одну акцию в любой точке мира в качестве акции, которой вы бы хотели владеть в течение следующих 20 лет, то Tencent Holdings – одна из крупнейших компаний в области социальных сетей, потокового видео и видеоигр в мире-должна была, по крайней мере, участвовать в обсуждении.

Если завтра Китай и США впадут в холодную войну и торговля между странами действительно пострадает, Tencent получит гораздо меньший ущерб, чем подавляющее большинство китайских компаний. Китайские потребители вряд ли будут транслировать меньше видео или играть в мобильные видеоигры даже во время глубокой рецессии.

Доходы Tencent от социальных сетей и игр продолжали расти на хорошем уровне. Но взрывной рост произошел благодаря инвестициям в финтех и мобильные платежи, в основном через приложения Weixin и WeChat.

Задайте себе очень простой вопрос: через пять лет вы ожидаете увидеть больше людей, платящих своим телефоном, или меньше людей? Независимо от того, что произойдет в ближайшие месяцы после вспышки коронавируса и любой продолжительной враждебности по отношению к Китаю, эта тенденция, похоже, будет безопасной.

Рыночная капитализация Tencent, составляющая 511 млрд. долларов, немного меньше, чем у Alibaba. Будет интересно посмотреть, какие из этих главных китайских акций первыми пересекают отметку в триллион долларов.

5. Tencent Music Entertainment (TME).

Потоковым музыкальным сервисам, таким как Spotify (SPOT), было трудно поддерживать прибыльность на своих основных рынках США. Но Tencent Music Entertainment (TME), ведущая китайская служба потоковой передачи музыки, годами приносила прибыль, и с 2016 года увеличила свои доходы более чем в пять раз.

Для тех, кто не знаком с бизнес-моделью, потоковые музыкальные сервисы можно рассматривать как «умное» радио, которое изучает то, что вам нравится, адаптирует ваш список воспроизведения и вносит соответствующие предложения. Потому что, когда система изучает ваши шаблоны прослушивания, ее рекомендации постепенно улучшаются со временем. Это держит своих слушателей при себе.

Tencent Music Entertainment – это не просто подражатель Spotify. Он имеет ярко выраженную китайскую индивидуальность, включая местных фаворитов, таких как онлайн-караоке и групповое пение на платформах WeSing, Kugou Live и Kuwo Live.

Как следует из названия, Tencent Music Entertainment является дочерней компанией Tencent Holdings, то есть имеет поддержку одной из самых влиятельных технологических компаний в мире.

6. Bilibili (BILI).

В том же духе, Bilibili – это компания онлайн-развлечений, ориентированная на молодежь Китая. Его основным рынком являются молодые люди, родившиеся в период между 1990 и 2009 годами, и услуги компании включают потоковое видео, прямые трансляции и мобильные игры.

Хотя Bilibili не имеет признания имени некоторых крупных китайских технологических компаний, у нее долгая история (по крайней мере, для компании, занимающейся игрой и потоковым видео). Компания была основана в 2009 году и имеет стратегические партнерские отношения с Tencent Holdings и другими игроками в мобильных играх.

Стоит также отметить, что Sony (SNE) сделала крупные инвестиции в Bilibili в начале апреля, получив 5%-ную долю участия в компании.

Bilibili гораздо более умозрительный, чем некоторые другие имена в этом списке, потому что он никогда не приносил прибыль в своей публично торгуемой жизни. Но это история роста и убыточные акции могут делать все для себя, если они в конечном итоге рассчитывают на прибыль.

За последние пять лет доходы выросли. В 2015 году компания принесла скудные 15 миллионов долларов продаж, за последние 12 месяцев эта цифра выросла примерно до 960 миллионов долларов.

Учитывая более шаткий прогноз прибыли. Возможно, вы захотите сделать BILI более маленькой позицией, чем некоторые из наиболее известных китайских акций в этом списке. Но если вы хотите сделать прямую ставку на Gen Z в Китае, то это ваш вариант.

7. Weibo (WB).

У большинства западных компаний, работающих в сфере технологий и социальных сетей, есть грубые аналоги в Китае. Что ж, ближайшим китайским аналогом Twitter (TWTR) является сервис микроблогов Weibo (WB). Интересно, что «Weibo» фактически переводится как «микроблог» на английском языке.

Хотя Twitter является ближайшим аналогом Weibo, сервис также содержит элементы Instagram (FB) Facebook. Это Weibo Stories функционирует очень похоже на Instagram Stories.

Одно из главных различий между Weibo и Twitter состоит в том, что из-за строгих законов о цензуре в Китае Weibo не превращается в политическую борьбу троллей, как это делает Twitter. Его содержание имеет тенденцию быть более пушистым и более сосредоточенным на развлечении. Кроме того, имея рыночную капитализацию всего в 8 миллиардов долларов, Weibo составляет долю от размера Twitter, которая стоит около 24 миллиардов долларов.

Риск таких акций, как Weibo, заключается в том, что непостоянные пользователи приложений переходят к «следующему». Но стоит отметить, что компании удалось увеличить выручку с 656 миллионов долларов в 2016 году до почти 1,8 миллиардов долларов в 2019 году. За тот же период прибыль выросла с 48 центов на акцию до 2,18 доллара.

Weibo был добросовестным пузырчатым пакетом акций, стоимость которого в 2018 году превысила 142 долл. за акцию. Безусловно, из этого пузыря уже весь воздух вышел, поскольку на момент написания статьи акции стоили примерно 36 долларов. Теперь, Weibo похоже, готов торговать на своих основах.

Мир электронного спорта (киберспорта) или конкурентных видеоигр для публичного просмотра, вероятно, будет чужд большинству читателей. Тем не менее, это огромный бизнес, приносящий в 2019 году доход более 1 миллиарда долларов. По оценкам, в прошлом году конкурентные игры наблюдали 443 миллиона человек. Чтобы поместить это в перспективу, у Супер Боул было 102 миллиона зрителей в этом году.

8. Huya (HUYA).

Huya, да именно Хуя, это не опечатка (хУя – зуб тигра) находится в центре этой тенденции. Huya управляет платформой прямой трансляции, в том числе популярным сервисом Nimo TV, который по своей концепции похож на Twitch от Amazon. Как и в случае с Twitch, Huya зависит от пользовательского контента, который часто является бесплатным или чрезвычайно дешевым для получения. В отличие от Netflix (NFLX) или Disney (DIS) Disney +, о бюджете на производство говорить не приходится.

Huya является одним из наиболее спекулятивных имен в этом списке лучших китайских акций на рынке, поскольку его рыночная капитализация составляет 3,6 миллиарда долларов и относительно короткая торговая история. Но если вы верите в будущее игр как спорта для зрителей, это одна из немногих чистых игр.

9. New Oriental Education & Technology Group (EDU).

Поскольку мы все еще находимся в разгаре пандемии, школы и университеты учатся жить с дистанционным обучением. Для многих аудиторий – это так же просто, как заставить преподавателя читать лекцию по Zoom Video Communications (ZM) и надеяться на лучшее.

Но для New Oriental Education & Technology Group дистанционное обучение было реальностью в течение многих лет. Компания предоставляет частные образовательные услуги в Китае, в первую очередь языковые курсы и курсы подготовки к экзаменам. Для китайских родителей, пытающихся получить навыки английского языка для своих детей в соответствии со стандартами университета США, New Oriental – это спасательный круг.

New Oriental одна из лучших китайских акций и самых старых. Компания была основана еще в 1993 году. Тем не менее, компания не дремлет, поскольку с 2014 года выручка выросла более чем втрое.

За квартал, закончившийся 29 февраля, New Oriental сообщила о росте выручки на 15,9% в годовом исчислении и увеличении прибыли на 41,4%. На самом деле это замедление по сравнению с предыдущим ростом, и компания ожидает более краткосрочных проблем в текущем квартале, поскольку Китай продолжает испытывать экономический подъем.

Тем не менее, когда пандемия, наконец, закончится, электронное обучение станет еще более укоренившимся, и New Oriental будет занимать доминирующее положение на китайском рынке.

10. China Mobile (CHL).

Большинство лучших китайских акций, которые можно купить в настоящее время, основаны на программном обеспечении, и у большинства из них есть хотя бы какой-то элемент социальных сетей в их бизнес-модели. Но мы собираемся завершить это чем-то более скучным, но все же очень связанным с внутренним рынком Китая: китайский оператор мобильной связи China Mobile.

China Mobile – не очень привлекательная акция. На самом деле это совсем не интересно. Это аналог американского AT&T (T) или Verizon (VZ) – фактически скучный, но стабильные акции телекомов. Компания обслуживает 946 миллионов абонентов мобильной связи и 191 миллион абонентов проводной широкополосной связи.

Остановись и подумай минутку. База мобильных пользователей China Mobile почти в три раза больше, чем все население США (328 млн. чел).

Учитывая, что Китай уже находится вблизи точки насыщения для проникновения мобильной связи, компания вряд ли увидит, что ее пользовательская база сильно изменится в ближайшие годы. Действительно, China Mobile фактически зафиксировала снижение числа мобильных пользователей с января по февраль, поскольку Китай боролся с коронавирусом. Это нормально. CHL все еще может реально получать больше прибыли от существующих пользователей, поскольку они переходят на более дорогие тарифные планы и расширяют услуги.

Стоит также отметить, что China Mobile в значительной степени защищена от рецессии. Сегодня почти невозможно жить в Китае без мобильного телефона, и что бы ни случилось в мире после коронавируса, это не изменится.

Вы не получите взрывного роста в China Mobile, но дивиденды в 5,7% конкурентоспособны и выше, чем в Verizon в наши дни.

ТОП 10 китайских акций на май 2020 год, краткий список.

- JD.com.

- ZTO Express (Cayman).

- Alibaba Group (BABA).

- Tencent Holdings (TCEHY).

- Tencent Music Entertainment (TME).

- Bilibili (BILI).

- Weibo (WB).

- Huya (HUYA).

- New Oriental Education & Technology Group (EDU).

- China Mobile (CHL).

14 лучших акций 2018 года

Эта статья впервые появилась на GOBankingRates.com: 14 лучших акций 2018 года

Инвестировать намного проще, если смотреть задним числом. Помимо огромных сумм денег, что вы действительно получаете, пытаясь выбрать акции до того, как они принесут большую прибыль, когда намного легче узнать, насколько успешными будут акции после того, как они уже стали хитом?

Тем не менее, анализ прошлых результатов может быть ключевой частью построения успешной стратегии на будущее.Имея это в виду, вот взгляд на самые прибыльные акции из индекса S&P 500 в этом году. Кто знает? Возможно, изучение лучших акций 2018 года поможет вам выбрать правильные акции на 2019 год.

14. Intuitive Surgical Inc. (ISRG)

Цена открытия 2 января: $ 367,89

Цена закрытия 8 ноября: 540,02 долл.

Процент прироста: 46,79 процента

То, что сейчас будет стоить вложенная 1000 долл. США: 1 467,90 долл. США

13. NetApp, Inc. (NTAP)

Цена открытия 2 января: 55,50 долларов США

Цена закрытия ноября. 8: 82,84 долл.

Прирост в процентах: 49,26 процента

То, что инвестированная 1000 долл. Будет стоить сейчас: 1492,60 долл.

NetApp — компания, занимающаяся облачными вычислениями, которая в течение большей части 2018 г. предоставляла ряд отчетов о прибылях, превосходящих ожидания.Его последние два квартальных отчета превзошли ожидания аналитиков в среднем почти на 17 процентов.

12. Amazon.com, Inc. (AMZN)

Цена открытия 2 января: 1172 доллара США

Цена закрытия 8 ноября: 1754,91 доллара США

Процентная прибыль: 49,74 процента

Сколько долларов будет инвестировано стоить сейчас: 1497,40 долларов

По-видимому, было много людей, которые смотрели на цену акций Amazon более 1000 долларов в начале года и думали про себя: «Вау, какая выгодная сделка!» По крайней мере, достаточно людей, чтобы с тех пор акции выросли почти на 50 процентов.И это после подсчета почти 15-процентного падения, которое компания испытала после достижения 52-недельного максимума в 2000 долларов на акцию в начале сентября.

История продолжается

Узнайте: 10 акций, которые могут стать следующими Apple или Amazon

11. Illumina, Inc. (ILMN)

Цена открытия 2 января: $ 224,78

Цена закрытия 8 ноября: 339,55 долл. США

Процент прироста: 51,06 процента

То, что вложенная 1000 долл. США будет стоить сейчас: долл. США 1510 долл. США.60

Генетическая компания Illumina предоставляет решения для секвенирования генов, и в 2018 году она увеличила свою общую стоимость более чем наполовину. В конце октября компания сообщила о самых высоких продажах своих систем геномного секвенирования, а затем купила своего крупнейшего конкурента — Pacific Biosciences — в начале ноября.

10. Boston Scientific Corporation (BSX)

Цена открытия 2 января: 24,94 доллара США

Цена закрытия 8 ноября: 38,44 доллара США

Процентная прибыль: 54.13 процентов

То, что инвестировано в 1000 долларов, будет стоить сейчас: 1 541,30 доллара

Производитель медицинского оборудования Boston Scientific отмечает успешный год: всего за 10 месяцев его рыночная стоимость выросла на 54,13%. Компания, специализирующаяся на кардиологических продуктах, могла оставить инвесторам необходимость корректировать свои кардиостимуляторы после прочтения тикерной ленты, поскольку она месяц за месяцем наращивала цену своих акций с помощью ряда надежных отчетов о прибылях и убытках.

9. Under Armour, Inc.(UA)

Цена открытия 2 января: 13,45 долларов США

Цена закрытия 8 ноября: 20,74 долларов США

Процентная прибыль: 54,2 процента

Сколько вложенных долларов США будет стоить сейчас: долларов США 1542

Огромный Прирост акций Under Armour, вероятно, чрезвычайно удовлетворил всех, кто купил акции в начале 2018 года. Но давние акционеры могут быть менее воодушевлены — после резкого падения в 2016 году акции упали еще больше в 2017 году и еще не полностью восстановились.

8. HCA Healthcare (HCA)

Цена открытия 2 января: 88 долларов США

Цена закрытия 8 ноября: 141,63 доллара США

Прирост в процентах: 60,94 процента

Сколько вложенных долларов США будет стоить сейчас: $ 1 609,40

HCA Healthcare управляет больницами неотложной помощи и хирургическими службами, предоставляя медицинские услуги широкому кругу пациентов в своих 179 больницах и 120 отдельно стоящих хирургических центрах. И, судя по прибылям и показателям акций в 2018 году, компания добилась значительных успехов, добавив более 60% к своей рыночной стоимости с начала года, поскольку прием посетителей продолжает расти.

7. Netflix, Inc. (NFLX)

Цена открытия 2 января: 196,10 долл.

Цена закрытия 8 ноября: 317,92 долл. США

Прирост в процентах: 62,12 процента

Сколько будет стоить вложенная 1000 долл. США сейчас: $ 1,621,20

Не было ничего «холодного» в том, что акции Netflix сделали в 2018 году. Прирост более 60 процентов всего за 10 месяцев привел к тому, что акции компании превысили 300 долларов за штуку, поскольку компания продолжает переводить деньги на счета своих акционеров .

6. Chipotle Mexican Grill, Inc. (CMG)

Цена открытия 2 января: 290,90 долларов США

Цена закрытия 8 ноября: 478,30 долларов США

Прибыль в процентах: 64,42 процента

На что будет инвестировано 1000 долларов США. стоит сейчас: $ 1,644,20

Тортильи могут быть пресными, но одна вещь, которая действительно выросла в прошлом году, — это запасы в сети быстрого питания. Конечно, большой 2018 год для компании во многом связан с ее плохими результатами в предыдущие годы.В конце 2015 года компания достигла максимальной отметки в 750 долларов за акцию, прежде чем акции были потрясены скандалами, связанными с кишечной палочкой.

5. Advance Auto Parts, Inc. (AAP)

Цена открытия 2 января: 100,90 долл. США

Цена закрытия 8 ноября: 172,45 долл. США

Прирост в процентах: 70,91 процента

Объем инвестиций в размере 1000 долл. США стоить сейчас: 1,709,10 $

«Advance» — это именно то, чем занималась эта акция в течение всего года, которая стабильно растет на фоне сильных результатов по прибыли и растущих продаж.Если бы вы инвестировали 1000 долларов в начале года, в настоящее время вы бы сидели на акциях на сумму более 1700 долларов.

4. Fortinet, Inc. (FTNT)

Цена открытия 2 января: 43,76 доллара США

Цена закрытия 8 ноября: 77,91 доллара США

Процентная прибыль: 78,04 процента

Сколько будет стоить вложенная 1000 долларов США сейчас: $ 1,780,40

Если вы прочитали это и подумали: «О, да, в наши дни это действительно популярно среди детей», вы думаете о видеоигре «Fortnite.Разное. Хотя, возможно, большему количеству молодых людей стоит интересоваться интегрированными решениями по кибербезопасности, хотя бы из-за растущей стоимости акций. Последний отчет компании о прибылях и убытках может дать понять, почему: двузначный рост выручки по сравнению с прошлым годом и улучшение рентабельности.

См .: 30 доступных акций, которые можно купить с ограниченным бюджетом

3. TripAdvisor, Inc. (TRIP)

Цена открытия 2 января: $ 34,61

Цена закрытия ноября.8: 66,93 долл. США

Прирост в процентах: 93,38 процента

То, что инвестированная 1000 долл. США будет стоить сейчас: 1933,80 долл. США

По иронии судьбы, единственная поездка, которую эта компания должна была посоветовать вам в 2018 году, была с этими акциями, поскольку они взлетели графики. Конечно, покупателям по-прежнему не рекомендуется выбирать акции на основе рекомендаций консультанта по путешествиям, но инвестирование в эту компанию было бы разумным шагом в начале года: вы бы почти удвоили каждый вложенный доллар к началу ноября.

2. Advanced Micro Devices (AMD)

Цена открытия 2 января: 10,42 долл. США

Цена закрытия 8 ноября: 21,20 долл. США

Прирост в процентах: 103,45 процента

Сумма вложенных средств в размере 1000 долл. США будет стоить сейчас : 2 034,50 $

В начале года вам не нужно было бы платить 20 долларов, чтобы купить долю полупроводниковой компании Advanced Micro Devices. Это уже не так, поскольку с тех пор акции AMD выросли в цене более чем вдвое.Акции на самом деле достигли пика в 30 долларов за акцию в сентябре, а затем резко упали в октябре. Однако акции компании выросли после объявления о том, что ее чипы используются подразделением облачных вычислений Amazon.

Связано: Инвестируйте в оборонных подрядчиков, которые помогают нашему военному триумфу

1. ABIOMED, Inc. (ABMD)

Цена открытия 2 января: $ 188,13

Цена закрытия 8 ноября: 413,85 долл. США

Прирост в процентах: 119.98 процентов

Сколько сейчас будет стоить вложенная 1000 долларов: 2199,80 доллара

Название этой компании звучит как ответ на вопрос: «Какой тип медицины?» И он дал решительный ответ в 2018 году, опередив S&P 500 с начала года с приростом почти на 120 процентов. Инвесторы в начале года могли увеличить свои деньги более чем вдвое за 10 месяцев. Компания, производящая сердечные насосы, в начале ноября показала очередной скачок прибыли, который переломил недавний нисходящий тренд.

Щелкните, чтобы узнать о лучших акциях, которые можно купить за 1 доллар.

Больше о запасах

Мы легко зарабатываем деньги. Получайте еженедельные обновления по электронной почте, в том числе советы экспертов, которые помогут вам Live Richer ™.

Фотографии служат только для иллюстративных целей. В результате на некоторых фотографиях могут не отражаться компании, перечисленные в этой статье.

Лучшие акции 2018 г .: Cannabis, Software — победители

Лучшие акции 2018 года отражают инновации и новые рубежи, а список лучших акций этого года также отражает изменения в американском обществе.

ИксTilray (TLRY), крупный поставщик марихуаны для медицинских целей, были лучшими акциями 2018 года. Его прирост был намного выше, чем у следующих лучших акций, Twilio (TWLO), и намного выше остальных лидеров. 100. 19 июля компания Tilray стала публичной по цене 17 за акцию и на конец года выросла более чем на 300%, котируясь на отметке около 70.

Это фактически на 75% меньше, чем цена акций Tilray на пике в 300. Акции прошли короткую консолидацию 20 августа и взлетели на 777% с 34.20 точек покупки базы IPO до пика примерно через месяц.

Обзор фондового рынка

2018 г. (PDF)

Это был гиперболический рост, напомнивший многим инвесторам мании вроде пузыря доткомов. Тилрей распался быстрее, чем его стремительный взлет. Всего через три дня после пика лучшие акции 2018 года потеряли две трети своей стоимости. С тех пор Tilray был нестабильным.

Такая безумная волатильность отражает большую неопределенность развивающейся индустрии каннабиса.Но не было бы даже запасов каннабиса, если бы не растущее распространение марихуаны, сначала в медицинских целях, а в последнее время и в рекреационных целях. Компания Tilray, базирующаяся в Канаде, поставляет продукты из цветов каннабиса и экстракты для медицинских работников и пациентов. В этом месяце Tilray объявила о заключении договора с Novartis (NVS) о распространении медицинской марихуаны.

Десять штатов США легализовали марихуану для рекреационного использования, а использование каннабиса в медицинских целях разрешено в 33 штатах.Еще несколько штатов могут легализовать в 2019 году. Некоторые табачные и ликероводочные компании изучают продукцию каннабиса.

См. Список 100 лучших акций 2018 года

Программное обеспечение, Здравоохранение среди лучших акций 2018 года

Список 100 лучших компаний 2018 года включает только акции со средней дневной торговлей не менее 100000 акций и более, которые начали год по цене 12 и более. Закрытые фонды исключаются.

Ни одна другая акция марихуаны, кроме Tilray, не вошла в сотню лучших акций года, и большая часть победителей пришлась на два сектора: программное обеспечение и здравоохранение.

Из 100 лучших акций года почти треть приходится на компании-разработчики программного обеспечения. Предприятия, компании, занимающиеся разработкой программного обеспечения, а также компании по обеспечению безопасности, баз данных и другие типы программного обеспечения, добились впечатляющих успехов, прежде чем медвежий рынок в конце 2018 года сократил их прибыль. Сектор программного обеспечения IBD вырос примерно на 11% за год, и это один из четырех секторов (из 33), показавших прирост в 2018 году.

В сфере здравоохранения около дюжины акций выросли примерно на 50–200% за год. На долю биотехнологий приходилось около десятка из 100 крупнейших акций 2018 года.Это большой кусок для любой отрасли, хотя по сравнению с 31 акцией, которая сделала биотехнологии доминирующей группой в 2017 году.

Биотехнологии — это непростая отрасль для инвестиций. Многие компании убыточны; цены на акции движутся в основном из-за спекуляций о прорыве в лекарствах или неудач в испытаниях. Это отрасль, в которой требуется точный подбор акций.

Allakos (ALLK), который стал публичным в июле, занял третье место и стал лучшим биотехнологическим продуктом. Компания разрабатывает антитела для борьбы с аллергическими, воспалительными и пролиферативными заболеваниями.Ожидается, что в 2019 году он продолжит терять деньги и пока не приносит доходов.

Группа медицинских товаров насчитывала около восьми акций в топ-100. Именно здесь находят применение некоторые удивительные изобретения.

Glaukos (GKOS) производит iStent, металлический стержень, имплантированный в глаз, который снижает давление, вызывающее глаукому, болезнь, ведущую к слепоте. Abiomed (AMED) производит самые маленькие сердечные насосы в мире. Модели Impella вводятся через артерии. Genomic Health (GHDX) производит диагностические тесты для лечения рака груди и простаты.

Twilio Is No. 2

# 2 Stock Twilio — идеальный инструмент для мира приложений. Его основной продукт — программная платформа, которая позволяет разработчикам приложений встраивать в свои продукты голосовые сообщения, текстовые сообщения и видео. После нескольких лет убытков Twilio становится прибыльной в этом году, и аналитики ожидают, что она заработает 16 центов на акцию в 2019 году, что на 45% больше.

Несколько других заслуживающих внимания победителей:

- Crocs (CROX) возвращается, поскольку акции продолжают расти, начавшееся в мае 2017 года.Это лучший ассортимент обуви 2018 года.

- Новые выпуски Zscaler (ZS), Goosehead Insurance (GSHD) и Inspire Medical (INSP) более чем удвоились за первый год.

- Только две интернет-компании ( Etsy (ETSY) и Carvana (CVNA)) и только одна полупроводниковая компания, Integrated Device Technology (IDTI), вошли в первую сотню. Приобретается Integrated Device.

ВАМ ТАКЖЕ МОЖЕТ ПОНРАВИТЬСЯ:

Лучшие акции: сводный рейтинг 95-Plus

Ведущие запасы биотехнологических компаний, на которые стоит обратить внимание

Найдите лучшие на сегодня IPO