формула, что показывает и как рассчитать

Выберите ваш город

- Екатеринбург

- Казань

- Краснодар

- Москва

- Нижний Новгород

- Новосибирск

- Омск

- Санкт-Петербург

- Уфа

- Челябинск

- Астрахань

- Балашиха

- Барнаул

- Брянск

- Воронеж

- Ижевск

- Иркутск

- Калининград

- Калуга

- Кемерово

- Киров

- Красноярск

- Курск

- Липецк

- Махачкала

- Набережные Челны

- Новокузнецк

- Оренбург

- Пенза

- Пермь

- Ростов-на-Дону

- Рязань

- Самара

- Саратов

- Сочи

- Ставрополь

- Тверь

- Тольятти

- Томск

- Тула

- Тюмень

- Ульяновск

- Хабаровск

- Ярославль

Рентабельность бизнеса: формулы и расчеты

Содержание

- Понятие и задачи рентабельности бизнеса

- Факторы, влияющие на рентабельность компании

- Экзогенные (внешние)

- Эндогенные (внутренние)

- Способы расчета рентабельности бизнеса

- Рентабельность активов (ROA)

- Рентабельность продаж (ROS)

- Рентабельность основных производственных фондов (ROFA)

- Рентабельность оборотных активов (RCA)

- Рентабельность капитала (ROE)

- Рентабельность инвестиций (ROI)

- Рентабельность производства

- Рентабельность проекта

- Пути увеличения рентабельности бизнеса

Что это такое? Рентабельность бизнеса – это один из ключевых показателей, с помощью которого можно оценить успешность проекта. Работа в минус – это плохо, поэтому стоит регулярно рассчитывать эту метрику.

Работа в минус – это плохо, поэтому стоит регулярно рассчитывать эту метрику.

Как узнать? Данный показатель высчитывается разными способами в зависимости от особенностей предприятия. Можно считать рентабельность продаж, производства, инвестиций и т. д. Главное – регулярность и последующая работа по повышению показателей.

Понятие и задачи рентабельности бизнеса

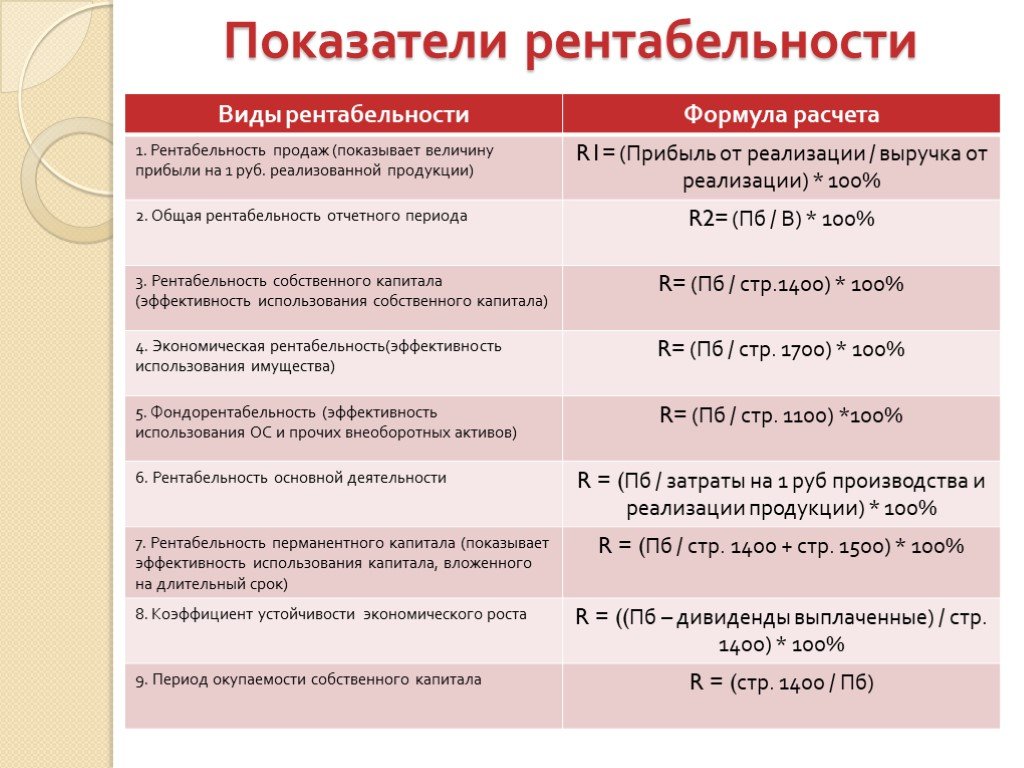

При оценке доходности бизнеса одним из важнейших показателей эффективности единогласно признается рентабельность. Она дает понимание, насколько грамотно используются ресурсы, и помогает рассчитать прибыльность вложений. Исчисляется рентабельность в процентном соотношении прибыли и величины стартовых затрат.

К каждому средству бизнеса применяется свой расчет рентабельности:

- Рентабельность активов. Расчет продуктивности использования ресурсов компании (денег, сырья, зданий, материальных средств и оборудования).

- Рентабельность продукции и услуг. Дает понимание эффективности материальных вложений в производство любого товара или продажи отдельной услуги.

Можно рассчитать рентабельность отдельной продукции или товарной линейки в целом.

Можно рассчитать рентабельность отдельной продукции или товарной линейки в целом. - Рентабельность предприятия. Рассчитывается из соотношения чистой прибыли к стоимости основных фондов и оборотных средств, отображает эффективность работы всей компании.

Рентабельность – это один из важных оценочных критериев деятельности компании. Используется для оценки эффективности вложений в бизнес, для сравнения компании с конкурирующими предприятиями, для расчета прибыльности отдельного актива или компании целиком. Рентабельность можно просчитать как для уже действующего производства, так и для зарождающихся бизнес-проектов. Она также лежит в основе прогнозов развития компании и способствует формированию верного ценообразования.

Рентабельность бизнеса обязательно рассчитывается при покупке компании. Она отражает, насколько быстро окупятся вложения. Чем выше рентабельность, тем дороже будет стоить компания.

Желающим открыть бизнес сначала необходимо подготовить бизнес-план с расчетом его рентабельности для понимания того, окупятся ли первоначальные инвестиции и насколько быстро это произойдет.

Зачем еще рассчитывают показатель:

- в действующих компаниях с его помощью прогнозируют прибыль будущего периода;

- для сравнения конкурентоспособности фирмы с другими похожими компаниями;

- чтобы убедить инвестора в прибыльности вложений;

- компаниям, имеющим не одно подразделение, удобно с помощью коэффициента рентабельности оценивать эффективность каждой точки продаж по отдельности и всех подразделений вместе.

Факторы, влияющие на рентабельность компании

Существует множество факторов, оказывающих воздействие на рентабельность. Нельзя пренебрегать ими, а лучше даже научиться использовать для более эффективной деятельности компании. Рассмотрим две группы факторов рентабельности:

Экзогенные (внешние)

Эти факторы появляются извне и не зависят от действий руководства компании и ее сотрудников. Например, изменения политической обстановки в стране и в мире, новшества в налоговом законодательстве или перемены на рынке.

Например, изменения политической обстановки в стране и в мире, новшества в налоговом законодательстве или перемены на рынке.

В последнее время мы наблюдаем, какое резкое влияние экзогенные факторы могут оказать на российский бизнес. До санкций многие производственные компании пользовались европейскими составляющими для производства своих товаров.

Теперь какие-то из них переориентируются на импортозамещение и на время теряют высокие показатели рентабельности, а некоторые просто-напросто закрылись. Последние политические события и изменения на валютном рынке также оказывают определенное воздействие на эффективность работы многих компаний.

Эндогенные (внутренние)

В отличие от экзогенных, данные факторы рентабельности зарождаются внутри компании. Они непосредственно связаны с деятельностью предприятия и могут подлежать изменениям в зависимости от поставленных внутренних задач.

Внутри компании на рентабельность влияет всё: финансовая деятельность руководства, настройки логистики, маркетинговая политика, методы управления персоналом и прочие особенности ведения бизнеса. Тонкостей масса, и необходимо постоянно анализировать, какие шаги влияют на производительность и качество выпускаемой продукции. Так, например, нельзя отрицать, что важным фактором, влияющим на успех производства в целом, являются условия труда работников.

Тонкостей масса, и необходимо постоянно анализировать, какие шаги влияют на производительность и качество выпускаемой продукции. Так, например, нельзя отрицать, что важным фактором, влияющим на успех производства в целом, являются условия труда работников.

Способы расчета рентабельности бизнеса

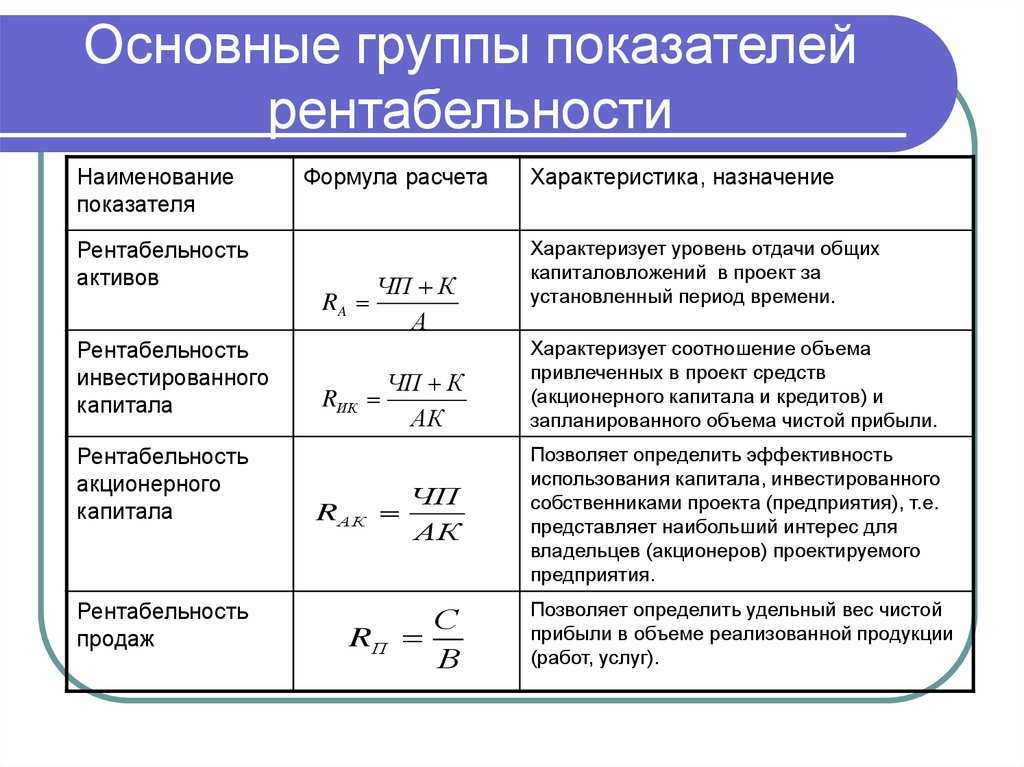

При анализе продуктивности деятельности компании применяются несколько показателей рентабельности, исчисляемые в процентном соотношении чистой прибыли к какой-то величине:

- К активам — рентабельность активов (ROA).

- К выручке — рентабельность продаж (ROS).

- К основным средствам — рентабельность основных средств (ROFA).

- К вложенным деньгам — рентабельность инвестиций (ROI).

- К собственному капиталу — рентабельность собственного капитала (ROE).

Иными словами, показателем рентабельности является прибыль в соотношении к показателю, рентабельность которого планируют рассчитать.

Существует понятие «порог рентабельности» или «точка безубыточности», которые обозначают размер минимальной прибыли, необходимой для покрытия затрат.

Рентабельность активов (ROA)

Расчет значения ROA применяется для оценки эффективности использования оборудования, сырья, материальных средств и зданий. Важно, приносят ли доход имеющиеся активы компании. У убыточных предприятий этот показатель опускается ниже нуля, а чем он выше, тем продуктивнее использование ресурсов компании.

Расчет рентабельности активов производится по следующей формуле:

ROA = П / ЦА × 100 %,

где:

П — прибыль за определенный период работы;

ЦА — средняя цена активов, бывших на балансе организации в это же время.

Рентабельность продаж (ROS)

Показатель рентабельности продаж исчисляет соотношение чистой прибыли к общей выручке компании. При расчете коэффициента вместо чистой прибыли также может использоваться валовая прибыль или прибыль до момента уплаты налогов и процентов по кредитам организации. И называться показатели будут соответственно: коэффициент рентабельности продаж по валовой прибыли и коэффициент операционной рентабельности.

Расчет рентабельности продаж производится по следующей формуле:

ROS = П / В × 100 %,

где:

П — прибыль;

В — выручка.

Рентабельность основных производственных фондов (ROFA)

Существуют активы, которые не расходуются, а подвергаются износу. Их организация использует в целях производства: автомобили, электросети, различное оборудование и здания. Прибыльность использования этих ресурсов отображает показатель рентабельности ROFA.

Расчет рентабельности производственных фондов производится по следующей формуле:

ROFA = П / Цс × 100 %,

где:

П — чистая прибыль организации за выбранный период;

Цс — стоимость основных средств компании.

Рентабельность оборотных активов (RCA)

В отличие от основных средств оборотные активы компании могут быть израсходованы полностью. К ним относятся складские запасы, материальные средства, деньги, сырьевые составляющие для производства товаров и прочие расходуемые ресурсы. Чтобы выяснить, насколько эффективно используются оборотные активы, применяется исчисление показателя рентабельности RCA.

Чтобы выяснить, насколько эффективно используются оборотные активы, применяется исчисление показателя рентабельности RCA.

Расчет рентабельности оборотных активов производится по следующей формуле:

RCA = П / Цо × 100 %,

где:

П — чистая прибыль за нужный период;

Цо — стоимость оборотных активов, использованных в течение этого времени для производства товара или услуги.

Рентабельность капитала (ROE)

Определить эффективность денежных вложений поможет показатель рентабельности капитала. Можно исчислить рентабельность собственных средств, а именно акционерного и уставного капитала. Можно просчитать рентабельность привлеченного (задействованного) капитала – ROCE. Эти показатели отражают доходность компании, на основании которой делаются выводы об эффективности вложений именно в этот бизнес.

Расчет рентабельности оборотных активов производится по следующей формуле:

ROE = П / К × 100 %,

где:

П — чистая прибыль компании;

К — капитал, включая резервы.

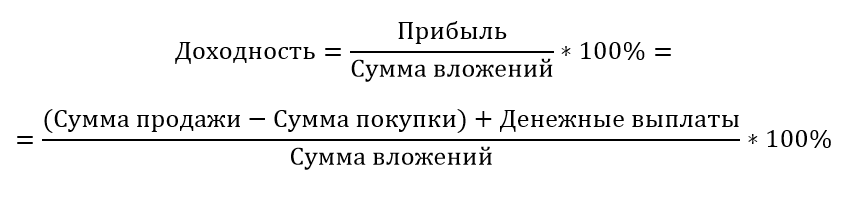

Рентабельность инвестиций (ROI)

Этот показатель является индикатором эффективности вложения капитала, но его можно рассчитать не только для денежных средств, но и для биржевых инструментов и для банковских вкладов.

Расчет рентабельности инвестиций производится по следующей формуле:

ROI = П / Ци × 100 %,

где:

П — доход компании;

Ци — стоимость инвестиций.

Рентабельность производства

Этот показатель применяется при анализе деятельности компании в целом и исчисляется по соотношению прибыли к стоимости оборотных средств и основных фондов. Можно просчитать прибыльность отдельного направления бизнеса, конкретного участка производства или выделенного товара.

Расчет рентабельности производства можно сделать по следующей формуле:

Rпр = П / (Цс + Цо) × 100 %,

где:

П — чистая прибыль;

Цс — стоимость основных фондов компании;

Цо — стоимость оборотных активов с учетом амортизации и износа.

Рентабельность проекта

Для того чтобы заранее сопоставить возможную доходность от объема вложенных средств в новый бизнес, используется показатель рентабельности проекта. Эти цифры важны и для владельцев будущего предприятия и для инвесторов, которые планируют вложиться в его создание и развитие.

Расчет рентабельности проекта производится по следующим формулам:

Как отношение стоимости бизнеса к инвестициям в его запуск.

Rп = Сб / Ци,

где:

Сб — итоговая стоимость бизнеса;

Ци — объем вложений.

Как отношение чистой прибыли и амортизационных расходов к инвестициям в запуск.

Rп = (П + А) / Ци,

где:

П — чистая прибыль;

А — амортизация;

Ци — затраты.

Пути увеличения рентабельности бизнеса

Повысить рентабельность можно двумя путями: снизить стоимость ресурсов или увеличить прибыль. Иногда эти два способа используют одновременно. Например, повышают цену на мороженое и при этом ищут нового поставщика, который продает молоко дешевле.

- Повысить цены

Этот способ использует большинство компаний. Рентабельность в таком случае точно вырастет, а вот спрос может уменьшиться. Чтобы этого не произошло, лучше предупредить клиентов о повышении цен заранее и объяснить, почему компания планирует предпринять такой шаг. Также желательно подготовить специальные предложения и скидки: они могут стать триггером к покупке по старой цене.

- Снизить себестоимость

Чтобы снизить себестоимость, нужно уменьшить затраты на производство продукции. Для этого используют следующие пути:

- Автоматизация производства.

- Увеличение производительности труда.

- Внедрение энергосберегающих технологий.

- Сокращение производственных потерь и брака.

- Уменьшение цены закупки сырья и материалов.

Это чаще всего требует дополнительных затрат на покупку необходимого оборудования и обучение персонала. Например, компания приобрела станок с ЧПУ, который поможет расходовать фанеру более экономно и уменьшить количество брака. Для запуска оборудования в работу необходимо нанять инженера-конструктора или провести обучение по работе с ЧПУ для штатного персонала. А еще выделить деньги на покупку станка и его доставку.

Для запуска оборудования в работу необходимо нанять инженера-конструктора или провести обучение по работе с ЧПУ для штатного персонала. А еще выделить деньги на покупку станка и его доставку.

Чтобы понять, нужно ли инвестировать в автоматизацию и производство, лучше обратиться к бизнес-аналитикам или, как минимум, рассчитать показатель ROI. Это поможет понять, как быстро окупятся вложения.

- Мотивировать отдел продаж

Чем больше продаж, тем выше прибыль организации. Важно создать для отдела продаж программу мотивации, чтобы количество и объем сделок росли. Лучше сочетать денежные выплаты с иными способами поддержания интереса сотрудников к работе. Например, использовать стимулирующие выплаты, компенсировать обучение, устраивать конкурсы профессионального мастерства и продвигать по карьерной лестнице успешных сотрудников.

- Повысить средний чек клиента

Средний чек — это отношение выручки с продаж к количеству чеков за определенный период времени.

Если удается повысить средний чек, то прибыль и рентабельность тоже вырастает. Для этого существует несколько способов:

- Готовые наборы товаров. Если клиент купит вместо одного товара несколько продуктов в красивой упаковке, он сможет сэкономить деньги и время на поиск подарка. А компания при помощи такого приема увеличивает средний чек и избавляется от товаров, которые плохо продаются отдельно.

- Апселл. Предложение более дорогого аналога товара. Это может быть похожее платье из премиум-сегмента, кожаные сапоги вместо обуви из полиуретана или расширенный тариф на использование сервиса вместо базового.

- Дополнительные продажи (кросс-селл). Это предложение приобрести еще несколько товаров вместе с основной покупкой. Например, защитное стекло для смартфона или флешку к фотоаппарату. Чаще всего такие предложения продавцы делают прямо на кассе, а в онлайн-магазинах демонстрируют дополнительный блок аксессуаров на странице товара.

- Продвигать товары через разные каналы

Например, дополнительно к продаже шоколада ручной работы через соцсети можно попробовать открыть магазин на маркетплейсе или запустить сайт с онлайн-оплатой. Так можно охватить больше потенциальной аудитории и увеличить выручку.

Так можно охватить больше потенциальной аудитории и увеличить выручку.

- Автоматизировать процессы

Автоматизация необходима, когда рутинные процессы отнимают много времени, приводят к регулярным ошибкам и требуют значительных затрат. Чаще всего автоматизируют бухгалтерский и складской учет, документооборот, маркетинг.

Например, чтобы поддерживать работу склада, нужно платить зарплату шести сотрудникам, которые работают посменно по 2 человека. После автоматизации складских процессов потребуется всего три сотрудника, а количество ошибок, на которые влияет человеческий фактор, существенно снизится. В результате уменьшатся затраты, а значит, повысится рентабельность.

Самый простой пример автоматизации — система 1С. Она помогает анализировать себестоимость, вести учет кадров, рассчитывать отпуска и считать зарплату сотрудников, формировать налоговую отчетность.

Для автоматизации дополнительно используют и другие решения:

- Системы маркировки.

Чтобы сборка и комплектация готовых изделий была быстрой и грамотной, каждая деталь маркируется и заносится в единую систему. Тогда отгрузить, например, детский спортивный комплекс или большую уличную карусель будет гораздо проще.

Чтобы сборка и комплектация готовых изделий была быстрой и грамотной, каждая деталь маркируется и заносится в единую систему. Тогда отгрузить, например, детский спортивный комплекс или большую уличную карусель будет гораздо проще. - Мобильный учет товаров. Используя ручной штрихкодер, сотрудник магазина легко проводит инвентаризацию и подсчитывает количество товара на остатке. Такой инструмент незаменим в крупных розничных магазинах с высокой проходимостью.

- CRM. Это специальные программы, которые хранят данные о клиентах и транзакциях. С их помощью можно отслеживать эффективность работы менеджеров продаж, отправлять рассылки о брошенных корзинах и генерировать персональные предложения.

Для увеличения прибыли применяются разные способы. Суть в том, чтобы найти определённый баланс, который поможет снизить издержки и повысить эффективность, не ухудшая качество. При таком подходе показатели рентабельности будут оставаться на должном уровне.

Четыре способа измерения прибыльности для развития вашего малого бизнеса

Цель любого малого бизнеса — быть прибыльным. Но для среднего владельца бизнеса, который плохо разбирается в определении финансового состояния своего бизнеса, как он может измерить свою прибыльность? Хотя существует множество различных отчетов, которые вы можете запускать, может быть трудно определить, какие цифры следует отслеживать.

Но для среднего владельца бизнеса, который плохо разбирается в определении финансового состояния своего бизнеса, как он может измерить свою прибыльность? Хотя существует множество различных отчетов, которые вы можете запускать, может быть трудно определить, какие цифры следует отслеживать.

Мы рассмотрим лучшие способы измерения прибыльности вашего малого бизнеса. Не пугайтесь технических терминов и больших чисел. Выяснение того, как измерить прибыльность вашего бизнеса, поможет вам оставаться на пути к успеху. Вам нужно знать, насколько финансово устойчив ваш бизнес, чтобы знать, чего ожидать в будущем.

Читайте дальше, чтобы узнать больше о том, как использовать прибыльность вашего бизнеса для роста и процветания.

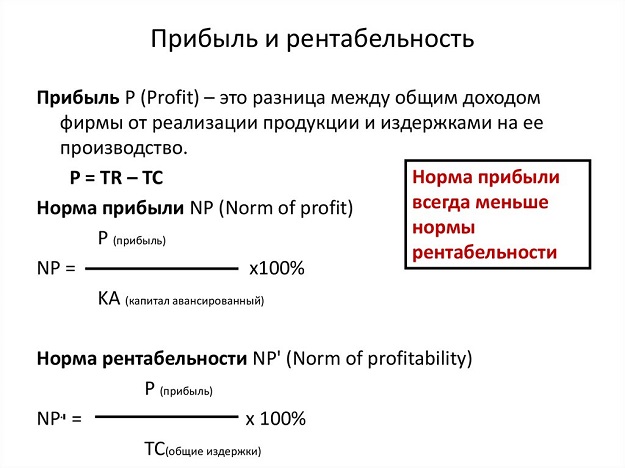

В чем разница между прибылью и рентабельностью? Прежде чем мы углубимся в выяснение того, как измерить прибыльность вашего бизнеса, мы должны установить разницу между прибылью и рентабельностью. Эти два слова звучат одинаково и часто используются взаимозаменяемо, но это не одно и то же.

Прибыль и рентабельность определяются следующим образом:

- Прибыль: Сумма дохода вашего бизнеса сверх понесенных вами расходов или издержек. Вы рассчитываете это, беря общий доход и вычитая общую сумму расходов. Вы также можете найти этот номер в своем отчете о прибылях и убытках.

- Прибыльность: Прибыльность — это относительная сумма, а прибыль — абсолютная. Рентабельность показывает, как бизнес работает в целом. Он измеряет прибыль бизнеса, давая вам процент, который может помочь вам спрогнозировать и проанализировать, насколько успешен ваш бизнес.

Прибыль связана с точными числами, в то время как рентабельность более абстрактна. Вы хотите иметь возможность определить, приносит ли ваш малый бизнес больше доходов, чем расходов.

Как измерить прибыльность вашего малого бизнеса Теперь, когда у нас есть базовое понимание разницы между ними, давайте рассмотрим четыре способа измерения прибыльности вашего малого бизнеса.

Расчет коэффициентов маржи — один из лучших способов определить прибыльность вашего бизнеса. Но для этого вам нужно рассчитать три разные вещи из вашего отчета о прибылях и убытках:

- Чистый объем продаж – Себестоимость проданных товаров = Валовая прибыль

- Валовая прибыль – (Операционные расходы, включая коммерческие и административные расходы) ) = Операционная прибыль

- (Операционная прибыль + Любой другой доход) – (Дополнительные расходы) – (Налоги) = Чистая прибыль

Эти три цифры помогут вам увидеть, какова ваша прибыль в долларовом выражении. Мы можем проанализировать эти числа дальше, превратив их в отношения. Коэффициенты помогают вам измерять эффективность вашего бизнеса намного проще, чем смотреть на сумму в долларах.

Определите ваши коэффициенты прибыли

Для предприятий, которые продают физические товары, ваша валовая прибыль помогает вам увидеть, являются ли ваши продукты прибыльными.

Чтобы рассчитать коэффициент валовой прибыли, используйте следующий расчет:

(Валовая прибыль ÷ Количество продаж) X 100 = Отношение валовой прибыли к марже

Если ваша маржа высока, это означает, что вы получили большую прибыль по сравнению со стоимостью ваших продуктов. Ваша маржа не должна колебаться от одного квартала к другому. Они должны оставаться стабильными.

Для вашей операционной маржи вы хотите, чтобы коэффициент увеличивался с течением времени. Это показывает, что ваша компания здорова и растет. Используйте следующий расчет:

(Операционный доход ÷ Количество продаж) X 100 = Коэффициент маржи операционной прибыли

Если этот номер не изменится в течение некоторого времени, это может быть связано с увеличением ваших эксплуатационных расходов. Посмотрите, насколько велики ваши операционные расходы, чтобы увидеть, можете ли вы уменьшить сумму.

Маржа чистой прибыли, или «маржа прибыли», дает вам полный спектр вашей прибыльности. Для расчета нормы прибыли используйте приведенный ниже расчет:

Для расчета нормы прибыли используйте приведенный ниже расчет:

(Чистая прибыль ÷ Количество продаж) X 100 = Коэффициент чистой прибыли

Маржа чистой прибыли показывает, сколько денег ваша компания может заработать на ваших продажах. Что отличается от вашей операционной прибыли, так это то, что она включает прибыль, которую вы получаете после уплаты налогов. Некоторые предприятия имеют высокую норму прибыли, в то время как другие имеют меньшую.

2. Проверьте свою прибыль на одного клиентаНекоторые из ваших клиентов могут быть более прибыльными, чем другие. Чтобы эффективно определить свою прибыльность, вам необходимо знать, кто из ваших клиентов вносит наибольший вклад в вашу общую прибыль. Даже если клиент платит большую комиссию, это не значит, что он самый прибыльный.

Используйте приведенный ниже расчет для определения вашей прибыли на одного клиента:

Общая сумма вознаграждения за проект – Расходы по проекту = Валовая прибыль за проект

Валовая прибыль на проект / количество часов, потраченных на проект = почасовая оплата

Посмотрите на почасовую оплату, которую вы получаете за каждый проект. Сосредоточьтесь на привлечении большего количества клиентов и проектов, которые принесут вам более высокую почасовую оплату. Клиент может платить высокую плату в месяц, но вы также можете посвящать ему много часов, что делает его невыгодным для вашего бизнеса.

Сосредоточьтесь на привлечении большего количества клиентов и проектов, которые принесут вам более высокую почасовую оплату. Клиент может платить высокую плату в месяц, но вы также можете посвящать ему много часов, что делает его невыгодным для вашего бизнеса.

Когда ваш бизнес безубыточен, это означает, что ваши доходы и расходы одинаковы. Вы не теряете деньги, но и не зарабатываете. Вам нужно оценить, какова ваша точка безубыточности, чтобы вы знали момент, когда дела в вашем бизнесе ухудшатся. Вам нужно планировать непредвиденное в своем малом бизнесе, оставляя себе передышку, когда это возможно.

Чтобы определить точку безубыточности, используйте приведенный ниже расчет:

Постоянные расходы + переменные расходы = точка безубыточности

продал. Сделайте это, используя следующий расчет:

Постоянные расходы ÷ (Цена продажи единицы – Переменные затраты на единицу) = Точка безубыточности для проданных единиц

Расчет этого числа поможет вам выяснить, какую прибыль вы можете позволить себе ваша компания перестала быть прибыльной.

Рентабельность активов (ROA) показывает общий доход по сравнению с общей суммой используемых активов. Вы можете сравнить это число от квартала к кварталу в вашей компании. Чем выше ваш ROA, тем эффективнее вы работаете.

Используйте следующий расчет:

(Чистая прибыль до налогообложения ÷ Общая сумма активов) X 100 = ROA

Возврат инвестиций (ROI) показывает, сколько ваша компания зарабатывает по сравнению с вашими инвестициями. Вы хотите убедиться, что вкладываете свои деньги в нужные места. Ваш ROI должен быть таким же высоким, как безрисковые инвестиции, такие как компакт-диск или высокодоходный сберегательный счет. Если это не так, то лучше вложить деньги в один из этих типов счетов.

Расчет ROI:

Чистая прибыль до налогообложения ÷ Чистая стоимость = ROI

Все инвестиции и активы в вашей компании должны быть с низким уровнем риска. Вы хотите убедиться, что ваш бизнес стабилен и не рискует потерять вложенные деньги.

Вы хотите убедиться, что ваш бизнес стабилен и не рискует потерять вложенные деньги.

В малом бизнесе может быть сложно управлять финансовыми аспектами вашей компании, если вы не очень хорошо в этом разбираетесь. Однако с помощью нескольких расчетов вы можете получить четкое представление о том, насколько прибыльным является ваш бизнес. Планирование будущего — ключ к успеху вашего бизнеса. Посмотрите на свой список клиентов и проектов за год, и, если вы заметите какие-либо легкие периоды, начните придумывать новый бизнес.

Есть ли у вас другие способы измерения прибыльности вашего бизнеса? Оставьте комментарий ниже с вашими советами!

Дополнительные полезные советы по ведению малого бизнеса можно найти в блоге S ucceed As Your Own Boss и в подкасте #SmallBizChat .

Как рассчитать и сравнить

Что такое маржа прибыли?

Маржа прибыли — это один из широко используемых коэффициентов рентабельности для оценки степени, в которой компания или бизнес-деятельность зарабатывают деньги. Он показывает, какой процент продаж превратился в прибыль. Проще говоря, процентная цифра показывает, сколько центов прибыли бизнес получил на каждый доллар продажи. Например, если бизнес сообщает, что в последнем квартале он достиг маржи прибыли в размере 35%, это означает, что его чистая прибыль составила 0,35 доллара на каждый доллар выручки от продаж.

Существует несколько видов маржинальной прибыли. Однако в повседневном использовании это обычно относится к чистой прибыли, чистой прибыли компании после того, как все другие расходы, включая налоги и разовые расходы, были вычтены из доходов.

Ключевые выводы

- Маржа прибыли измеряет степень, в которой компания или бизнес-деятельность зарабатывают деньги, в основном путем деления дохода на выручку.

- Размер прибыли, выраженный в процентах, показывает, сколько центов прибыли было получено на каждый доллар продажи.

- Несмотря на то, что существует несколько типов маржи прибыли, наиболее важным и широко используемым является маржа чистой прибыли, итоговая прибыль компании после того, как все другие расходы, включая налоги и разовые расходы, были исключены из выручки.

- Нормы прибыли используются кредиторами, инвесторами и самими предприятиями как индикаторы финансового состояния компании, навыков руководства и потенциала роста.

- Поскольку типичная норма прибыли варьируется в зависимости от отрасли, следует соблюдать осторожность при сравнении цифр для разных предприятий.

Понимание маржи прибыли

Понимание маржи прибыли

Компании и частные лица по всему миру осуществляют коммерческую экономическую деятельность с целью получения прибыли. Однако абсолютные цифры, такие как валовой объем продаж на сумму X миллионов долларов, деловые расходы на Y тысяч долларов или прибыль на сумму Z, не дают четкой и реалистичной картины прибыльности и эффективности бизнеса. Для расчета прибыли (или убытков) бизнеса используется несколько различных количественных показателей, что упрощает оценку эффективности бизнеса за разные периоды времени или сравнение его с конкурентами. Эти показатели называются нормами прибыли.

Для расчета прибыли (или убытков) бизнеса используется несколько различных количественных показателей, что упрощает оценку эффективности бизнеса за разные периоды времени или сравнение его с конкурентами. Эти показатели называются нормами прибыли.

В то время как частные предприятия, такие как местные магазины, могут рассчитывать размер прибыли с желаемой периодичностью (например, еженедельно или раз в две недели), крупные предприятия, включая зарегистрированные на бирже компании, обязаны сообщать об этом в соответствии со стандартными периодами отчетности (например, ежеквартально или ежегодно). Компании, которые могут работать на ссудные деньги, могут быть обязаны вычислять и сообщать об этом кредитору (например, банку) ежемесячно в рамках стандартных процедур.

Существует четыре уровня прибыли или нормы прибыли:

- Валовая прибыль

- Операционная прибыль

- Прибыль до налогообложения

- Чистая прибыль

Они отражаются в отчете о прибылях и убытках компании в следующей последовательности: компания получает выручку от продаж, затем оплачивает прямые затраты на продукт или услугу. Остается валовая прибыль. Затем он оплачивает косвенные расходы, такие как штаб-квартира компании, реклама и исследования и разработки. Остается операционная маржа. Затем он выплачивает проценты по долгу и добавляет или вычитает любые необычные сборы или притоки, не связанные с основным бизнесом компании, с оставшейся маржой до налогообложения. Затем он платит налоги, оставляя чистую маржу, также известную как чистая прибыль, которая является самой чистой прибылью.

Остается валовая прибыль. Затем он оплачивает косвенные расходы, такие как штаб-квартира компании, реклама и исследования и разработки. Остается операционная маржа. Затем он выплачивает проценты по долгу и добавляет или вычитает любые необычные сборы или притоки, не связанные с основным бизнесом компании, с оставшейся маржой до налогообложения. Затем он платит налоги, оставляя чистую маржу, также известную как чистая прибыль, которая является самой чистой прибылью.

Существуют и другие ключевые коэффициенты прибыльности, которые аналитики и инвесторы обычно используют для определения финансового состояния и благополучия компании. Рентабельность активов (ROA) анализирует, насколько хорошо компания использует свои активы для получения прибыли после учета расходов. Рентабельность капитала компании (ROE) определяет доходность компании на основе ее инвестиций в акционерный капитал.

Типы маржи прибыли

Давайте более внимательно рассмотрим различные разновидности норм прибыли.

Маржа валовой прибыли

Маржа валовой прибыли: начните с продаж и вычтите затраты, непосредственно связанные с созданием или предоставлением продукта или услуги, такие как сырье, рабочая сила и т. д. — обычно объединенные в «себестоимость проданных товаров», «себестоимость проданных продуктов» или « «себестоимость продаж» в отчете о прибылях и убытках, и вы получите валовую прибыль. Валовая прибыль, рассчитанная для каждого продукта, наиболее полезна для компании, анализирующей свой набор продуктов (хотя эти данные не раскрываются общественности), но в совокупности валовая маржа действительно показывает самую низкую картину прибыльности компании.В виде формулы:

Валовая прибыль «=» Чистая продажа − COGS Чистая продажа где: \begin{align} &\textit{Валовая прибыль}=\frac{\textit{Чистые продажи}-\textit{Себестоимость}}{\textit{Чистые продажи}}\\ &\textbf{где:}\\ & \textit{COGS}=\text{себестоимость проданных товаров} \end{выравнивание} Маржа валовой прибыли = Чистые продажи Чистые продажи – Себестоимостьгде:

Маржа операционной прибыли

Маржа операционной прибыли или просто операционная маржа: вычитая коммерческие, общие и административные или операционные расходы из числа валовой прибыли компании, мы получаем маржу операционной прибыли, также известную как прибыль до вычета процентов и налогов или EBIT.

В результате получается показатель дохода, который доступен для оплаты долга и акционеров бизнеса, а также налогового департамента, его прибыли от основных текущих операций компании. он часто используется банкирами и аналитиками для оценки всей компании с точки зрения потенциальных выкупов. Как формула:

Операционная Выгода Допуск «=» Операционная Доход Доход × 100 \textbf{Маржа операционной прибыли}=\frac{\textbf{Операционный доход}}{\textbf{Выручка}}\ \mathbf{\times\ 100} Операционная прибыль Маржа = ДоходОперационный доход × 100

Маржа прибыли до налогообложения

Маржа прибыли до налогообложения: возьмите операционную прибыль и вычтите процентные расходы при добавлении любого процентного дохода, скорректируйте на единовременные статьи, такие как прибыль или убытки от прекращенной деятельности, и вы получите прибыль до налогообложения или прибыль до налогообложения (EBT). Разделите эту цифру на выручку, и вы получите норму прибыли до налогообложения.

Все основные показатели прибыли сравнивают некоторый уровень остаточной (остаточной) прибыли с продажами. Например, валовая прибыль в размере 42% означает, что на каждые 100 долларов дохода компания платит 58 долларов в виде затрат, непосредственно связанных с производством продукта или услуги, оставляя 42 доллара в виде валовой прибыли.

Маржа чистой прибыли

Давайте теперь рассмотрим маржу чистой прибыли, наиболее важную из всех мер, и что обычно имеют в виду люди, когда спрашивают: «Какова маржа прибыли компании?»

Маржа чистой прибыли рассчитывается путем деления чистой прибыли на чистые продажи или путем деления чистой прибыли на выручку, полученную за определенный период времени. В контексте расчета нормы прибыли чистая прибыль и чистая прибыль используются взаимозаменяемо. Точно так же продажи и выручка взаимозаменяемы. Чистая прибыль определяется путем вычитания всех сопутствующих расходов, включая затраты на сырье, рабочую силу, эксплуатацию, аренду, процентные платежи и налоги, из общего полученного дохода.

Математически Маржа прибыли = чистая прибыль (или доход) / чистый объем продаж (или доход)

= (Чистый объем продаж — Расходы) / Чистый объем продаж

= 1- (Расходы / Чистая выручка)

НПМ «=» ( р − COGS − ОЕ − О − я − Т р ) × 1 0 0 или НПМ «=» ( Чистая прибыль р ) × 1 0 0 где: Н п М «=» Рентабельность по чистой прибыли р «=» доход С О г С «=» стоимость проданных товаров О Е «=» операционные расходы О «=» прочие расходы я «=» интерес \begin{выровнено} &\begin{собрано} \textit{NPM}=\left(\frac{\textit{R}-\textit{COGS}-\textit{OE}-\textit{O}-\textit{ I }-\textit{T}}{\textit{R}}\right)\\times100\\ \textbf{or}\\ \textit{NPM}=\ \left(\frac{\textit{Чистый доход} }{\textit{R}}\right)\times100 \end{собранные}\\ &\textbf{где:}\\ &NPM=\text{маржа чистой прибыли}\\ &R=\text{выручка}\\ &COGS =\text{себестоимость проданных товаров}\\ &OE=\text{операционные расходы}\\ &O=\text{прочие расходы}\\ &I=\text{проценты}\\ &T=\text{налоги} \end{ выровнено} NPM = (RR – COGS – OE – O – I – T) ×100илиNPM = (RЧистый доход)×100где: NPM=чистая прибыль R=выручкаCOGS=себестоимость проданных товаровOE=операционные расходыO=прочие расходыI=проценты

Выплаченные дивиденды не считаются расходами и не учитываются в формуле.

Возьмем простой пример: если компания реализовала чистую выручку на сумму 100 000 долларов США в предыдущем квартале и потратила в общей сложности 80 000 долларов США на различные расходы, то

Маржа прибыли = 1 – (80 000 долл. США / 100 000 долл. США)

= 1- 0,8

= 0,2 или 20%

Это указывает на то, что за квартал бизнесу удалось получить прибыль в размере 20 центов на каждый доллар продаж. Давайте рассмотрим этот пример как базовый для будущих сравнений.

Анализ формулы маржи прибыли

Более пристальный взгляд на формулу показывает, что размер прибыли определяется двумя числами — продажами и расходами. Чтобы максимизировать маржу прибыли, которая рассчитывается как {1 — (Расходы/Чистая выручка)}, следует минимизировать результат, полученный от деления (Расходы/Чистая выручка). Этого можно достичь, когда расходы низки, а чистый объем продаж высок.

Давайте разберемся, расширив приведенный выше пример базового случая.

Если тот же бизнес генерирует такой же объем продаж на сумму 100 000 долларов США, потратив всего 50 000 долларов США, его маржа прибыли составит {1 — 50 000 долларов США/100 000 долларов США)} = 50%. Если затраты на создание тех же продаж еще больше снизятся до 25 000 долларов США, норма прибыли подскочит до {1 — 25 000 долларов США/100 000 долларов США)} = 75%. Таким образом, снижение затрат помогает увеличить размер прибыли.

С другой стороны, если расходы остаются фиксированными на уровне 80 000 долларов, а продажи увеличиваются до 160 000 долларов, маржа прибыли возрастает до {1 — 80 000 долларов/160 000 долларов)} = 50%. Дальнейшее увеличение дохода до 200 000 долларов США при той же сумме расходов приводит к марже прибыли {1 — 80 000 долларов США/200 000 долларов США)} = 60%. Таким образом, увеличение продаж также увеличивает размер прибыли.

Основываясь на приведенных выше сценариях, можно сделать вывод, что размер прибыли можно повысить за счет увеличения продаж и снижения затрат. Теоретически, более высокие продажи могут быть достигнуты либо за счет повышения цен, либо за счет увеличения объема проданных единиц, либо за счет того и другого.

Теоретически, более высокие продажи могут быть достигнуты либо за счет повышения цен, либо за счет увеличения объема проданных единиц, либо за счет того и другого.

На практике рост цен возможен только при сохранении конкурентного преимущества на рынке, в то время как объемы продаж по-прежнему зависят от динамики рынка, такой как общий спрос, процент доли рынка, занимаемой бизнесом, а также существующее положение конкурентов и будущие действия. . Точно так же возможности контроля затрат также ограничены. Можно сократить/устранить нерентабельную продуктовую линейку, чтобы сократить расходы, но бизнес также потеряет в соответствующих продажах.

Во всех сценариях для бизнес-операторов становится прекрасным балансом корректировка цен, объема и контроля затрат. По сути, маржа прибыли выступает в качестве индикатора способности владельцев бизнеса или руководства внедрять стратегии ценообразования, которые приводят к увеличению продаж, и эффективно контролировать различные затраты, чтобы свести их к минимуму.

Использование маржи прибыли

От публичной компании с капиталом в миллиард долларов до обычного киоска с хот-догами на тротуаре Joe’s — показатель рентабельности широко используется и приводится всеми видами бизнеса по всему миру. Он также используется для обозначения потенциала прибыльности более крупных секторов и национальных или региональных рынков в целом. Часто можно увидеть такие заголовки, как «ABC Research предупреждает о снижении рентабельности американского автомобильного сектора» или «Европейские корпоративные нормы прибыли стремительно растут».

По сути, маржа прибыли стала общепринятой стандартной мерой способности бизнеса приносить прибыль и является индикатором высшего уровня его потенциала. Это одна из первых ключевых цифр, которые цитируются в ежеквартальных отчетах о результатах деятельности компаний.

Владельцы бизнеса, руководство компании и внешние консультанты используют его внутри компании для решения операционных вопросов и изучения сезонных моделей и корпоративной эффективности в разные периоды времени. Нулевая или отрицательная маржа прибыли означает, что бизнес либо пытается управлять своими расходами, либо не может добиться хороших продаж. Дальнейшее углубление помогает определить области утечек, такие как большое количество непроданных запасов, избыток, но недоиспользуемых сотрудников и ресурсов или высокую арендную плату, а затем разработать соответствующие планы действий.

Нулевая или отрицательная маржа прибыли означает, что бизнес либо пытается управлять своими расходами, либо не может добиться хороших продаж. Дальнейшее углубление помогает определить области утечек, такие как большое количество непроданных запасов, избыток, но недоиспользуемых сотрудников и ресурсов или высокую арендную плату, а затем разработать соответствующие планы действий.

Предприятия, управляющие несколькими бизнес-подразделениями, линейками продуктов, магазинами или географически разбросанными объектами, могут использовать маржу прибыли для оценки эффективности каждого подразделения и сравнения ее друг с другом.

Размер прибыли часто играет роль, когда компания ищет финансирование. Отдельным предприятиям, таким как местный розничный магазин, может потребоваться предоставить его для получения (или реструктуризации) кредита от банков и других кредиторов. Это также становится важным при получении кредита против бизнеса в качестве залога.

Крупные корпорации, выпускающие долговые обязательства для привлечения денег, должны раскрывать свое предполагаемое использование собранного капитала, и это дает инвесторам представление о норме прибыли, которую можно получить либо за счет сокращения затрат, увеличения продаж, либо за счет сочетания того и другого. Число стало неотъемлемой частью оценки акций на первичном рынке первичных публичных предложений (IPO).

Число стало неотъемлемой частью оценки акций на первичном рынке первичных публичных предложений (IPO).

Наконец, размер прибыли является важным фактором для инвесторов. Инвесторы, рассматривающие возможность финансирования конкретного стартапа, могут захотеть оценить размер прибыли от разрабатываемого потенциального продукта/услуги. Сравнивая два или более предприятия или акции, чтобы определить лучшее, инвесторы часто сосредотачиваются на соответствующей норме прибыли.

Сравнение размеров прибыли

Маржа прибыли не может быть единственным решающим фактором для сравнения, поскольку у каждого бизнеса есть свои собственные операции. Предприятия с низкой рентабельностью, такие как розничная торговля и транспорт, обычно имеют высокий оборот и доход, что компенсирует общую высокую прибыль, несмотря на относительно низкий показатель рентабельности. У элитных предметов роскоши низкие продажи, но высокая прибыль на единицу компенсирует высокую прибыль.

Ниже приведено сравнение размера прибыли четырех давно работающих и успешных компаний в области технологий и розничной торговли:

Изображение Сабрины Цзян © Investopedia 2021

Технологические компании, такие как Microsoft и Alphabet, имеют высокую квартальную прибыль, исчисляемую двузначными числами, по сравнению с однозначными показателями, достигнутыми Walmart и Target. Однако это не означает, что Walmart и Target не приносили прибыли или были менее успешными предприятиями по сравнению с Microsoft и Alphabet.

Однако это не означает, что Walmart и Target не приносили прибыли или были менее успешными предприятиями по сравнению с Microsoft и Alphabet.

Изображение Сабрины Цзян © Investopedia 2021

Взгляд на доходность акций в период с 2006 по 2012 год показывает схожие результаты по всем четырем акциям, хотя маржа прибыли Microsoft и Alphabet в тот период намного опережала Walmart и Target. Поскольку они относятся к разным секторам, слепое сравнение исключительно по размеру прибыли может быть неуместным. Сравнение маржи прибыли между Microsoft и Alphabet, а также между Walmart и Target более уместно.

Примеры высокоприбыльных отраслей

Предприятия по производству предметов роскоши и высококачественных аксессуаров часто работают с высоким потенциалом прибыли и низкими продажами. Некоторые дорогостоящие изделия, такие как автомобиль высокого класса, заказываются для изготовления, то есть устройство изготавливается после получения заказа от клиента, что делает его малозатратным процессом без больших операционных накладных расходов.

Компании, занимающиеся разработкой программного обеспечения или игр, могут сначала инвестировать в разработку определенного программного обеспечения / игры, а затем получить большие деньги, просто продав миллионы копий с очень небольшими затратами. Заключение стратегических соглашений с производителями устройств, таких как предложение предустановленных Windows и MS Office на ноутбуках производства Dell, еще больше снижает затраты при сохранении доходов.

Защищенные патентами предприятия, такие как фармацевтика, могут поначалу нести высокие затраты на исследования, но они пожинают большие плоды с высокой прибылью, продавая защищенные патентом лекарства без конкуренции.

Примеры низкоприбыльных отраслей

Предприятия с интенсивными операциями, такие как транспорт, которым, возможно, придется иметь дело с колебаниями цен на топливо, привилегиями и удержанием водителей, а также обслуживанием транспортных средств, обычно имеют более низкую норму прибыли.

Сельскохозяйственные предприятия обычно имеют низкую норму прибыли из-за неуверенности в погоде, больших запасов, операционных накладных расходов, потребности в сельскохозяйственных и складских помещениях, а также ресурсоемкой деятельности.

Автомобили также имеют низкую рентабельность, поскольку прибыль и объем продаж ограничены жесткой конкуренцией, неопределенностью потребительского спроса и высокими операционными расходами, связанными с развитием дилерских сетей и логистики.

Как определить размер прибыли?

Маржа прибыли — это коэффициент прибыльности, который может сказать вам, зарабатывает ли компания деньги. Он показывает, какая часть продаж компании превратилась в прибыль или сколько центов на доллар она приносит за продажу. Маржа прибыли позволяет аналитикам и инвесторам определять финансовое состояние и благополучие определенных компаний. Типы маржи прибыли включают маржу валовой прибыли и маржу операционной прибыли.

Как рассчитать размер прибыли?

Вы можете легко определить норму прибыли компании, вычитая себестоимость проданных товаров (COGS) из ее общего дохода и разделив полученную цифру на общий доход. Умножьте эту цифру на 100, чтобы получить процент. Таким образом, компания с доходом в 1000 долларов и себестоимостью в 200 долларов имеет норму прибыли 80% или (1000–200 долларов) ÷ 1000 долларов.

Умножьте эту цифру на 100, чтобы получить процент. Таким образом, компания с доходом в 1000 долларов и себестоимостью в 200 долларов имеет норму прибыли 80% или (1000–200 долларов) ÷ 1000 долларов.

В чем разница между валовой прибылью и операционной прибылью?

Маржа валовой прибыли относится к чистому объему продаж компании за вычетом общей стоимости проданных товаров. Этот показатель показывает, какую часть прибыли получает компания до вычетов, включая общие и административные расходы. Маржа операционной прибыли, с другой стороны, относится к любой прибыли, которую компания получает после оплаты определенных переменных затрат, таких как заработная плата и сырье.

Итог

Существует множество различных показателей, которые аналитики и инвесторы могут использовать, чтобы определить, является ли компания финансово здоровой и надежной. Одним из них является размер прибыли. Он делает это, беря продажи, которые компания конвертирует в прибыль, и превращая их в проценты.

Можно рассчитать рентабельность отдельной продукции или товарной линейки в целом.

Можно рассчитать рентабельность отдельной продукции или товарной линейки в целом. Чтобы сборка и комплектация готовых изделий была быстрой и грамотной, каждая деталь маркируется и заносится в единую систему. Тогда отгрузить, например, детский спортивный комплекс или большую уличную карусель будет гораздо проще.

Чтобы сборка и комплектация готовых изделий была быстрой и грамотной, каждая деталь маркируется и заносится в единую систему. Тогда отгрузить, например, детский спортивный комплекс или большую уличную карусель будет гораздо проще.